當前電動汽車的發展速度有目共睹,據高盛研究公司發布的數據顯示,到2023年,電動汽車銷量將占全球汽車銷量的10%;到2030年,這一數據預計將增長至30%;到2035年,電動汽車銷量將有可能占全球汽車銷量的一半。

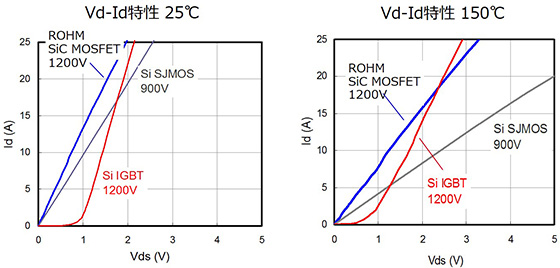

功率半導體作為電能轉換與電路控制的核心元器件,涉及電動汽車的驅動效率、充電速度以及續航里程等多方面性能,是三電的核心部件,隨著電動汽車數量的急劇增長,對相應功率半導體的需求也水漲船高。

同時,相較于傳統燃油車,電動汽車對功率半導體的使用量也大幅提升,根據Strategy Analytics數據,目前占比半導體成本已達55%,單車功率半導體價值量平均可達500美元,是傳統燃油車的5倍,量價齊升之下,車規級功率半導體的重要性愈發凸顯。

在此情況下,車企斥巨資布局功率半導體產業早已屢見不鮮,特別是過去經歷了“缺芯”的折磨,讓車企根本不敢掉以輕心,通過參與功率半導體產業鏈的上下游,車企不僅能保障功率半導體供應鏈的穩定和安全,也有助于優化生產效率,實現降本增效的目的。

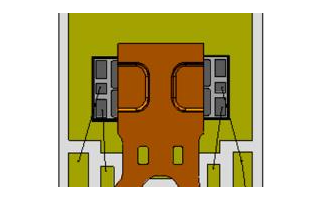

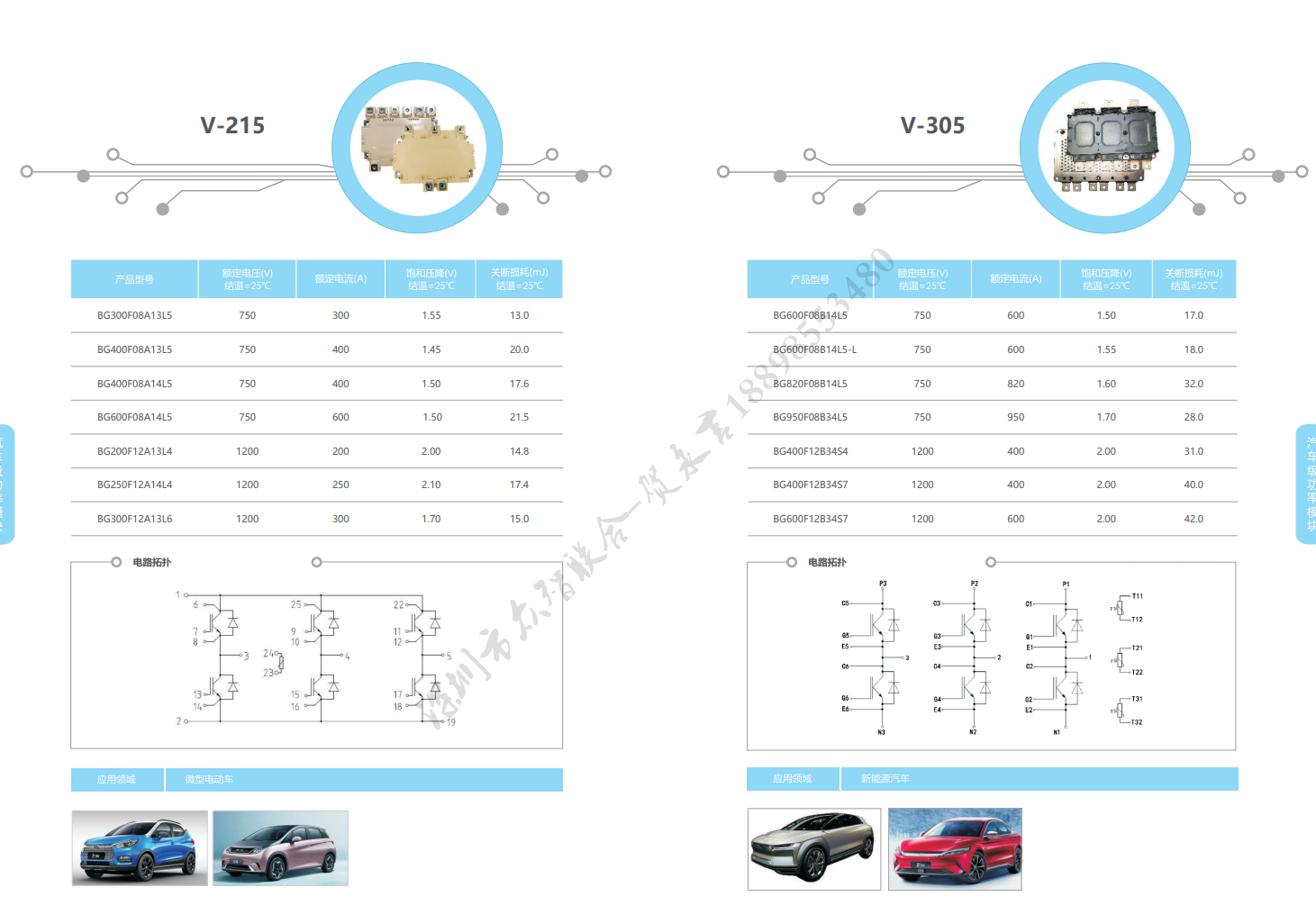

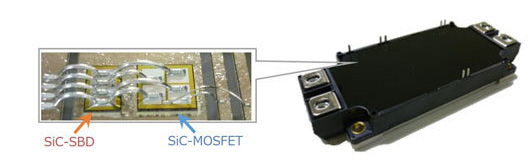

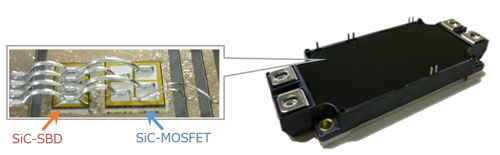

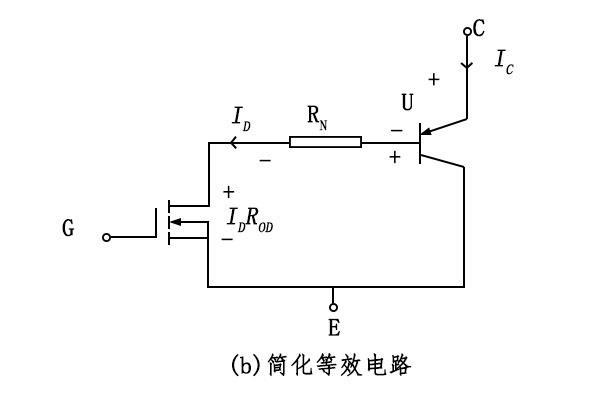

目前在汽車領域,從逆變器到我們看到的各種高壓功率部分,采用模塊化的趨勢越發凸顯,功率芯片的優良特性,需要通過封裝與電路系統實現高效、高可靠連接,才能得到完美展現,經過專業的設計和先進的封裝工藝制作出來的功率半導體模塊,是目前電動汽車應用的主流趨勢。

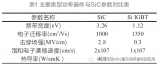

本文將詳細介紹各大主機廠在SIC/IGBT模塊上的布局,以及現在的產能應用情況等,探討車企大規模進入功率半導體行業背后的原因,助力車規級功率半導體產業的健康持續發展。

車企斥巨資布局功率半導體

車規級功率半導體是一個高技術壁壘的重資產行業,即使是財大氣粗的車企想要參與進來也并不容易,綜合當前車企的入局模式可分為三種,即自主研發、聯合研發以及戰略投資。

比亞迪-比亞迪半導體

在自主研發功率半導體這條路上,比亞迪是“先行者”,在2005年,比亞迪旗下的半導體公司——比亞迪半導體便開啟了IGBT自研之路,這也為后來比亞迪的崛起打好了基礎。

資料顯示,比亞迪半導體以車規級半導體為核心,產品已基本覆蓋新能源汽車核心應用領域,同時也廣泛應用于工業、家電、新能源、消費電子等應用領域。2007年,比亞迪半導體就建立了IGBT模塊生產線,2009年完成首款車規級IGBT芯片開發,2018年,比亞迪半導體發布車規級領域具有標桿性意義的IGBT4.0技術,到2021年,比亞迪半導體基于高密度Trench FS的IGBT 5.0技術實現量產。

2021年那場席卷了整個行業的芯片荒,全球功率半導體產能緊張,海外廠商交期延長,給了比亞迪半導體飛躍發展的機遇,也是同年比亞迪汽車的銷售量開始爆發式增長,自研的多種芯片不僅讓自己的汽車能有充足的芯片供應,甚至還打開了供給其他車企的路徑,天時地利人和之下造就了今日比亞迪半導體的口碑地位。

當前,比亞迪半導體已成為國內的頭部IGBT模塊廠商,在國內車用IGBT市場擁有超過兩成的市占率。據NE時代數據,今年1-7月,比亞迪半導體在新能源汽車主驅上累計搭載功率模塊約106萬套,占比達32.0%,超過了英飛凌成為第一。

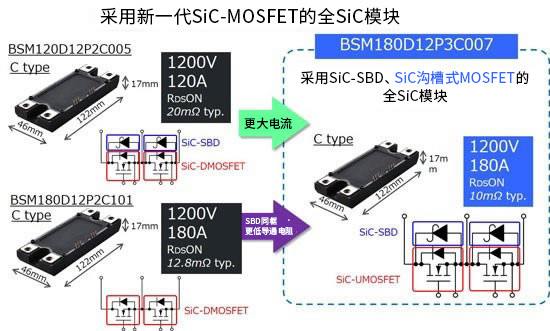

除了IGBT外,近來比亞迪半導體在碳化硅方面也取得重大技術突破,比亞迪漢、唐四驅等旗艦車型上已大批使用碳化硅模塊,未來有望在SIC模塊上獲得領先優勢。

去年11月,比亞迪半導體第四次終止創業板IPO,比亞迪董事長王傳福解釋稱,因集團業務快速增長,對功率半導體需求量巨大,關聯交易比例提升導致比亞迪半導體獨立性變弱,同時新能源汽車高速增長導致芯片供給嚴重不足,晶圓產能成為車規級功率半導體產能瓶頸,為加快晶圓產能建設才終止上市,“比亞迪半導體上市計劃不變,只是進程上有一些調整”。

吉利-晶能微電子

有了比亞迪這一榜樣,其他實力強大的車企也想自己掌握功率半導體核心技術,比如吉利在去年6月吉利孵化了自己的功率半導體公司——晶能微電子,該公司專注于新能源領域的芯片設計與模塊創新,以“芯片設計+模塊制造+車規認證”的綜合能力,開發車規級功率半導體器件及模塊。

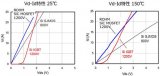

雖然起步較晚,但晶能微電子的進度卻是飛快,在產品上,晶能微電子CEO潘運濱在去年底時透露,晶能多款產品將于今年裝車;同時今年3月,晶能微電子宣布其自主設計研發的首款車規級IGBT產品成功流片,該款芯片采用第七代微溝槽柵和場截止技術,具有更高功率密度和系統效率,同時有著高短路能力、高工作結溫以及低導通損耗等特點,充分匹配商用車低轉速高負荷的工作需求。

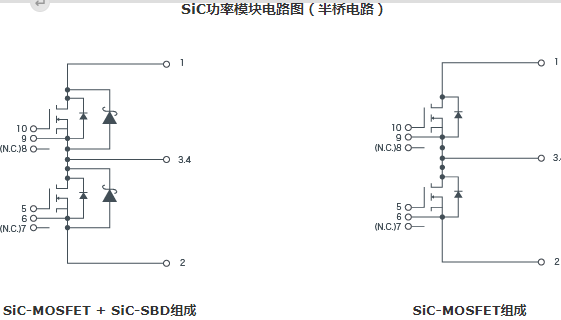

今年,9月初,晶能微電子宣布,首款SiC半橋模塊試制成功,據悉,該模塊電氣設計優異,寄生電感5nH,采用雙面銀燒結與銅線鍵合工藝,配合環氧樹脂轉模塑封工藝,持續工作結溫達175℃,在800V電池系統中輸出電流有效值高達700Arms。

產能上晶能微電子更是大闊步前行,去年12月,吉利招標平臺發布了一則《晶能微電子一期工廠改造項目監理工程招標公告》,意味著位于杭州錢江經濟開發區的這個年產60萬套IGBT功率模塊的項目正式上馬。

今年5月,晶能微電子與溫嶺新城開發區簽訂項目合作協議,宣布將在溫嶺新城投資建設車規級半導體封測基地,此次落地,晶能微電子將圍繞自有車規級功率器件系列產品的開發和封測,同步攻堅MEMS?IC等新產品和業務,全力推進半導體產業自主創新和轉型升級的戰略需求。

今年6月,晶能微電子宣布完成第二輪融資,融資完成之后,在8月份,晶能微電子與錢江摩托簽署協議,以1.23億元收購后者持有的浙江益中封裝技術有限公司100%股權,據悉,益中封裝業務已穩定運行10年,主做單管先進封裝,年產能3.6億只,收購完成后,晶能微電子產品版圖實現對殼封模塊、塑封模塊和單管產品的全覆蓋。此外,還將持續增加投資,將現有產線逐步升級為工業級產品線,并新建車規級產品線。

長城-芯動半導體

想要自研功率半導體的還有長城汽車,在去年11月成立了無錫芯動半導體科技有限公司,主營業務有功率半導體模塊及分立器件的研發、設計、封裝、測試和銷售。

如今,芯動半導體以車規級功率半導體為起點,已完成GFM平臺750V IGBT、1200V SiC以及SFM平臺1200V SiC功率模塊產品開發與驗證。

8月17日,芯動半導體第三代半導體模組封測項目舉行“車規級IGBT模塊生產線”預驗收儀式,并計劃在9月底完成調試后進入小批量生產,最快將于今年年底投入量產。

據悉,該項目總投資8億元,將建設年產120萬套車規級功率器件模組項目,產品涵蓋功率半導體模塊、分立器件等,主要用于新能源汽車、新能源綠電、充電樁等領域,自首批設備入廠后,現已進入量產準備階段。

奇瑞-瑞迪微電子

奇瑞汽車旗下全資子公司奇瑞科技,持有了安徽瑞迪微電子有限公司超過56%的股份,瑞迪微電子成立于2019年6月,從事IGBT模塊及碳化硅MOS/SBD芯片的研發、封裝測試和銷售。

公司項目總投資8億元人民幣,一期投資3億元人民幣,建設高度自動化、智能化的IGBT模塊封測生產線,建成后年產能150萬只新能源汽車IGBT模塊,年配套60萬臺新能源車;二期擴建后年產能可配套200萬臺新能源車。

同時在碳化硅器件領域,瑞迪微電子在去年已與奇瑞汽車平臺及外部驅動方案合作伙伴已展開深度合作聯合開發,今年已啟動導入驗證,其碳化硅模塊將首先進入奇瑞汽車供應鏈,然后逐步開展與其他車廠及系統廠商的合作,目前已準備投資規劃碳化硅模塊產線。

第二種聯合研發模式,車企與功率半導體企業合資成立新企業研發功率半導體,這種模式風險相對較小,也是國內多數車企的選擇。

上汽-上汽英飛凌

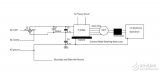

比如在2018年,上汽與英飛凌成立合資企業上汽英飛凌汽車功率半導體(上海)有限公司,總部坐落于上海浦東,工廠位于江蘇無錫,主要從事車規級IGBT功率模塊的生產、銷售、本土化的應用服務與開發支持。

據上汽英飛凌官方消息,上汽英飛凌已建立了先進的自動化生產線,階段性地完成了第一代和第二代產品的量產,目前上汽新能源汽車的核心部件IGBT功率半導體模塊由上汽英飛凌全力保障供給。

上汽英飛凌基于英飛凌產品支持,其HybridPACK Drive功率模塊采用英飛凌最先進的第7代IGBT/EDT2芯片和首創的模塊封裝技術,兼具高功率密度、低能量損耗的特點,展現了超越普通汽車功率模塊30%以上的功率循環能力,成為不同功率等級的新能源電動汽車和混合動力汽車功率半導體的首選產品,截至目前,上汽英飛凌已累計完成了超過1百萬只IGBT功率模塊在中國市場的生產與銷售。

長安-安達半導體

今年6月,長安旗下的深藍汽車,與斯達半導體組建了一家名為“重慶安達半導體有限公司”的全新合資公司,雙方將圍繞車規級功率半導體模塊開展合作,共同推進下一代功率半導體在新能源汽車領域的商業化應用。

深藍汽車計劃在2025年前陸續推出共計6款產品,力爭五年內實現產銷突破100萬輛;而斯達半導體是國內新能源汽車大功率車規級功率模塊的主要供應商,2022年斯達半導體車規級模塊配套超過120萬輛新能源汽車。

雙方的合作,一方面將增強深藍汽車的供應鏈垂直整合能力,為深藍汽車達成百萬級戰略銷量目標提供扎實支撐;另一方面還將加速雙方在“產研供需”方面的優勢互補,合力打造高品質產品。

今年5月,斯達半導體重慶車規級模塊生產基地項目簽約落戶西部科學城,總投資4億元,實現主控制器用大功率車規級IGBT模塊、車規級碳化硅MOSFET模塊研發、生產和銷售,該項目擬實現模塊生產100萬片,計劃2023年購地建設,2024年產能爬坡,2025年達產。

廣汽-青藍半導體

廣汽集團旗下子公司則與株洲中車時代半導體在2022年合資成立了廣州青藍半導體有限公司,主要圍繞新能源汽車自主IGBT開展技術研發和產業化應用。

該項目投資總額約為4.63億元人民幣,分兩期投資,一期規劃產能為年產30萬只汽車IGBT模塊,計劃2023年投產;二期規劃產能為年產30萬只汽車IGBT模塊,計劃2025年投產,項目全部完成后,可實現總產能60萬只IGBT/年。

據消息,今年5月,青藍半導體廠房凈化工程及廠務系統建設項目工藝設備順利移入,可見項目工期順利,預計可按計劃在今年實現投產。

東風-智新半導體

還有在2019 年,東風公司與中車時代半導體攜手成立智新半導體有限公司,開始自主研發、生產車規級IGBT 模塊,在2021 年實現年產30萬只的 IGBT 生產線在武漢市東風新能源汽車產業園正式投產。

智新半導體碳化硅功率模塊也在2021年1月立項,將從今年開始搭載東風自主新能源乘用車,實現量產。據悉,該模塊能推動新能源汽車電氣架構從 400V 到 800V 的迭代,從而實現 10 分鐘充電 80%,并進一步提升車輛續航里程,降低整車成本。

此外,東風汽車總投資 2.8 億元的功率模塊二期項目也在加速推進中,該項目一方面優化現有產線,提高IGBT模塊產量,另一方面開辟兩條全新產線,按訂單需求生產IGBT模塊及碳化硅功率模塊,到2025年,每年可為東風新能源汽車生產提供約120萬只功率模塊。

理想-斯科半導體

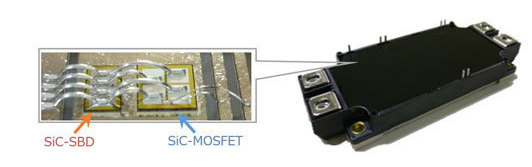

2022年3月,理想汽車關聯公司與三安半導體成立了斯科半導體公司,布局車用SiC芯片及模塊市場。

今年5月,三安光電在其2022年年度報告中稱,蘇州斯科半導體規劃“年產240萬只碳化硅半橋功率模塊項目”基礎建設已完成,設備正陸續入廠,已進入安裝調試階段,待產線通線后進入試生產。按原計劃,2024年正式投產后預計產能將逐步提升并最終達到240萬只碳化硅半橋功率模塊的年生產能力。

第三種戰略投資模式在業內已經司空見慣,車企投資功率半導體企業或是培養潛在供應商,保障未來功率半導體供應鏈,或是為了增強自身在功率電子和逆變器等方面技術的領先性,甚至只是擴充自己的投資版圖,目前幾乎所有主流車企或多或少都有所涉足。

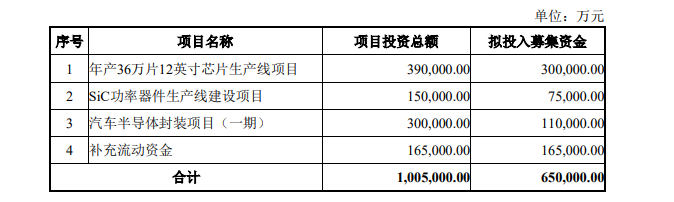

如就在10月24日,中芯集成公告投資設立芯聯動力科技(紹興)有限公司,注冊資本5億元,芯聯動力將是車規級碳化硅(SiC)制造及模組封裝的一站式系統解決方案提供者。

芯聯動力的股東陣容可謂豪華,集結了多家中外新能源企業、車企以及半導體企業,除中心集成以外,還包括上汽集團旗下的尚頎資本和恒旭資本,小鵬汽車旗下的星航資本,寧德時代旗下的晨道投資,立訊精密旗下的立翎基金,博世旗下的博原資本,陽光電源則是國內領先的光伏企業。

中芯集成是目前國內少數能夠實現大規模碳化硅MOS量產的公司,車規級碳化硅 MOS產品出貨量為國內大幅領先,截至2023年6月底,具備2000片/月(6英寸)產能,此次投資,也是上汽和小鵬兩家車企在碳化硅模塊上的先導布局。

上汽尚頎資本表示,碳化硅功率產品正處于行業爆發的前夜,芯聯動力作為全球領先的碳化硅功率器件供應商,具有豐富的功率器件量產開發及質量管控經驗,很好的契合尚頎資本在新能源汽車領域的布局;星航資本提到,小鵬汽車是國內首家量產800V碳化硅高壓平臺車型的車企,也在持續關注國內優質的碳化硅企業,而芯聯動力在主驅逆變碳化硅芯片、模塊等方面的研發加速推動了碳化硅產品的國產化,未來雙方將推動芯聯動力持續為全國乃至全球的用戶提供優質“中國芯”。

再比如今年9月,沃爾沃汽車集團投資臻驅科技,將主要圍繞碳化硅功率模塊及電控整機的應用展開深入研究;還有如瞻芯電子,在其投資者名單中便有上汽、廣汽、北汽、小鵬、小米的身影,事實上近年來國內涌現的許多功率半導體新玩家,它們背后大都有車企的支持,或多或少,或慢或快,一眾車企都在不可抑制的卷入到這場“旋渦”之中。

了解更多車企在功率模塊上的布局,以及現在的產能應用情況等信息,歡迎加入艾邦的碳化硅半導體產業鏈交流群,和產業上下游企業一起交流進步,掃描以下二維碼即可加入產業鏈微信群及通訊錄。

布局功率半導體是車企未來能否生存的關鍵

中國的車企活的并不容易!

就在10月10日,威馬汽車突然申請破產重整,作為國內最早一批的造車新勢力之一,威馬汽車曾穩居造車新勢力頭部梯隊,2018年,威馬汽車交付量排名行業第二,如今在燒光300多億元后卻難以為繼,也讓我們看到了造車企業背后的艱難。

近年來我國汽車銷售總額連年上升,據國家統計局發布的8月數據,1-7月汽車制造業總體營收53148.4億元,同比增長11.8%,但與之對應的,利潤總額只有2583.1億元,同比增長僅1%,應收規模增長,利潤卻在停滯,車企做的越多,虧得越多。

事實上這并非是近期才發生的事情,以國內6家頭部車企比亞迪、吉利、長城、上汽、長安、廣汽的經營狀況為例,從2018年至今,其營收規模增長了超過30%,利潤反而下降了37%,相當于利潤率下滑了42%。

圖源:《中國汽車再洗牌,誰會下牌桌?》

這種反常現象背后的原因,在于中國汽車市場太“卷”了,各種激烈的“價格戰”頻繁出現在新聞中,整個汽車行業的利潤率從2019年開始就已經維持在極低的水平,甚至長期低于4%,導致車企承受著巨大的經營壓力。

中國的汽車產業發展較晚,同時市場又足夠大,結果就是集中度低,諸多大小車企競爭十分激烈,這也是太“卷”的原因,然而這種情況不會長期持續下去,參照歐美發達國家市場,它們的汽車品牌數量一般不超過10家,如日本,形成以豐田、本田、日產為首的“三大三小”格局;韓國更是基本只剩現代這一家車企。

但根據瑞銀中國的統計,我國市場共有148家車企,這導致了消費力分散,車企無法實現規模經濟效益,越賣越虧損,因此有機構預計,未來中國車企的集中度會顯著提高,到2030年左右,數量會縮減至十幾家。

這意味著未來幾年眾多車企都需要努力爭奪這少數的幸存名額,而能否脫穎而出,無非是看車企的自身競爭力,包括技術創新能力、產品質量、市場營銷以及服務體驗等方面,而對功率半導體的布局無疑是提高市場競爭力的關鍵一步。

功率半導體涉及三電核心性能,價值量巨大,車企加碼車規功率半導體,一方面可以提升車輛性能,提供消費者更高質量的產品,從而增強市場競爭力;另一方面滿足技術的自主可控需求,當前功率半導體的核心技術依然由歐美日企業主導,借由布局,車企可以加強自身的技術儲備和自主研發能力,在產業鏈環節中獲取更多的話語權,減少對外依賴。

最后布局功率半導體還能保障供應鏈的安全,盡管目前大部分的汽車芯片供應都已經逐漸恢復正常,但芯片市場本身就有周期性波動的特征,隨著電動汽車數量的快速增長,未來幾年如功率半導體等芯片短缺的風險也在急劇增加,這令一眾車企根本無法放松神經。

事實上,根據國信證券的調研,近期功率半導體的交期正在拉長,IGBT的交期在7-8月企穩后,9月有所拉長,保持在39周左右;低壓MOSFET產品交期則經五月調整后企穩,高壓MOSFET產品交期自2月開始松動,6-8月保持在24.6周左右,9月交期逐步拉長至27周。

對于車企而言,想必絕對不想再次經歷2021年左右連車鑰匙芯片都湊不齊的窘境,如果因為缺芯導致減產停產,而在未來幾年這場生存競爭中失敗,那將是車企無法承擔的結果,所以即使花費大價錢也必須要保障芯片供應安全。

中國是最大的新能源汽車市場,也是全球最大的功率半導體消費市場,車規級功率半導體將是未來新能源市場發展受益最大的細分領域之一,車企想要脫穎而出展翅高飛,功率半導體是繞不開的話題,其關乎著整車成本控制、核心技術掌握與供應鏈能力,是未來車企生死存亡的關鍵,因此一眾車企義無反顧的投入到車規級功率半導體的市場中也就不難理解了。

編輯:黃飛

?

電子發燒友App

電子發燒友App

評論