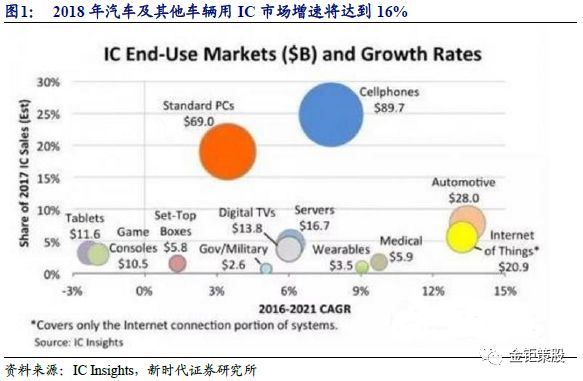

汽車智能化、娛樂化、信息化是必然趨勢。隨著汽車智能化、娛樂化等功能的越發復雜,使得原本電子化程度不高的傳統汽車對PCB的用量(層數)和品質的需求正不斷提升。據IC Insights預測,2018年全球汽車及其他車輛用IC市場將保持16%的增速快速發展。

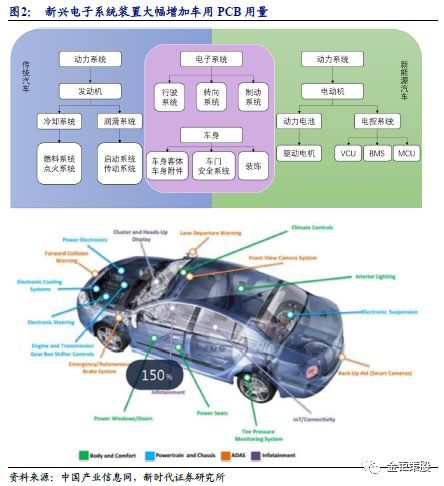

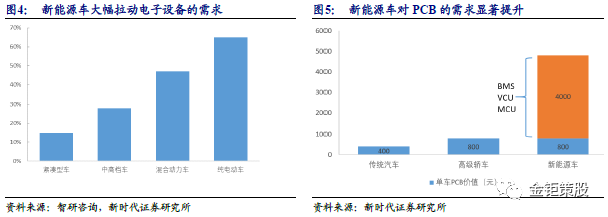

新能源車大幅拉動PCB的需求。與傳統汽車相比,新能源車動力系統獨特,其對PCB的增量主要來源于三大動力控制系統(BMS、VCU和MCU),據估算,新能源整車PCB用量在5-8平米之間,增量價值約為4000元,遠高于傳統汽車600元的價值。綜合考慮政策目標、積分制影響和車企銷售規劃等因素,保守預計2020年全球及國內新能源汽車產量分別為600和150萬輛,以此測算,到2020年,新能源汽車至少給全球及國內汽車板市場分別帶來240和60億元的市場增量。

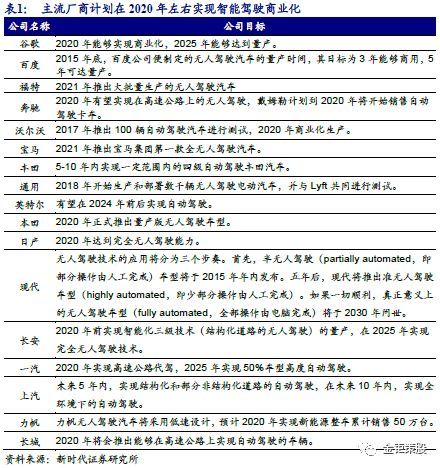

高等級ADAS系統將裝配更多的PCB來滿足需求。從各大智能汽車競爭者(如谷歌、百度、福特、奔馳、豐田、通用、一汽等)的目標來看,2020年左右智能汽車有望成功實現商業化。近年來ADAS系統在汽車中滲透率正不斷提升,據Analysys預測,ADAS系統市場將以20%以上的速度增長,到2020年我國智能駕駛市場規模有望達到1200億元。

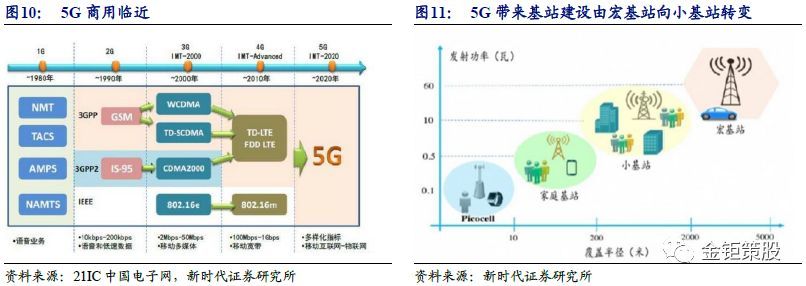

5G日益臨近,基站及3C終端產品將大大帶動高頻高速板的需求。2018年6月有望出臺5G商用或接近商用產品,到2020年正式商用。據估算,我國5G建設投資將達到7050 億元,較4G投資增長56.7%。與2G-4G通信系統相比,5G會更多的利用3000-5000MHz以及毫米波頻段,同時要求數據傳輸速率提高10倍以上,因此對于高頻高速板的需求將會大大增加。

產業轉移趨勢明確,國內PCB企業加速崛起:PCB產業向中國大陸轉移趨勢明確,2017年國內PCB企業營收至少12%的增速,而歐美日企業正不斷縮減。從產品結構上看,我國PCB行業雖起步較晚,但受下游應用領域功能不斷復雜化的影響,技術含量、附加值較高的撓性板、HDI 板和封裝基板占比正逐年提升。

投資建議:我們認為,汽車電動化、智能化是必然趨勢,且5G商業化臨近,這兩大新興需求將刺激PCB行業高增長。同時,PCB產業向中國大陸轉移趨勢明確,行業景氣向上,行業龍頭及技術革新的企業將會充分受益。建議重點關注國內PCB行業龍頭深南電路(002916.SZ)、勝宏科技(300476.SZ)、景旺電子(603228.SH)、崇達技術(002815.SZ)、滬電股份(002463.SZ)等;覆銅板龍頭生益科技(600183.SH)和建滔化工(148.HK)。

風險提示:原材料價格波動的風險;PCB行業競爭加劇的風險。

1

汽車+5G兩大新興需求刺激PCB行業高增長

1.1、 汽車電動化、智能化將成為PCB行業成長的主要動能

據IC Insights最新預測,2016年,汽車及其他車輛用IC市場規模為229億美元,同比增長11%;估計2017年銷售額達到280億美元,同比增長22%;2018銷售額增長至324億美元,同比增長16%;預計到2021年市場規模會增長至429億美元,年復合增長率可達13.4%。

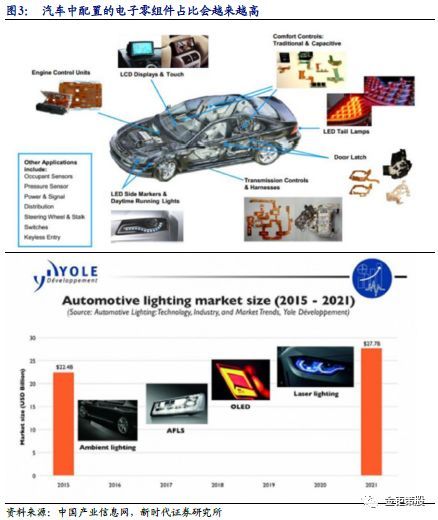

輔助駕駛ADAS系統、電動汽車電池管理BMS系統、汽車智能中控屏、倒車影像等多種新興的汽車電子應用增長動能強勁。無論將來汽車是傳統能源還是新能源,汽車朝著智能化、娛樂化、信息化是必然趨勢,電動化、智能化兩大趨勢將引發電子零組件的用量大幅攀升,汽車中配置的電子零組件占比會越來越高。作為“電子產品之母”,車用PCB產業深度受益于汽車電子化的趨勢。

目前,傳統汽車電子化程度不高,對PCB的需求量較小,PCB價值量也比較低。 據PCB網數據顯示,PCB在整個電子裝置成本中的占比約為2%,平均每輛汽車的PCB用量約為1平方米,價值60美元,高端車型的用量在2-3平米,價值為120-130美元。但隨著汽車越來越智能化、娛樂化,這些功能越發復雜化,使得傳統汽車對PCB不僅在用量(層數)上的需求大幅提升,而且對品質和高端板的需求也在不斷提升。

1.1.1、 新能源車大幅拉動PCB需求

與傳統汽車相比,新能源車由于其獨特的動力系統,對PCB的需求有顯著提升。電子裝置在傳統高級轎車中的成本占比約為25%,在新能源車中則達到45%-65%。

新能源汽車所帶來的汽車PCB價值增量包含兩部分,即混合動力汽車所帶來的疊加增量和純電動汽車所帶來的替代增量。總體來看,不論是混動還是純電動,其PCB增量的具體來源都主要是三大動力控制系統(BMS、VCU和MCU):

電池管理系統(BMS)中的主控電路對PCB用量約為0.24平米,單價可高達20000元/平方米;單體管理單元對PCB用量在3-5平米;

整車控制器(VCU)中的控制電路對 PCB用量在 0.03平米左右;

電機控制器(MCU)中的控制電路對PCB用量在0.15平米左右。

不同控制單元對于PCB板的工藝要求不同,產品的價格存在較大差異,VCU與MCU所用的PCB為普通板,附加值不高,價格在1000元/平米左右。整體估算,整車PCB用量在5-8平米之間,新增價值約為4000元,遠高于傳統汽車。

國家政策強力支持新能源汽車市場發展。根據《節能與新能源汽車技術路線圖》規劃,2020年我國新能源汽車銷量占汽車總體銷量的比例達到7%以上,2025年該比例達到20%以上,2030年提高到40%以上,我國新能源汽車市場空間依然巨大。整體而言,我們認為在政策和市場的雙重驅動下,中國新能源汽車市場仍然會維持快速發展的態勢。

2015-2017年,國內新能源汽車產量分別為 37.9、51.7和79.4萬輛,綜合考慮政策目標、積分制影響和車企銷售規劃等因素,保守預計2018-2020年國內新能源汽車產量分別為100、120和150萬輛,對應的市場滲透率也會逐步提高至5%左右。以此測算,到2020年,新能源汽車至少給國內汽車板市場帶來60億元的市場增量。根據全球能源署(IEA)統計,到2020年全球新能源汽車總銷量將達到600萬輛,以此測算,新能源汽車將會給全球汽車板市場帶來近240億市場增量。

1.1.2、 2020年我國智能駕駛市場規模有望達到1200億元

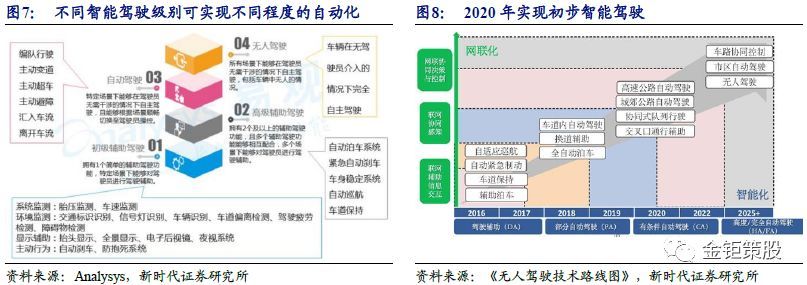

目前L1級智能駕駛已經普及,L2級正在快速推進,歐盟立法要求2013年11月前的車都必須裝上緊急自動剎車,而沃爾沃的城市安全系統、本田的CMBS系統以及奔馳的Pre-Safe系統等,都是屬于這一階段的技術,L3級已經擁有大量技術儲備,但功能尚不穩定。L4級是最終發展目標。從各大智能汽車競爭者的目標來看,2020年左右智能汽車有望成功實現商業化。

我國也有望在2020年實現初步智能駕駛。《中國制造2025》明確提出,到2020年,掌握智能輔助駕駛總體技術及各項關鍵技術,初步建立智能網聯汽車自主研發體系及生產配套體系。到2025年,掌握自動駕駛總體技術及各項關鍵技術,建立較完善的智能網聯汽車自主研發體系、生產配套體系及產業群。

智能駕駛在汽車市場中滲透率不斷提升。ADAS系統市場增長迅速,從原來的高端市場逐步滲入中端市場,目前我國ADAS的滲透率在15%左右,但其中仍然有大量的智能駕駛乘用車處于等級1-等級2水平。隨著功能的進一步拓展完善,以及政策的鼓勵乃至強制性要求,根據Analysys預計,未來將以20%以上的速度增長,到2020年我國智能駕駛市場規模有望達到1200億元。ADAS中多種操作控制、安全控制、周邊控制功能都需要PCB來實現,預計未來實現完全自動駕駛的汽車將裝配更多的PCB來滿足需求。

1.2、 5G、通信行業有望大大帶動高頻高速PCB的需求

5G(第五代通信技術)具備比4G更高的性能,支持0.1-1Gbps的用戶體驗速率,每平方公里100萬的連接數密度,毫秒級的端到端時延,每平方公里數十Tbps的流量密度,每小時500Km以上的移動性和數十Gbps的峰值速率。其中,用戶體驗速率、連接數密度和時延為5G最基本的三個性能指標。同時,5G還將大幅提高網絡部署和運營效率,相比4G,頻譜效率提升5-15倍,能效和成本效率提升百倍以上。

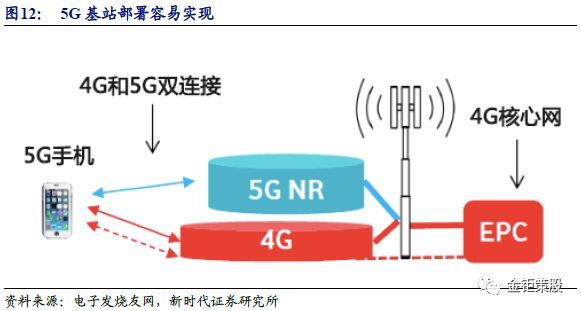

5G基站(gNB)將依靠現有的4G基站(eNB)為“主站”來進行部署。第一個5G標準完成了 NSA(非獨立部署)5G NR相關技術規范,主要針對增強型移動寬帶場景。所謂NSA,就是4G基站和5G基站共同沿用4G核心網,控制面信令走4G通道,即以雙連接的方式在現有4G LTE網絡上新增5G NR(新無線)。

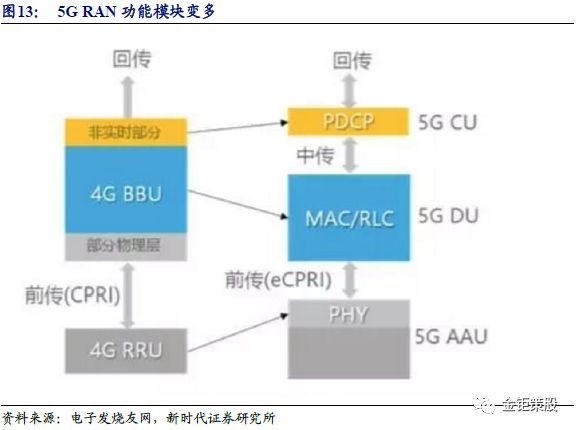

相對于4G LTE接入網的BBU和RRU兩級構架,5G RAN將演進為CU、DU 和 AAU三級結構。

CU:原BBU的非實時部分將分割出來,重新定義為CU(Centralized Unit,集中單元),負責處理非實時協議和服務。

AAU:BBU的部分物理層處理功能與原RRU合并為AAU (Active Antenna Unit,有源天線處理單元)。

DU:BBU的剩余功能重新定義為DU(Distribute Unit,分布單元),負責處理物理層協議和實時服務。

我們預計早期5G部署與4G類似,只有前傳和回傳。而早期5G部署可能采用3.5GHz中頻段,由于3.5GHz頻段更高,單站覆蓋范圍更小,要達到與4G相當的覆蓋規模,需要的5G基站數量至少是4G的1.5-2倍。

毫米波發展推進千萬數目級別的小基站建設。未來5G網絡傳輸速率可達20Gbps,是4G峰值的200倍,傳輸速度的提升需要更高的頻段,但是更高頻段的電磁波覆蓋范圍更小,信號滲透力越弱,因此運營商要部署更多的基站,相較于4G時代百萬級別的基站數量,5G時代基站規模有望突破千萬級別。

5G新建通訊基站對高頻電路板有著大量的需求。高頻電路通常是指工作頻率在1GHz以上的電路,必須滿足兩個要求:(1)介電常數必須小且穩定,高介電常數容易造成信號傳輸延遲。(2)介質損耗必須小,其影響到信號傳送的品質,介質損耗越小信號損耗也越小。這兩點對高頻 PCB的制造工藝要求非常高,因此高頻 PCB的技術壁壘較高,利潤率也遠高于其他的傳統PCB產品。

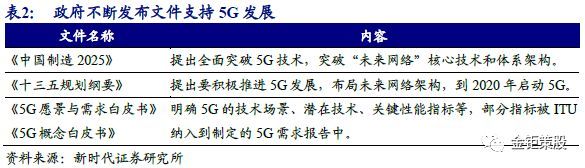

全球來看,5G將于2020年正式商用。根據我國的規劃,預計將經歷三個階段:一是技術研發試驗,目前已完成;二是技術方案驗證,目前已啟動;三是系統驗證,預計到2018年底結束,2019年啟動5G網絡建設,2020年正式商用5G網絡。

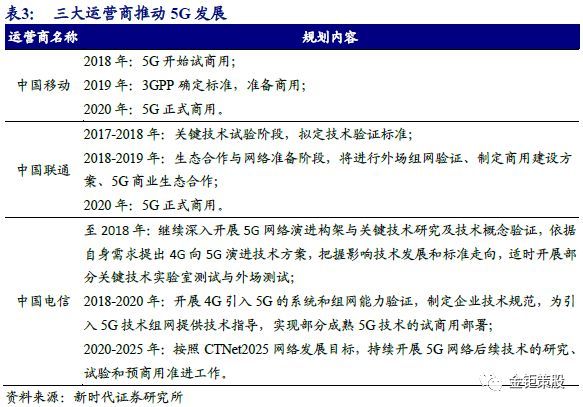

根據智研咨詢預計,我國5G建設投資將達到7050 億元,較4G投資增長56.7%。目前,我國現有4G宏基站約300萬,其中中國移動144萬,中國電信86萬,中國聯通70萬,預計2017年三大運營商將再新增4G宏基站60萬,屆時我國的4G廣覆蓋階段將基本結束。預計三大運營商4G建網累計投資將超過4500 億元,折合單基站建設成本12.5萬元。未來5G宏基站量將是4G的1.25倍,約為450萬。考慮到5G基站將大幅增加射頻器件及天線使用量,預計單基站的平均成本將是4G的1.25倍(已考慮基站成本隨著建設上規模而降價),約為15.67萬元。綜合來看,預計我國5G建設投資將達到7050億元,較4G投資增長56.7%。

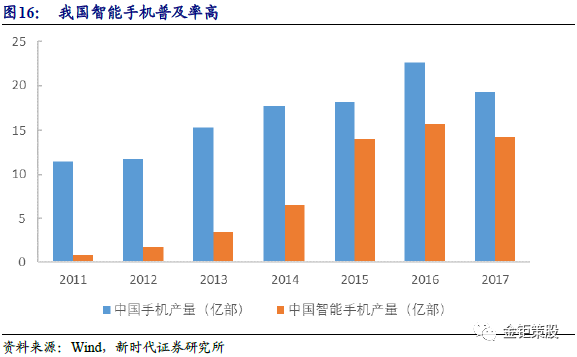

除了基站,手機終端也是無線網絡中的重要組成部分,而且更新換代速度非常快,5G手機的崛起推動5G的發展。

首先,第一個5G NR標準發布,意味著手機芯片廠家可根據這個標準開發芯片,但由于LTE和5G NR的底層技術并不相同,需要新增5G芯片,手機才能支持5G,所以用戶需要更換手機。同時,由于采用LTE與5G NR雙連接的方式,手機還得同時理解LTE和5G NR的信令。

其次,對于5G終端,需要提升發射功率,以提升上行覆蓋。

最后,為了更好的支持Massive MIMO技術,終端將支持4或8接收天線、支持上行波束賦形等,以增強上行單用戶速率和覆蓋。

結合以上三點,我們認為正是由于只能通過換代才能實現與5G網絡的互聯運用,所以隨著5G手機等3C產品的崛起和普及,無疑將大大拉動中高端PCB的需求。

2

產業轉移趨勢明確,國內PCB企業崛起

2.1、 PCB行業景氣向上,產業向中國轉移明顯

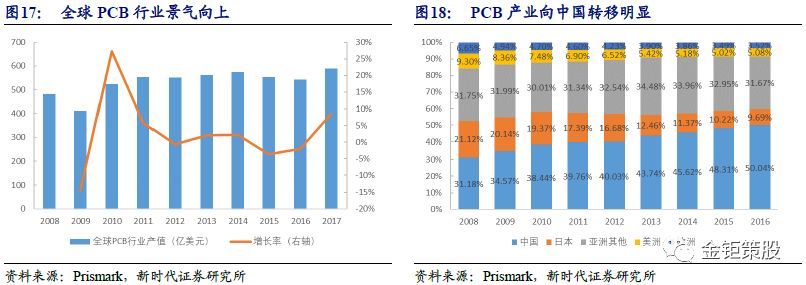

PCB行業景氣向上,2017年產值超預期。據Prismark統計,2017年全球PCB產值為588.43億美元,同比增長8.6%。電子產業的運營模式已逐漸由單一邁向多元化發展。同時,與人工智能相關的存儲器、傳感器以及基礎通信硬件設備或將成為2018年下一個爆發點。

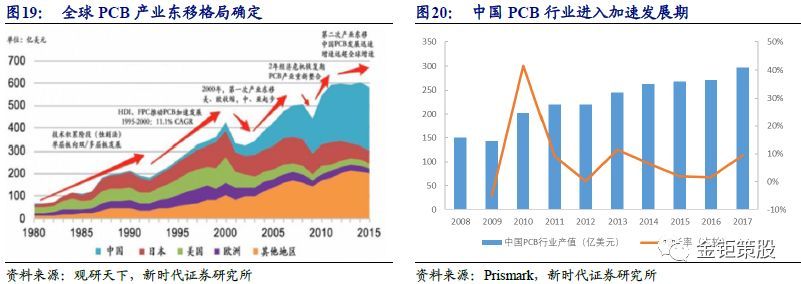

全球PCB產業正從“歐美主導”向“亞洲主導”的發展變化。全球PCB產業最早由歐美主導,隨著日本加入主導行列,形成歐美日共同主導的格局;21世紀初,隨著歐美國家生產成本過高和網絡泡沫導致的經濟下行,大量電子產業鏈遷移到亞洲。中國、日韓、東南亞等國家憑借勞動力、運輸成本等優勢,接過PCB生產的接力棒,全球PCB產業重心亦逐漸向亞洲轉移,形成了以亞洲(尤其是中國大陸)為中心、其它地區為輔的新格局。

中國PCB行業進入加速發展期。2008-2016年,中國PCB行業產值從150.37億美元增至271.23億美元,年復合增長率高達7.65%,遠超全球整體增長速度1.47%;2017年中國PCB產值為 297.32億美元,同比增長9.6%,已占據全球PCB一半以上的市場。

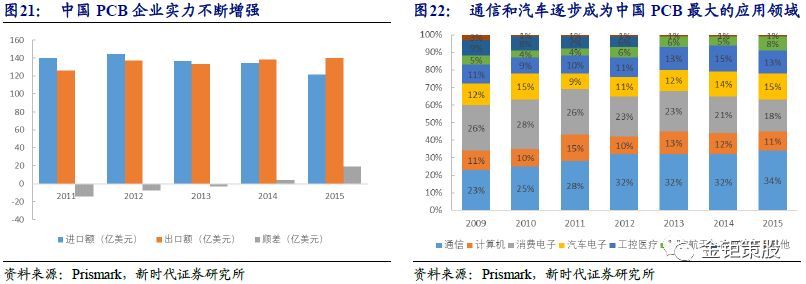

從產品結構來看,中國出口的主要為中低端 PCB 產品,進口的多為高多層板、HDI 板、撓性板和封裝基板等中高端 PCB 產品。但隨著中國 PCB 企業實力的不斷增強,PCB 行業進出口的產品結構已在逐步發生變化。

通信和消費電子等已成為中國最大的PCB產品應用領域。中國PCB應用市場分布廣泛,主要包括通信、計算機、消費電子、汽車電子、工控醫療、航空航天等。

PCB產能向大陸地區不斷轉移,我們認為原因有以下三點:

1、國外及地區的環保政策趨嚴,高排放的 PCB 行業被迫轉移。印刷電路板含有多種重金屬污染物,在其制造過程中會產生一定的環境污染。在國外嚴苛的環保標準下,直接增加企業的環保支出、增加管理費用進而影響利潤水平。所以歐美廠商只保留軍事、航空航天等高技術且機密性強的PCB業務以及小批量快速板等業務,而不斷減少高污染、低毛利的PCB業務。這部分業務便轉移到了環保要求相對寬松、環保支出相對較低的亞洲地區。

2、大陸市場相對低廉的勞動力成本優勢明顯。大陸市場勞動力成本有著相對低廉的優勢,遠低于歐美發達國家水平,同時也低于日韓地區水平。國內廠商憑借環保支出與人工成本的優勢,獲取價格競爭的優勢,進而提升自身的市場份額。

3、中國成為全球最大的消費電子產品市場,上下游產業鏈完整配套PCB產業需求。近幾年,我國電子信息產業快速發展,產業規模不斷擴大。PCB作為最接近終端產品的載體之一,隨著下游終端產品的火爆需求而持續增長。國內為滿足下游需求,供給端也形成了“從銅箔-玻纖-樹脂-覆銅板-PCB”的完整產業鏈。因此在需求的推動下,行業產能不斷向國內轉移。

2.2、 國內PCB企業加速崛起,高端化是大勢所趨

目前,全球約有2800家PCB企業,主要集中在國大陸、***地區日本、韓國美和歐洲等六大區域。日本是全球最大的高端PCB生產地區,產品以高階HDI板、封裝基高層撓性為主;美國保留了高復雜性PCB的研發和生產,產品以高端多層板為主,主要應用于軍事、航空、通信等領域;韓國和***地區PCB企業也以附加值較高的封裝基板和HDI板等產品為主;中國大陸的整體技術水平與美、日本、韓國、***地區相比存在一定差距,但隨著產業規模的快速擴張中國大陸PCB產業的升級進程產業的升級進程不斷加快,高端多層板、撓性板、HDI板等產品的生產能力均實現了較大提升。

由于下游應用領域較為分散的特性,全球印刷線路板行業也呈現高度分散的狀態,生產商眾多,但尚未出現市場主導者,全球排名前十的 PCB 廠商合計市場占有率不到35%,排名第一的企業市場占有率不到 7%。在全球前三十大PCB廠商中,大部分均面向計算機、移動終端、消費電子等個人消費領域。深南電路位列全球第21名,是前三十大廠商中唯一的中國內資企業。

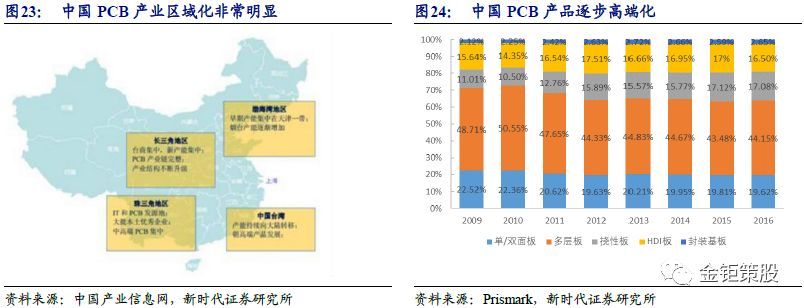

目前,中國已經形成了以珠三角地區、長三角地區為核心區域的PCB產業聚集帶。近年來,隨著沿海地區勞動力成本的上升,部分PCB企業開始將產能遷移到中西部城市,如湖北黃石、安徽廣德、四川遂寧等地。珠三角地區、長三角地區由于具備人才優勢、經濟優勢以及完善的產業鏈配套環境,仍將保持PCB產業的領先地位,并不斷向高端產品和高附加值產品方向發展。

全球 PCB 行業產能(尤其是高多層板、撓性板、封裝基板等高技術含量PCB進一步向中國大陸等亞洲地區集中。從產品結構上看,技術含量較高的撓性板、HDI 板和封裝基板占比逐年提升,但仍相對較低。其中,技術含量最高的封裝基板產品在2016年的占比僅為2.65%,而內資廠商中僅有深南電路、興森科技和珠海越亞等企業能夠生產。

根據Prismark預測,未來多層板仍將保持首要的市場地位,為PCB產業的整體發展提供重要支持;預計到2021年,高多層板、撓性板、HDI 板和封裝基板等高技術含量PCB占比將達到60.58%,成為市場主流。

根據Prismark預測,未來五年中國PCB產業各細分產品產值增速均高于全球平均水平,尤其表現在高多層板、HDI 板、撓性板和封裝基板等各類高技術含量 PCB。以封裝基板為例,2016-2021年中國封裝基板產值年復合增長率約為3.55%,而全球平均水平僅為0.14%,產業轉移趨勢明顯。

3

投資策略與受益標的

3.1、投資策略

(1)汽車電動化、智能化將成為PCB行業成長的主要動能:

汽車智能化、娛樂化、信息化是必然趨勢。隨著汽車智能化、娛樂化等功能的越發復雜,使得原本電子化程度不高的傳統汽車對PCB的用量(層數)和品質的需求正不斷提升。據IC Insights預測,2018年全球汽車及其他車輛用IC市場將保持16%的增速快速發展。

新能源車大幅拉動PCB的需求。與傳統汽車相比,新能源車動力系統獨特,其對PCB的增量主要來源于三大動力控制系統(BMS、VCU和MCU),據估算,新能源整車PCB用量在5-8平米之間,增量價值約為4000元,遠高于傳統汽車600元的價值。綜合考慮政策目標、積分制影響和車企銷售規劃等因素,保守預計2020年全球及國內新能源汽車產量分別為600和150萬輛,以此測算,到2020年,新能源汽車至少給全球及國內汽車板市場分別帶來240和60億元的市場增量。

高等級ADAS系統將裝配更多的PCB來滿足需求。從各大智能汽車競爭者(如谷歌、百度、福特、奔馳、豐田、通用、一汽等)的目標來看,2020年左右智能汽車有望成功實現商業化。近年來ADAS系統在汽車中滲透率正不斷提升,據Analysys預測,ADAS系統市場將以20%以上的速度增長,到2020年我國智能駕駛市場規模有望達到1200億元。

(2)5G、通信行業有望大大帶動高頻高速PCB的需求:

5G日益臨近,基站及3C終端產品將大大帶動高頻高速板的需求。2018年6月有望出臺5G商用或接近商用產品,到2020年正式商用。據估算,我國5G建設投資將達到7050 億元,較4G投資增長56.7%。與2G-4G通信系統相比,5G會更多的利用3000-5000MHz以及毫米波頻段,同時要求數據傳輸速率提高10倍以上,因此對于高頻高速板的需求將會大大增加。

(3)產業轉移趨勢明確,國內PCB企業加速崛起:

PCB產業向中國大陸轉移趨勢明確,2017年國內PCB企業營收至少12%的增速,而歐美日企業正不斷縮減。從產品結構上看,我國PCB行業雖起步較晚,但受下游應用領域功能不斷復雜化的影響,技術含量、附加值較高的撓性板、HDI 板和封裝基板占比正逐年提升。

我們認為,汽車電動化、智能化是必然趨勢,且5G商業化臨近,這兩大新興需求將刺激PCB行業高增長。同時,PCB產業向中國大陸轉移趨勢明確,2017年我國PCB行業增長已超預期,2018年有望繼續保持高增長,行業景氣向上,國內企業正加速崛起,行業龍頭及技術革新的企業將會充分受益。建議重點關注國內PCB行業龍頭深南電路(002916.SZ)、勝宏科技(300476.SZ)、景旺電子(603228.SH)、崇達技術(002815.SZ)、滬電股份(002463.SZ)等;覆銅板龍頭生益科技(600183.SH)和建滔化工(148.HK)。

3.2、 重點受益標的

3.2.1、 深南電路(002916.SZ):國內高端板龍頭企業

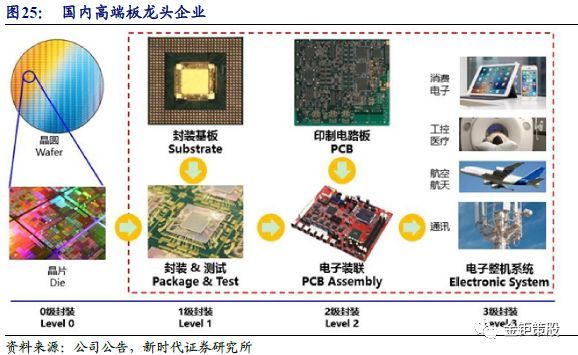

公司業務覆蓋1級到3級封裝產業鏈環節,充分發揮產業協同效應

公司專注于電子互聯領域,致力于“打造世界級電子電路技術與解決方案的集成商”,擁有印制電路板、封裝基板及電子裝聯三項業務,形成了業界獨特的“3-In-One”業務布局:即以互聯為核心,在不斷強化印制電路板業務領先地位的同時,大力發展與其“技術同根”的封裝基板業務及“客戶同源”的電子裝聯業務。公司具備提供“樣品→中小批量→大批量”的綜合制造能力,通過開展方案設計、制造、電子裝聯、微組裝和測試等全價值鏈服務。

中高端的產品結構,領先的細分市場地位

公司產品定位中高端,所生產的背板、高速多層板、多功能金屬基板、厚銅板、高頻微波板、剛撓結合板、封裝基板等產品技術含量高。目前,公司已成為全球領先的無線基站射頻功放PCB供應商、亞太地區主要的航空航天用PCB供應商、國內領先的處理器芯片封裝基板供應商;公司制造的硅麥克風微機電系統封裝基板大量應用于蘋果和三星等智能手機中,全球市場占有率超過30%。

公司主要客戶有華為、諾基亞、中興、三星、霍尼韋爾、通用電氣、比亞迪、博世、長城等。2016年度,公司在全球PCB企業中位列第21名,是前三十大PCB廠商中唯一的中國內資企業,產品主要集中在通信行業。

2016年度,公司實現營業收入45.99億元,同比增長30.69%,在全球PCB企業中位列第21名,是前三十大PCB廠商中唯一的中國內資企業;在國內全部PCB企業中位列第5名,在內資PCB企業中已連續多年排名第一。2016年,公司實現歸母凈利潤2.74億元,同比增長74.22%;2017年,公司實現營業總收入56.87億元,同比增長23.67%,實現歸母凈利潤4.48億元,同比增長63.44%,公司的綜合實力和行業地位逐年提高。

募投項目打破產能瓶頸,優化產品結構

公司募投項目“半導體高端高密IC載板產品制造項目、數通用高速高密度多層印制電路板(一期)投資項目” 將進一步提升公司封裝基板業務和印制電路板業務的生產能力,擴大公司經營規模,保持并提升公司在行業中的競爭地位。2016年度,公司印制電路板業務和封裝基板業務的產能分別達134.40萬平方米/年和20.60萬平方米/年。募集資金投資項目達產后,將新增印制電路板34萬平方米/年和封裝基板60萬平方米/年的產能,預計年均可實現營業收入分別為137900萬元和82484萬元,凈利潤分別為19340萬元和10774萬元。

3.2.2、 勝宏科技(300476.SZ):顯卡板龍頭進軍車載和物聯網領域

產品結構不斷優化,積極布局汽車PCB市場

公司主要產品為雙面板、多層板(含HDI板)等,其高密度多層VGA(顯卡)印制電路板市場份額全球第一。2016-2017年,公司雙面板產品收入占營業收入的比重分別為22.82%和20.36%;多層板產品收入占營業收入的比重分別為74.34%和76.12%。2017年公司實現營業收入24.42億元,同比增長34.35%;實現歸母凈利潤2.82億元,同比增長21.44%。公司不斷調整產品結構,增加高附加值產品占比。公司2018年產能目標為400萬平;銷售額目標為40億元。

公司深耕于新型電子器件(高精密度線路板)的研究開發、生產和銷售。產品國內外銷售。產品下游應用廣泛,主要包括計算機、通信、消費電子、汽車電子、工業控制、醫療儀器、國防軍工、航空航天等領域。并擁有一批優質客戶,如戴爾、德賽西威、沃特瑪、富士康、利亞德、兆光光電、TCL、嘉威科技、歌爾股份、LG等。

新一輪募投項目投產在即,躍進車載和物聯網領域

公司IPO募投項目“高精密印制電路板擴產項目”已建成并達產運行,增加PCB產能60萬平米/年,其中高端HDI產能18萬平米/年,高端多層板產能42萬平米/年。公司目前擁有年產341.68萬平方米印制電路板的生產能力,同比增加17.34%。

此外,公司2016年啟動再融資擴產項目,建設6層、面積達8萬平方米廠房,募集10.82億元用于投資建設“新能源汽車及物聯網用線路板項目”。2017年10月,公司擴產項目部分竣工,產線開始調試并試運行。擴產項目將以工業4.0標準建設成為集自動化、信息化、數字化為一體的智慧綠色生態工廠,屆時產能產量將大幅度提升,預計2018年底實現全面達產。

3.2.3、 景旺電子(603228.SH):穩步擴張的PCB龍頭

穩步擴張的RPCB、FPC龍頭公司

公司主要產品為雙面及多層剛性電路板(RPCB)、柔性電路板(FPC,含貼裝)和金屬基電路板,2016年度該三類產品的收入占營業收入的比重分別為60.39%、29.88%和8.14%。公司剛性板客戶中工業控制及醫療、汽車電子行業客戶的收入占比較高,在50%左右,該類客戶對電路板產品的品質和可靠性要求較高,價格敏感度相對低,因此毛利率水平較高。根據中國電子電路行業協會(CPCA,原名稱為“中國印制電路行業協會”)發布的行業排行榜,2016年公司在行業排行榜中名列第10 位,內資企業排名中位列第2位。根據全球知名的調研機構 N.T.information 發布的全球 PCB 制造商排行統計數據,2016年公司排名全球第32名。

公司擁有剛性板、柔性板和金屬基板三條產品線,是目前國內行業產品線較齊全的廠家,公司將三類產品的技術資源進行整合,相互促進,開發了高密度柔性板、HDI剛撓結合板、銅基凸臺板、金屬基散熱型剛撓結合板、半撓折板、嵌埋銅塊板、嵌陶瓷基板、高頻微波板等產品的生產技術,主要用于智能手機、智能顯示、汽車電子、通信、無人機、工控電源、醫療器械、無線射頻等領域,主要客戶包括冠捷、天馬、信利集團、亞旭、ICAPE、劍橋科技、中興、華為、霍尼韋爾、海拉、POWER-ONE、艾默生、羅技等國內外知名企業。

2016年度,公司實現營業收入32.83億元,同比增長22.63%,實現歸母凈利潤5.37億元,同比增長27.22%;2017年,公司實現營業總收入41.93億元,同比增長27.72%,實現歸母凈利潤8.09億元,同比增長27.80%。公司業績保持高增長,主要是通過持續挖掘產能和加大市場開拓力度,客戶對公司產品質量的認可度持續提升,推動了公司營業收入持續增長。

新產能投產在即,公司規模不斷擴大

公司2016年的印制電路板總產能為384.56萬平方米,其中,生產剛性電路板276.61萬平方米,柔性電路板61.59萬平方米,金屬基電路板27.38萬平方米,募投項目“江西景旺精密電路有限公司高密度、多層、柔性及金屬基電路板產業化項目(一期)、景旺電子科技(龍川)有限公司新型電子元器件表面貼裝生產項目”,該項目建成達產后,將形成年產120萬平方米RPCB、18萬平方米HDI板的產能和年表面貼裝12,440萬片FPC的產能,江西一期已接近全部建成達產。

此外,公司2017年9月擬通過可轉換公司債券募集資金9.78億元,用于投資“江西景旺高密度、多層、柔性及金屬基電路板產業化項目(二期)”。該項目建成達產后,將新增年產240萬平米剛性板產能,于2017年下半年開始建設,計劃于2018年第二季度投產,于2020年第二季度全部建成,于2022年達產。

江西景旺已為二期項目儲備20多個新認證客戶,并導入了客戶多個新料號產品,目前這些客戶的產品因公司產能瓶頸尚未轉化為大批量訂單,是二期項目的產能消化的重要業務資源儲備。因此隨著募投項目的產能逐步釋放,公司生產能力將得到大幅提高,有利于公司穩定現有優質客戶群,同時有利于進一步擴大市場占有率。

3.2.4、 崇達技術(002815.SZ):國內小批量板行業的領先者

專注于小批量的市場定位

公司主要產品為小批量印制電路板,產品類型包括2-50層線路板、HDI板、厚銅板、剛撓結合板等印制電路板,主要應用于通信設備、工業控制、醫療儀器、安防電子和航空航天等高科技領域。

目前國內PCB生產企業眾多,但絕大多數企業并沒有明確、專業的針對小批量市場的定位。公司是國內小批量板行業的領先者,憑借著專業的市場定位以及多年技術與經驗的沉淀形成了獨特、有效的服務模式和快速反應客戶需求的能力,已成功開拓了海外市場,成為了艾默生、Bosch、DDi、Palpilot等PCB著名企業在中國的重要合作伙伴,境外銷售占比超過70%。

2016年度,公司實現營業收入22.47億元,同比增長27.87%,實現歸母凈利潤3.76億元,同比增長24.88%;2017年,公司實現營業總收入31.03億元,同比增長38.12%,實現歸母凈利潤4.44億元,同比增長18.25%。公司營業收入保持高增長,主要是因為近年來公司提升產品結構,線路板、HDI板等技術含量較高的產品銷售收入增加所致。

產能逐步釋放,擴大公司規模、豐富產品結構

公司2015年度小批量印制電路板年產能為131.4 萬平方米,并在建年產48萬平方米的小批量印制電路板項目。公司募投項目主要定位于小批量高層板和HDI板,而高層板和HDI板是小批量板行業未來的發展趨勢。

公司募投項目“小批量PCB生產基地(二期)項目”建成投產后,,將新增年產48萬平方米(其中,含24萬平方米的小批量高層板和24萬平方米小批量HDI)的小批量板的生產能力,目前產能正處于逐步釋放階段,預計2018年可以達產。這將有利于解決公司產能瓶頸,滿足客戶及未來市場的需求;有利于優化產品結構、提高高端市場的占有率;有利于進一步鞏固公司在國內小批量板行業的領先地位。

此外,公司2017年12月通過可轉換公司債券募集資金8億元,擬用于投資“崇達技術總部運營及研發中心建設項目、超大規格印制線路板技術改造項目、高多層線路板技術改造項目和補充流動資金”。該項目建成后,將會大大提高公司的研發能力,大幅提高公司自動化生產水平,有利于提高生產效率和產品質量。

3.2.5、 滬電股份(002463.SZ):主業不斷改善,車載、通訊業務迎發展

汽車電子和5G的純正標的

公司主導產品為14-28層企業通信市場板和汽車板,并以辦公及工業設備板等為補充,產品應用于通信設備、汽車、辦公及工業設備、微波射頻等多個領域。2016年度,滬電股份的企業通信市場板和汽車板收入占其主營業務收入的比重分別為64.71%和26.26%,境外銷售占比超過60%。

2017年,公司實現營業總收入46.27億元,同比增長22.07%,實現歸母凈利潤2.02億元,同比增長54.81%。公司營業收入保持高增長,主要是因為在PCB細分市場的市場占有率以及整體產能利用率得到提升。同時隨著自動化生產線的調適以及相應管理制度的優化,公司生產效率和品質得到持續提升并帶動成本循環改善,公司主營業務毛利率同比提高約2.42%。

公司設有研發中心,重點開展“導電盲撈工藝產品開發”、“埋嵌銅導電膠工藝開發與應用”、“激光鐳射Cavity圖形工藝應用開發”、“Line card 壓接盲孔工藝開發”、“Backdrill D+6新工藝開發”、“20G+高速通信產品應用開發”、“Intel Purley 平臺產品開發”、“0.5mm BGA過線工藝研究”等項目的研發,其中部分項目已經成功開發并實現量產。

搬廠完成,主業迎來拐點

隨著昆山老廠已全面完成遷工作,隨著產能利用率提升以及技改提升產出效率,毛利率正逐步回歸正常水平。清松新廠主要是企業通訊中高端PCB,客戶是華為、思科等通訊設備廠商;黃石廠主要是企業通訊中低端PCB,客戶以華為、中興為主,黃石滬士電子有限公司“年產300萬平方米印刷電路板和相關生產廢料資源回收、加工及生產配套項目”正有序推進,黃石廠虧損正在逐步縮減;滬利微電主要是汽車板,做安全性高的控制、車身制動、安全和中控屏等,客戶是大陸、博世等,汽車板業務公司在全球排名第9。未來公司將通過黃石的產能支持以及滬利微電的高技術、高附加價值產品的升級和產值占比提升,進一步鞏固其車用PCB的龍頭地位。

3.2.6、 生益科技(600183.SH):穩步增長的覆銅板龍頭

公司從事生產銷售覆銅板、粘結片和印制電路板等產品,產品主要供單、雙面及多層線路板,廣泛用于手機、汽車、通訊設備等各種高檔電子產品中。公司技術力量雄厚,產品遠銷世界多個國家和地區。

2016年度,公司實現營業收入37.90億元,同比增長12.23%,實現歸母凈利潤1.31億元,同比增長2256.55%;2017年,公司實現營業總收入107.52億元,同比增長25.92%,實現歸母凈利潤10.75億元,同比增長43.63%。公司營業收入保持高增長,主要是因為公司各類產品的銷量增加;且新產品上市開始放量銷售,對盈利有較大貢獻。

公司著力于技術發展,重要體現是汽車電子領域,成功進入了博世發動機領域,公司車用產品的比例也在逐步增加,目前汽車電子在公司收入的占比約為20%-25%。

產能逐步釋放,高頻CCL大有作為

公司2017年12月通過可轉換公司債券募集資金18億元,用于投資于“高導熱與高密度印制線路板用覆銅板產業化項目(二期)”、“年產1700萬平方米覆銅板及2200萬米商品粘結片建設項目”和“研發辦公大樓建設項目”,其中陜西高新二期項目建成投產后,將年產600萬張復合基材環氧覆銅板(CEM-1)、300萬張復合基材環氧覆銅板(CEM-3)、120萬張阻燃型環氧玻纖布覆銅板(FR-4)和300萬米商品粘結片。陜西高新二期項目的產能通過較長時間逐步釋放,預計2018年將能釋放300-500萬平方米。并且江蘇生益特種板材項目設計產能是150萬平方米,將于2018年底投產。募集資金投資項目的順利實施可以擴大公司生產規模,提升公司的核心競爭力,促進公司持續穩定發展。

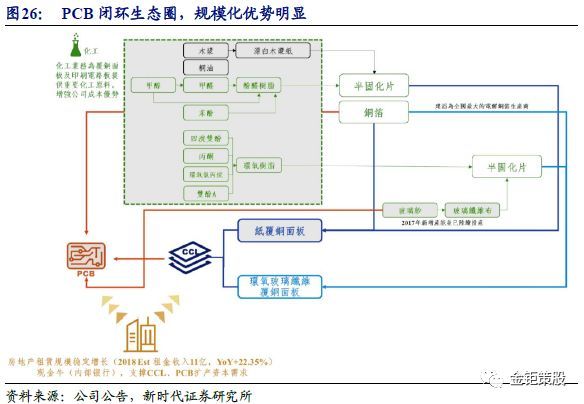

3.2.7、 建滔化工(148.HK):覆銅板全球第一

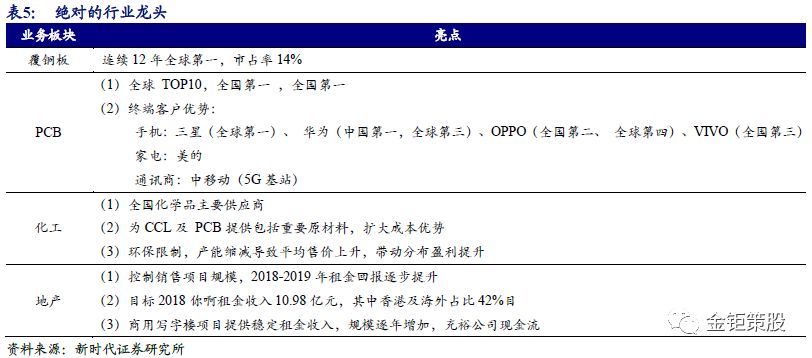

絕對的行業龍頭,行業高速發展的最大受益者

2017年,建滔積層板實現營業收入182.4億港元,同比增長17%,實現基本凈利潤37.6億港元,同比增長92%。主要得益于公司產品量價齊升,一方面,公司是全球最大的覆銅板生產商(連續12年排名第一),市占率14%;另一方面,2017 年下半年,公司覆銅板價格上漲22%至126港元,2018年1月繼續上漲 5%。

內生增長加速產能投放,擴大規模把握車用電子及5G商用的行業契機

公司新增原料,如銅箔、玻璃紗和玻璃布產能在2017年底完工,有助于解決覆銅板產能擴張瓶頸。公司新增覆銅板產能及建滔化工PCB產能將于2018年投產,其中CCL產能計劃提升15%,PCB產能計劃提升26%。由于下游需求旺盛,公司預計新增產能可以迅速被市場消化。由于覆銅板行業市場集中度很高,全球前十大廠商占比約為74%,故龍頭企業擁有一定的定價權。綜合來看,建滔化工將充分受益于行業高速發展帶來的紅利。

4

風險提示

原材料價格波動的風險;PCB行業競爭加劇的風險。

電子發燒友App

電子發燒友App

評論