央行不可避免的失敗將對部分儲備銀行造成致命打擊。與此同時,加密貨幣——尤其是比特幣——正在崛起,可能有機會取代法定貨幣。真正的問題是,到時候的采用率是否足夠高。這就是我們可以發揮作用的地方。

現在,從華盛頓到法蘭克福的銀行家門們開始計劃提高利率,而近期,股市似乎再次崛起。

美國中央銀行行長及其顧問們就“延長商業周期”進行了嚴肅的討論,這意味著,為了人為地維持經濟的繁榮,央行資產負債表將更加積極地堆積起來。擔心任何重大的衰退都會引發有史以來最嚴重的經濟蕭條。

這種擔心是有道理的。然而,“延長商業周期”大致相當于一個已經酩酊大醉的人因為擔心不可避免的宿醉而繼續喝酒。多喝酒只會推遲宿醉——而且還會讓宿醉變得更糟。而在現實世界中,你根本睡不著。

由于這些“商業周期的延長”,當賬單最終到期時,經濟遺留問題將更加嚴重。由于問題已經是全球性的,最終的攤牌很可能包括央行的訃告,這也預示著當前貨幣制度的死亡——甚至可能意味著部分儲備銀行的想法。

輸入比特幣

傳統上,當貨幣制度失敗時,它們要么被自身的新版本所取代,要么被一種全新的貨幣制度所取代,有時甚至包括一些健全貨幣的元素,如金本位制的許多歷史性修訂。

對于當前貨幣制度的繼任者來說,一個非常有效的假設是,他們會對未來抱有更多相同的期望。歐元很可能會解體,取而代之的是各國法定貨幣。美元很可能會自我重塑,或許會向第79個元素大幅點頭。

然而,有一個新來的孩子。有了比特幣(BTC),我們可以打破車輪,進入一個新的金錢時代。但就像創造歷史一樣,時機問題可能再次成為最重要的問題。比特幣(或其他加密貨幣)真的會在黃金時間到來時做好準備嗎?

要有信心地回答這個問題,我們必須根據最近的事件和歷史例子來考慮技術本身和一些主要的反對意見。

我們為什么要選擇比特幣?

在深入技術細節之前,讓我們先討論一下原因。

我們完全可以問,為什么我們應該采用比特幣這樣的東西——一種相對較新的技術,實際上從未作為法定貨幣使用——而不是另一輪法定貨幣和央行,畢竟這些技術已有數百年的歷史,非常熟悉。

當然,答案是法定貨幣和央行本身就是有缺陷的技術。在許多方面,它們也不如一些已經嘗試過的、真正的替代品,比如奧地利經濟學派(Austrian school of economics)倡導的金本位制和自由銀行業等。

法定貨幣對政治家極為有用,因為它們是政府融資的最后手段。金本位對于那些以消費他人錢財為導向的人來說是相當不方便的,因為在一個政府的金庫中,黃金的實際數量總是有限的,而且稅收也只能這么高。最終,你的普通政客們將會永遠用完了它。當然,他們可以負債,但也有限度,因為債務人會在某個時候懷疑你的能力,甚至懷疑你是否愿意還債。

另一方面,法定貨幣總是可以膨脹的——直到惡性通貨膨脹爆發,大街上到處都是一文不值的零面值鈔票。但在這一點上,法定貨幣對政客們非常有用。

中央銀行的存在只有一個目的。你可能會認為這是對法定貨幣的管理,但政府本身也可以做到這一點。央行存在的真正理由是,防止銀行在過多參與部分準備金制銀行業務后,失去客戶信任而導致的銀行擠兌。

你看,實行部分準備金制度的銀行可以通過貸出比存款更多的錢來擴大信貸。如果銀行業存在一個自由市場,并且允許部分準備金制度,那么銀行實行部分準備金制度總是會給它帶來競爭優勢。其他銀行往往也不得不效仿,才能繼續經營下去,即使它們的董事們希望經營一家更誠實的業務,就像在完全儲備銀行那樣。

然而,如果儲戶發現他們的存款不安全(因為這些存款已被借出多次),銀行就會遇到麻煩。謹慎的儲戶會迅速取出自己的存款,然后發出警報,促使其他人紛紛取出自己的存款。很明顯,銀行無法支付所有的存款人,將被迫破產。這是銀行擠兌。

央行通過充當最后貸款人來防止銀行擠兌。如果一家銀行面臨大規模取款,它可以從中央銀行借錢支付儲戶,從而避免擠兌。

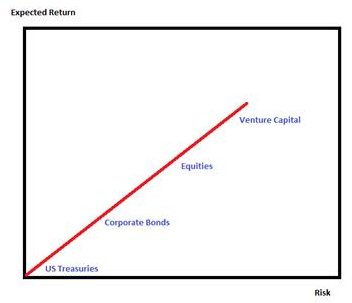

擁有永遠不會倒閉的銀行固然不錯,但這造成了系統性的道德風險,也是商業周期本身的根源。這就是為什么我們經歷經濟繁榮之后總是伴隨著經濟蕭條,尤其是在股市上。

從本質上講,這是由不正確的非市場利率造成的。非市場利率受到央行和政府政策的人為影響,誘使企業家、投資者、政客和家庭根據有缺陷的信息做出投資決策,并有效地承諾使用實際上并不存在的資源。當這種差異在市場上被發現時,一場經濟崩潰肯定會隨之而來,許多在有問題的房地產上進行的投資,甚至一些在健全的房地產上進行的投資,都將面臨清算。

比特幣比以往任何一種現有的替代品都能更好地解決這些問題。

由于區塊鏈是一個分布式的公共總賬,銀行在部分準備金制度上的任何冒險嘗試肯定不會長久不被注意。這幾乎完全消除了部分準備金制度所帶來的競爭優勢,獎勵了那些希望經營健康業務的銀行。這進而消除了對央行的需求。

雖然從政治家的角度來看,比特幣與金本位一樣,甚至更有局限性,但從公民的角度來看,比特幣更具吸引力。黃金總是會貶值,而且一直在貶值,但比特幣是無法貶值的。

貨幣貶值是貨幣通脹的一種形式,與用法定貨幣印更多面值為0的鈔票沒有太大區別。貨幣通脹總是把財富從窮人轉移到富人身上,因為富人往往是新印制的或貶值的貨幣的第一批接受者,而向窮人的涓滴效應往往只在價格通脹開始后才會發生。

即使沒有真正的貶值,政客和銀行家們也會對他們持有的貨幣撒謊,這在歷史上經常發生。這些謊言的效果與實際的貨幣通脹是一樣的。區塊鏈的宣傳也解決了這個問題。

用這筆錢獎勵儲蓄而不是懲罰儲蓄,符合每個人的最大利益。這也是許多社會甚至環境疾病的良藥。

鼓勵儲蓄有助于窮人通過自己的選擇和行動擺脫貧困;它有助于縮小收入差距;它抑制了消費者負債,并降低了消費主義;它促進購買高質量的耐用產品,回收利用和其他環保決策。

不幸的是,大多數時候,政客們可以選擇什么樣的貨幣制度。當有這樣的選擇時,他們總是會選擇菲亞特而不是黃金或比特幣,僅僅因為菲亞特給了他們更多的權力,后果不堪想象。

黃金的機會

然而,有時候政客們沒有選擇的權利。這種機會的窗口是罕見的和短暫的,只發生在更大規模的失敗期間或之后。

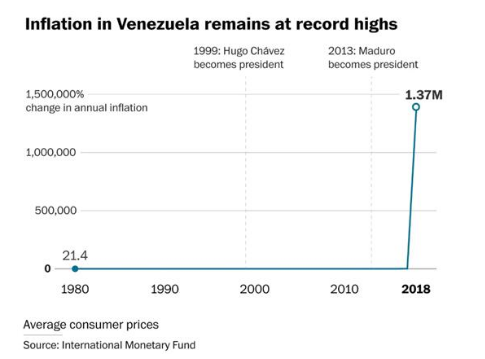

此類事件的一個例子就是惡性通脹。傳統上,當一個國家進入惡性通貨膨脹,鈔票上不斷地印上新零(甚至像魏瑪共和國那樣蓋上戳記),人們就會開始在黑市上使用更穩定的外幣(通常是美元)作為替代品,甚至進行易貨交易。

許多委內瑞拉人最近將比特幣作為另一種選擇,并取得了不錯的效果。例如,BTC更容易跨境走私,也更容易繞過當局,因為作為一個控股公司,它不太容易被隨機搜查,也不太容易被當作紙幣(或任何其他實物)沒收,而且轉賬顯然完全不受審查。當然,在這種情況下,區塊鏈的公開是有風險的。

當由我們自己而不是政界人士做出選擇的機會出現時——或許已經到了當前商業周期的末尾——我們需要做好準備,做出正確的選擇。比特幣準備好成為世界貨幣了嗎?

技術準備

正如委內瑞拉的例子所示,這項技術本身已經準備好了。比特幣可以作為轉移價值、支付和暫時儲存價值的足夠便利的手段。

各種各樣的在線和移動錢包(其中許多是用各種當地語言編寫的)使非技術人員成為活躍用戶成為可能。

閃電網絡在比特幣的基礎上增加了一個新層,有效地消除了人們對比特幣缺乏可擴展性、傳輸速度太慢、日常使用成本過高的一個老問題。有了閃電網絡,傳輸變得即時和幾乎免費。閃電網絡仍在進行中,但它已經準備好了,它的采用率正在迅速攀升。

價格波動是一個常見的反對理由。然而,這與我們正在考慮的場景無關,因為在那個時候,雞和蛋的問題一定已經解決了,波動必然是過去的事了。

在委內瑞拉的例子中,波動性也不是一個問題,但在這種情況下,比特幣足以充當臨時的價值儲存手段。然而,波動性會阻止比特幣的價值永久儲存,然后它就不能被用作貨幣。

因此,價格波動是采用率受到嚴重關注的問題之一。如果比特幣要在當前的貨幣體系崩潰時為大規模采用做好準備,它必須已經被廣泛采用到足以達到臨界規模的程度。臨界質量的實際大小是任何人的猜測,所以讓我們假設采用率必須盡可能高。即使我們失敗了,也不是因為我們沒有嘗試。

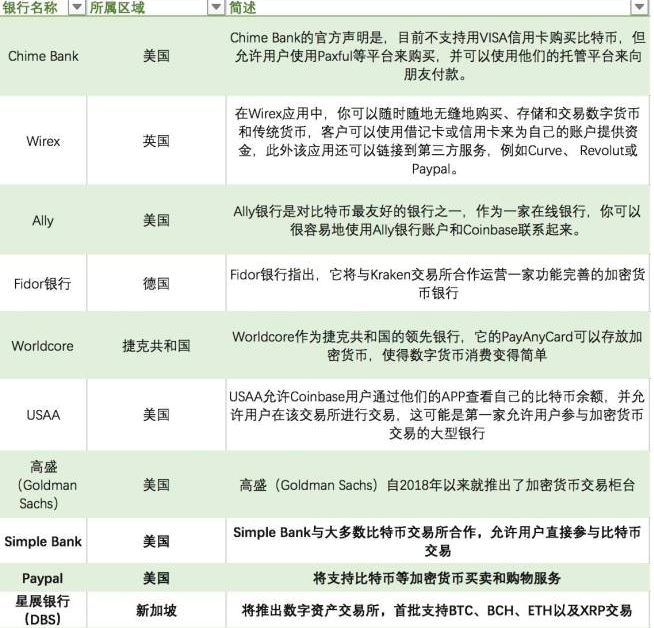

銀行的角色

價格波動不能直接固定。當比特幣的采用率足夠高,隨著時間的推移,比特幣的需求更加穩定,或者比特幣的價格被BTC引用時,這個問題就會自行解決。然而,波動性只是影響采用率的因素之一(而且隨著日內交易員的涌入,波動性在一定程度上也起到了幫助作用)。我們還可以做其他事情來增加領養。

顯而易見的步驟是進一步提高用戶體驗、各種加密貨幣服務、錢包、應用程序以及任何相關工具的整體安全性和吸引力。在過去十年中,它們已經取得了很大的進展,但在這些領域總有改進的空間。然而,這是容易的部分,可以信任不同的玩家之間的競爭。

早期或多或少意識形態上接受比特幣的人反復提到的一個關鍵短語是“做你自己的銀行”——如今它甚至是區塊鏈盧森堡工商銀行的注冊商標。雖然這句話在現代銀行業環境中越來越重要,但成為自己的銀行并不適合所有人,而且對大多數人來說永遠不會是這樣。

例如,安全地存儲您的私鑰及其備份是一項艱巨的任務,特別是對于老年人、技術文盲和其他一些群體。試想一下,有很多人的每項在線服務的密碼都是123456——你會相信他們會安全地保管任何人的私鑰嗎,即使那是他們自己的私鑰?

雖然有人可能會說區塊鏈的全部意義在于它所帶來的不信任感,但對許多用戶來說,太多的不信任感是一個主要的不便,而且在很多方面,信任第三方是一個更好的選擇。這當然是錢包托管服務提供的。

另一方面,銀行和其他類似機構將提供一系列服務,而不僅僅是托管客戶的資金。它們包括提供抵押貸款和投資貸款,不同種類的儲蓄和投資選擇,信貸,甚至保險等服務。

當改革的機會最終出現時,加密貨幣社區應該有能力迅速增加銀行服務,或者在那個時候幫助幸存下來的傳統銀行迅速接納加密貨幣客戶。

當部分儲備銀行退出時,正是比特幣全面儲備的最佳時機。這種轉變很容易,但幾乎其他一切都會改變。你準備好迎接挑戰了嗎?

電子發燒友App

電子發燒友App

評論