過去的一年,存儲芯片是半導體產業跌幅最大的芯片類別,沒有之一。作為全球最大的存儲芯片廠商,三星電子曾表示2023年沒有削減投資的計劃,即使面臨需求下滑的情況,“繼續進行必要的基礎設施投資,以應對中長期需求。因此,總而言之,今年的(資本支出)計劃預計與前幾年類似。”

不過,1月31日,有行業消息稱,因今年第一季度可能出現巨額運營虧損,三星電子正考慮削減芯片投入,以生產更少的DRAM(動態隨機存取內存)和NAND(計算機閃存設備)芯片。這可能意味著三星電子將推翻了此前對外宣稱的“2023年沒有削減投資的計劃”的說法和立場。

相對三星電子,美光、SK海力士等其他儲存芯片大廠很早就對市場需求和芯片產品價格暴跌做出了積極回應,在減少產量的同時,還削減了2023年度的預算開支。如今,在存儲芯片整體頹勢的大背景下,三星電子也“繳械投降”,無疑給2023年存儲芯片市場蒙上更厚的一層陰影。

三星2022年四季度營業利潤大跌90%

受存儲芯片及電子消費市場需求低迷等影響,三星2022年第三季度的營收低于預期,也是其三年來首次盈利下滑。其中,2022年第三季的存儲芯片銷售額環比減少34.2%至71.33億美元,市場占有率也下滑2.8個百分點至40.6%。

這一態勢延續到了第四季度。根據該公司1月31日披露的數據顯示,2022年第四季度營業利潤4.3061萬億韓元,同比下滑68.95%,其中,芯片部門利潤驟降90%至2700億韓元(約合人民幣14.8億元)。

2022年10月,三星電子高管曾表示,公司將堅持生產計劃,同時推進芯片制造技術,以渡過行業供應過剩的難關,并拉大與競爭對手的技術差距。此前,三星之所以堅持不減產、不削減開支,很多可能是受到其歷史資本支出的“指引”。

分析機構摩根士丹利就曾指出,盡管三星2011年發出“不削減資本支出”的指引,但存儲芯片股的表現仍跑贏大市,并在隨后九個月內翻了一倍多。摩根士丹利也認為,資本支出只會影響未來4-6個季度的供應,而不會影響當前的下行周期。這可能為三星在此前仍然決定在周期性衰退期堅持投資提供了“理論支撐”。

不過,花旗全球市場在一份研究報告中表示,三星通過大幅削減投資來調整芯片供應的可能性正在提高,因為內存芯片價格降幅超過預期,有可能將三星的盈利能力推低至“盈虧平衡點”以下。

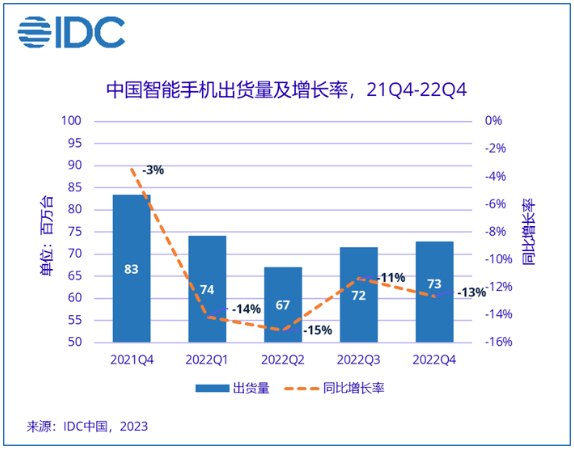

消費電子是存儲芯片傳統的下游應用市場,而2022年該行業經歷了前所未有的低谷。國際數據公司IDC近日發布的手機季度跟蹤報告顯示,2022年第四季度,中國智能手機市場出貨量約7292萬臺,同比下降12.6%。2022全年,中國智能手機市場出貨量約2.86億臺,同比下降13.2%,為有記錄以來最大降幅。

整體來看,三星營業利潤大幅下降的主要原因是公司主要存儲芯片和智能手機業務面臨需求急劇回落的境況。同時,終端客戶在2022年第四季度調整庫存,使得需求降幅大于預期。

當然,市場環境是三星芯片部門利潤大跌最主要原因,但也不能忽視三星內部問題,特別是先進芯片工藝上。從7nm工藝節點開始,三星在半導體工藝研發上就一直不順利,即使其率先宣布量產3nm芯片,但其良品率卻不到30%,致使龐大的芯片投資成本,也遠遠無法滿足大規模商用需求。

存儲芯片正動搖“韓國國本”

如今,以三星、SK海力士為代表的韓國半導體大廠業績下滑,也在韓國GDP上得到體現。韓國央行近日發布的數據顯示,2022年第四季度,韓國GDP環比下降0.4%,這是近3年來首次出現下滑。

數據顯示,2022年全年韓國GDP增速為2.6%,較2021年4.1%的增速大幅放緩,也是2020年以來的最慢增速。韓國央行表示,韓國出口銳減5.8%、制造業降低4.1%以及私人消費減少0.4%,都拖累了2022年最后一個季度的經濟數據。

因對全球經濟衰退的擔憂日益加劇,以及今年國內消費和企業投資減少,韓國出口還有進一步下降風險。為此,韓國智庫現代研究院已將該國2023年增長預期從2022年9月預測的2.2%,下調至1.8%。

而韓國經濟層面之所以出現下滑現象,最重要原因是以半導體代表的韓國經濟支柱產業接連遭受暴擊。數據顯示,韓國2022年11月份芯片產量連續第四個月下降,同比下滑15%,創2009年以來的最大降幅。此外,芯片環比產量下滑11%,庫存同比激增超20%。

而半導體是韓國最重要出口商品之一,在其出口額中所占的比重約為20%,而在韓國出口的半導體中,又以存儲芯片為主。據悉,三星電子和SK海力士兩家存儲芯片制造商,占據全球7成的DRAM市場,也使韓國成為全球最大的存儲芯片制造國。存儲芯片急速衰退可以說沖擊了“韓國國本”。

另外,數據顯示,韓國2022年的貿易逆差為472億美元,是自2008年全球金融危機以來的最大逆差,其中出口額為6839億美元,同比增長6.1%;進口額為7312億美元,同比增長18.9%。韓國財政部甚至表示,若是2023年全球芯片需求持續疲軟,韓國經濟前景將更加不確定。

為此,韓國總統尹錫悅已督促財政部積極擴大芯片行業的稅收優惠。預計,2023年,韓國半導體設施投資的大型半導體公司最高可享受總計25%的稅收抵免率,而中小型半導體公司投資可享受的稅收抵免率比大企業還要高,最高可達35%。不過,一些韓國國會議員也反對過于擴大稅收優惠,且認為,“過于慷慨的激勵措施會威脅到政府財政,且只會讓大公司受益。”

存儲芯片周期性衰退可能有點長

據悉,在一份調查中,韓國的半導體專家們指出,韓國半導體危機將持續相當一段時間,58.6%的受訪者預測稱,這種情況將持續到2024年,甚至以后。

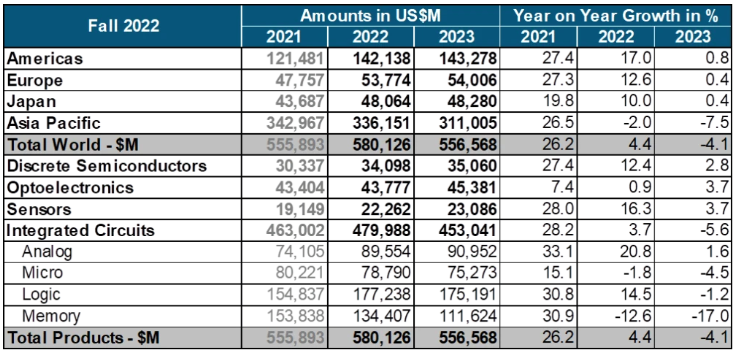

實際上,世界半導體貿易統計組織(WSTS)很早就有相關的預測,據WSTS發布的報告,2023年半導體市場規模將同比減少4.1%,降至5565億美元,這也是該市場時隔4年再次出現預期負增長。WSTS同時表示,2023年降幅最大的是市場規模占比兩成多的存儲芯片,預計將比2022年減少17%,拖累半導體市場整體增長。

各地區半導體市場規模(單位:百萬美元)以及增長率(%)

基于2023年存儲芯片市場持續萎靡,各大存儲廠商之間的競爭或激烈化,甚至出現行業整合的現象。Midas International 資產管理公司的聯合首席執行官Shin Jinho就表示,對于DRAM存儲芯片來說尤其如此,三星電子、海力士和美光這三大主要供應商正在減少供應。他表示,存儲市場的另一個主要部分NAND存儲芯片更加分散化,隨著眾多競爭者為生存而戰,它將經歷一場更為激烈的戰斗。Shin Jinho甚至表示,“如果這種情況持續更長時間,最終我們將看到NAND市場的一些整合現象。”據悉,NAND閃存制造商西部數據(WDC.US)和鎧俠的交易談判正在取得進展。

國際貨幣基金組織(IMF)在1月31日發布的最新的《世界經濟展望報告》(WEO)中預計,全球經濟增速將從2022年的3.4%降至2023年的2.9%,然后在2024年反彈至3.1%。報告指出,全球經濟增長的風險平衡仍向下行傾斜,疫情、俄烏沖突升級、全球融資成本收緊等均可能加劇債務危機,使大多數經濟體面臨更大的生活成本危機。毫無疑問,這將進一步壓低了消費者和企業的需求,加劇存儲芯片市場供過于求的情況。

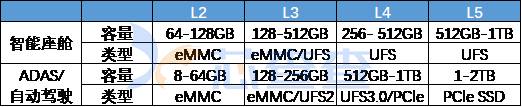

值得關注的是,目前服務器、數據中心、電動汽車、工業數字化轉型和基礎設施相關網絡等新興應用和趨勢對存儲的需求依然強勁。特別是在全球踐行“雙碳”目標、提倡可持續的大背景下,汽車電動化、智能化轉型將進一步助推存儲市場的需求增長。

另外,有一個比較好的現象是,由于多家存儲大廠實施減產舉措,存儲芯片的價格降幅已有所緩解。TrendForce集邦咨詢研究顯示,2023年第一季NAND Flash價格季跌幅將收斂至10%~15%。整體而言,NAND Flash2022下半年的劇烈跌價促使供應商積極減產,加上相較DRAM具有較高的價格彈性,故預期NAND Flash價格下行周期會較DRAM提前終止。

不過,整體而言,2023年存儲芯片市場挑戰大于機遇,也可能如一些分析機構的預測,存儲芯片的“寒冬”可能比預想的更長一些。

編輯:黃飛

電子發燒友App

電子發燒友App

評論