8 月 13 日,賽默飛世爾(Thermo Fisher)宣布,收購 Qiagen 所有普通股的提議已經失效,Qiagen 將根據協議向賽默飛世爾支付 9500 萬美元的補償款。 Qiagen 首席執行官表示,接下來將著手收購新冠病毒和流感測試開發商 NeuMoDx 的計劃。 這起收購未能成功的原因在于只有 47.02% 的股份贊同 Qiagen 以當前價位出售,而此前達成的收購協議規定,當超過 66.67% 的股份贊成 Qiagen 出售時,收購意向才能達成。 新格元創始人方南曾在 Qiagen 任職單細胞測序項目負責人。她告訴生輝,賽默飛世爾和 Qiagen 合作告吹的原因可能是價格和策略沒有談攏。“一般產品公司不會愿意并購服務公司,服務公司毛利率低,掙錢辛苦,PS(價銷比)和 PE(市盈率)都比產品公司低不少,不是好標的。新增長點永遠在新技術和新應用上,服務公司本身帶來不了增長。” 美國投資銀行 SVB LeerinkSVB Leerink 的分析師表示,賽默飛世爾擁有多元化業務,正在進行 200 多個冠狀病毒疫苗和治療項目,預計將從新冠測試中獲得持續收益,因此未來發展仍具有很大潛力,“我們認為收購要約的終止沒有任何不利影響。” 但美國投資銀行 Evercore ISI 的分析師認為,賽默飛世爾的疫苗業務比診斷業務更具可持續性,盡管 2021 財年“很可能會從新冠測試中獲得一些持續收益”,但不可能長期維持下去。三次出價均遭拒 這是一場曠日持久的收購案,最早的公開消息可以追溯到 2019 年 11 月。 賽默飛世爾的收購機會可能源于 Qiagen 當時出現的一些變動。在 2019 年 3 季報中,Qiagen 的銷售額增長未達預期,尤其是在中國的銷售額下降了 24%,導致出現 1.61 億美元的凈虧損。隨后,在 Qiagen 任職長達 27 年的首席執行官 Peer Schatz 辭去首席執行官兼管理委員會主席職位,由高級副總裁 Thierry Bernard 擔任臨時首席執行官;同時,Qiagen 還下調了季度銷售增長預期,導致其股價出現 17 年來最大跌幅。

圖丨 Qiagen 股價走向(來源:Yahoo) 2019 年 11 月 13 日,市場上出現 “Qiagen 將被出售” 的消息。 11 月 14 日,彭博社援引知情人士消息稱,賽默飛世爾正在考慮收購 Qiagen。這筆潛在的交易可能成為賽默飛世爾自成立來最大的一筆收購,超過該公司于 2017 年以 50 億美元收購制藥原料制造商 Patheon NV 的交易;賽默飛世爾目前最大的收購事件是 2014 年斥資 150 億美元收購 Life Technologies Corp.。當天,Qiagen 的市值約為 80 億美元,賽默飛世爾的市值則已超過 1200 億美元,是生命科學領域市值最高的公司。 傳出 “出售” 傳聞后,Qiagen 股價暴漲,重回 40 美元以上。西門子醫療、賽默飛世爾、丹納赫、安捷倫科技等作為潛在收購方被媒體多次分析報道,分析師預測,收購價格可能在每股 40-45 美元之間,有更樂觀的分析師認為在 47-50 美元左右。不過,Qiagen 方面雖然接到了多個收購邀約,但最終還是認為“目前出售公司并不是最好的選擇”,從而拒絕了賽默飛世爾和其他潛在收購方。 2020 年,新冠疫情在全球范圍內爆發。賽默飛世爾的短板在于臨床診斷,一向以臨床診斷業務見長的 Qiagen,此時在賽默飛世爾眼中無疑變得更具吸引力。 3 月 3 日,賽默飛世爾再次將這起收購案擺上了談判桌,這次的出價達到了 39 歐元每股,收購總價值為 104 億歐元,相比當時 Qiagen 的股價,溢價達到 23%。 但在當時,全球范圍內確診的新冠病例還不到 10 萬人。隨著新冠肺炎席卷全球,截至目前,已經有超過 2230 萬人確診,Qiagen 新冠肺炎診斷試劑和分子測試產品的需求大增,第二季度的初步數據顯示其全球凈銷售額與 2019 年相比增長了 18%至 19%。在新冠暴發期間,Qiagen 股價總體保持上漲趨勢,多次超過賽默飛世爾 39 歐元的收購報價。 持有 Qiagen 8% 股份的對沖基金 Davidson Kempner 表示,認為賽默飛世爾的現有報價仍然偏低,50 歐元每股的價格與 Qiagen 的價值更為相符。 7 月 16 日,賽默飛世爾再次宣布與 Qiagen 達成一項補充條款,將出價提高到 43 歐元每股,意味著總收購價提高了約 10 億歐元。當時賽默飛世爾宣稱,“這將是最高的、也是最后的報價”。 新冠疫苗的廣泛上市還遙遙無期,這意味著很可能人們仍要在一段時間內與新冠共存,核酸檢測仍將保持巨大的市場需求,相關企業的盈利和市場的估值很可能還會不斷攀升。賽默飛世爾口中的“最高報價”,仍然沒有滿足絕大多數 Qiagen 投資者的預期。 賽默飛世爾一年之內“三顧茅廬”,仍未將 Qiagen 收入囊中。 補全臨床診斷短板在賽默飛世爾的業務結構中可以看到,在 2020 年第二季度,賽默飛世爾營收 19.44 億美元,同比增長 0.52%。

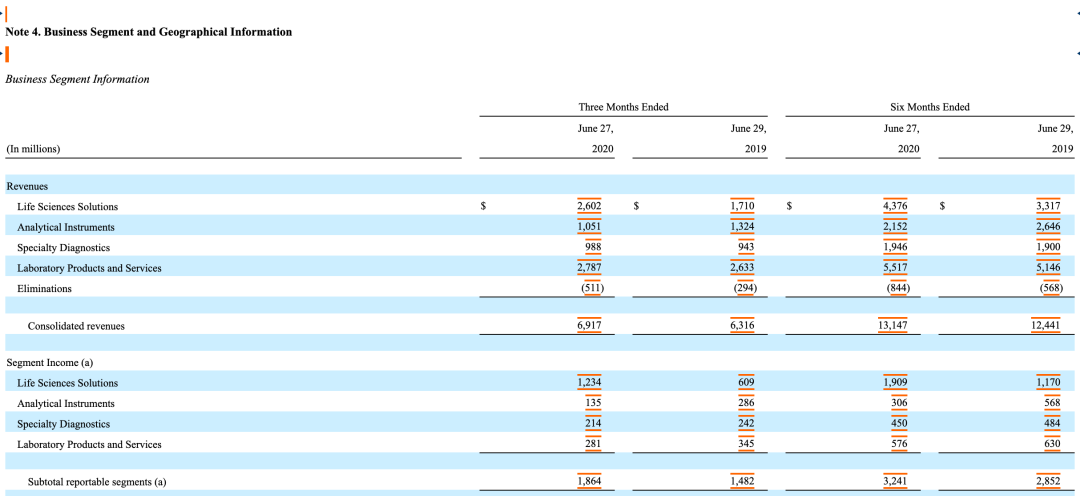

其中,實驗室產品和服務收入最高,為 27.87 億美元,同比增長 5.84%;

生命科學業務收入為 26.02 億美元,但增長迅速,同比增長 52.16%;

分析儀器收入 10.51 億美元,同比下降達 20.62%;

臨床診斷收入最低,為 9.88 億美元,在新冠肺炎的大背景下,診斷業務的同比增長率只有 4.77%,部分原因在于賽默飛世爾在 2019 年 6 月以 11.3 億美元的價格出售診斷公司 PHC Holdings Corporation。

圖丨賽默飛世爾 2020Q2 收入結構 在今年 3 月,賽默飛世爾曾指出這項交易的四大意義:拓展賽默飛世爾的診斷產品組合;提升賽默飛世爾的分子診斷實力;有助于 Qiagen 的產品通過賽默飛世爾平臺提供給更廣泛的地區;實現協同效應。“賽默飛世爾已經建立了領先的專業診斷能力,包括過敏、自身免疫、移植診斷和臨床腫瘤學檢測。Qiagen 在分子診斷領域擁有強大的實力,產品矩陣專注于傳染病和其他疾病領域。收購完成后,公司將加速開發更精確、更快速、更全面的測試方案。…… 賽默飛世爾希望在收購完成后的第三年實現 2 億美元的總協同效應。” 近年來,隨著分析儀器業務增長疲軟成為行業現象,基因檢測上游的相關企業紛紛沿產業鏈上、中、下游進行收購布局,意圖發掘新增長點;2020 年,新冠疫情使得診斷需求大增,快速提升臨床診斷能力的重要性愈發凸顯。這是賽默飛世爾在今年 3 月重啟收購案的原因之一,也很可能將驅動它繼續尋找下一個收購標的。

-

賽默飛世爾

+關注

關注

0文章

5瀏覽量

6125

發布評論請先 登錄

相關推薦

默克集團在日本投資逾7000萬歐元建先進材料開發中心

捷邦科技4.08億收購賽諾高德51%股權

賽默飛發布新一代Iliad透射電鏡

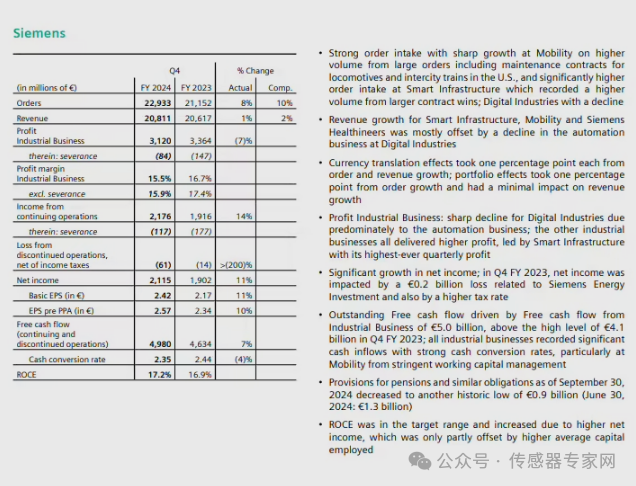

西門子2024財年收入759億歐元同比增長3%,凈收入90億歐元創歷史新高

114億歐元太便宜!賽默飛世爾收購Qiagen的提議已經失效

114億歐元太便宜!賽默飛世爾收購Qiagen的提議已經失效

評論