本文核心觀點

1、“殺價搶單”讓歐菲光制霸手機鏈,但留下了低毛利的弊端;

2、一票原手機供應鏈玩家轉型智能汽車業務,但仍擺脫不了價格戰;

3、車載攝像頭或許可以成為歐菲光切入汽車產業鏈的“捷徑”,但至少需要2-3年左右才能看到效果。

從曾經的白馬股淪為“妖股”,歐菲光只用了三個月。

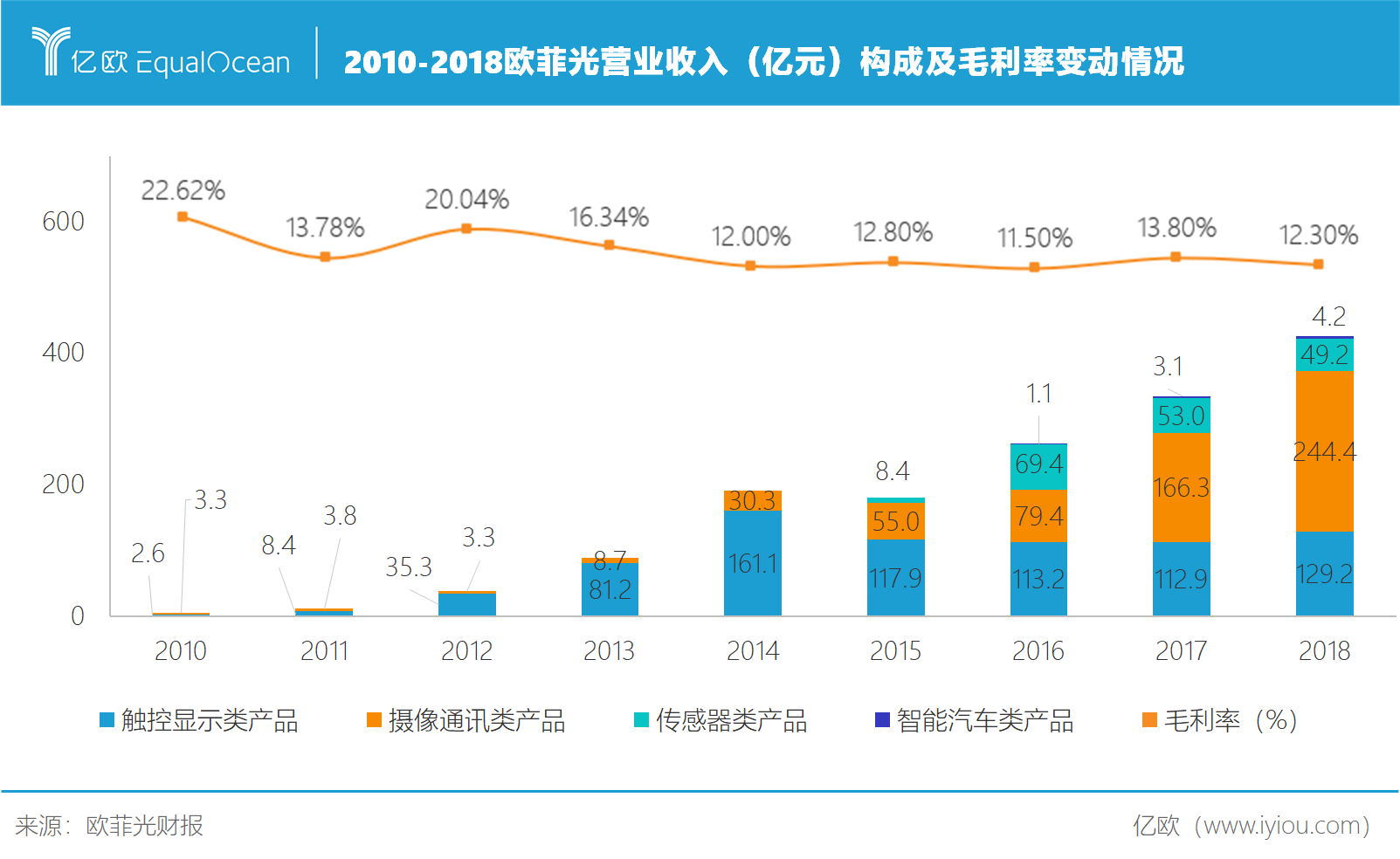

2019年4月以前,歐菲光是A股4年十倍大牛股的典型代表。2010上市以來,歐菲光營收從6億元猛增68倍,最高市值曾超700億,風頭蓋過立訊精密、藍思科技等一眾同行。

然而2019年4月25日,歐菲光一則業績修正公告與2018年報一齊現身,原本預計的18.39億元凈利潤,變成了虧損5.19億元。超過23億元利潤憑空蒸發,次日其股價一字跌停。

驚雷之下,投資者的信任與股價一同崩塌。

即使2019年財報顯示,剝離不賺錢的觸控業務后,歐菲光全年營收520億元,同比增長21%,實現扭虧為盈凈利潤達5億元,資本市場仍反響平平。

2020年7月20日,南昌歐菲光又被列入“實體清單”,隔天歐菲光盤中市值一度蒸發49億元。9月1日,一則“蘋果將歐菲光踢出供應鏈”的謠言傳出,隔天歐菲光早盤更是一字跌停。

抗漲不抗跌,昔日白馬是否就此沒落?

規模上天,毛利貼地

似乎每家蘋果鏈供應商都有一段傳奇歷史。歐菲光崛起于兩次關鍵的轉身,每一次轉身它都直奔龍頭寶座。

雖已是當時全球最大的紅外截止濾光片廠商,但歐菲光2010年登陸A股時估值尚不足22億元。直到iPhone掀起的觸摸屏熱潮席卷全球,瞄準時機切入該賽道的歐菲光才迎來真正的高光時刻。

2012-2014年其營收復合增速達到123%,市值快速突破200億元,觸摸屏代替濾光片挑起大梁,出貨量穩居全球首位。

不過好景不長,2015年外掛式觸摸屏淘汰,歐菲光上市后首次營收凈利雙跌。

此時,其2012年布局的手機攝像頭模組業務快速崛起,2016年出貨量全球第一,讓歐菲光搖身一變為光學領域巨頭。同時,2014年布局的指紋識別模組等傳感器類產品也逐步起量,2016四季度出貨量沖到全球首位。

“歐菲光一直以百米沖刺速度去跑馬拉松。”歐菲光董事長蔡榮軍曾說。

拋開雞湯式的比喻,殺價搶單才是歐菲光崛起的真正邏輯。

2014年,蔡榮軍的弟弟、時任歐菲光高級副總裁蔡高校在接受臺媒專訪時,將“殺價”表述為:“能提供好的產品、還能持續降價,仍然維持獲利,這個就是所謂的競爭力。”

從濾光片到觸摸屏,再到攝像頭和指紋識別模組,迎著智能手機零部件不斷迭代的風口,歐菲光每進入一片新海域,都像一只巨大的鯰魚,不僅吞沒了市場份額,還蠶食了本就微薄的毛利。業內人士將其稱為“價格殺手”。

殺敵一千,自損八百。

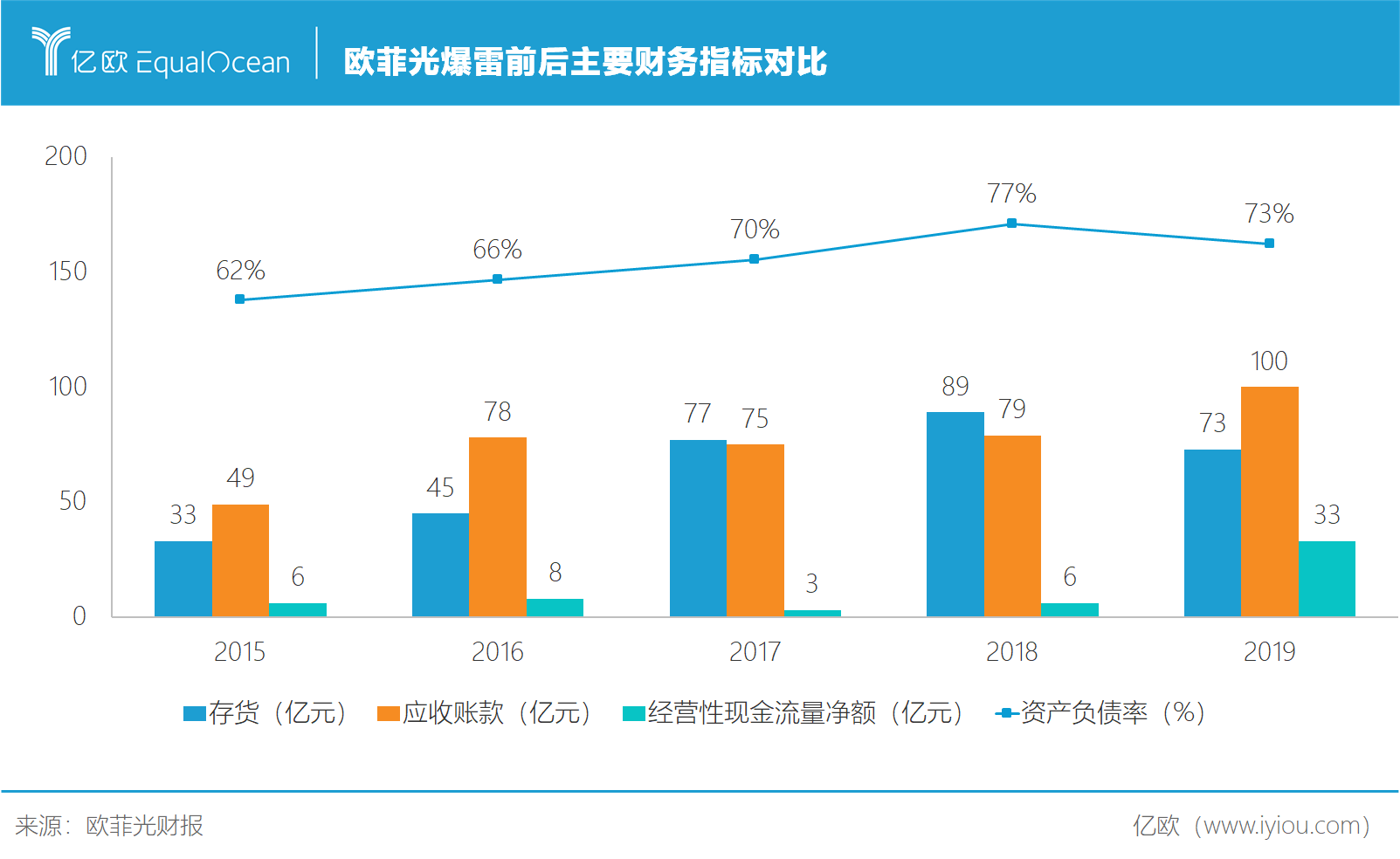

“殺價搶單”帶給歐菲光的后果是,市場規模得以擴大,毛利卻持續貼地,凈利潤最高也不足8.5億元。這些隱患,在2018年曝出巨額虧損之前已經有跡可循。

針對2018年的業績爆雷,當時許多觀點認為,歐菲光準備利用存貨跌價進行“財務大洗澡”。

注冊會計師、投資金融資深從業者于波告訴億歐:“公司主營業務是更新迭代比較快的電子產品,或者近期經營壓力較大,已經注定要虧損,就可從一年虧等意圖去判斷。”而從后續南昌60億國資入局歐菲光來看,此舉“不排除給國資進入留一個干凈公司的可能性”。

智能汽車“輪子”,轉不起來

從引發業績爆雷的一些關鍵財務指標來看,歐菲光并沒能順利完成“華麗轉身”,但起碼在戰略上做了努力。

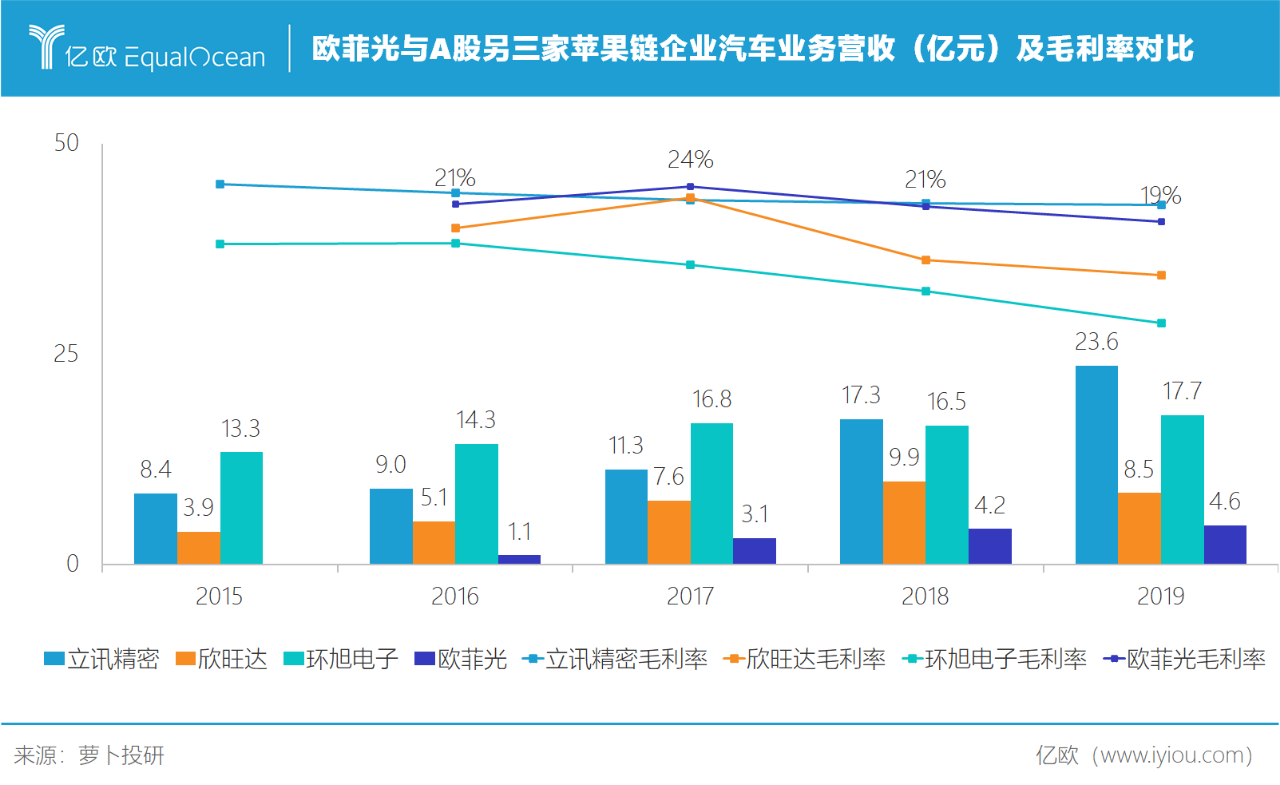

隨著手機供應鏈各細分賽道大都成為一片紅海,移動出行成為原手機供應鏈玩家瞄準的大趨勢。公開資料顯示,舜宇光學、立訊精密、欣旺達、環旭電子等都已加碼汽車業務。

而早在2016年,歐菲光就收購了兩家Tier 1廠商華東汽電(汽車電子零部件)和南京天擎(車身控制單元、汽車儀表、雷達),目前已完成智能中控、ADAS、車身電子三大業務布局。

一位要求匿名的投資人對此表示,直接收購Tier 1廠商切入汽車供應鏈,很好地解決了新參者沒有跨行業資源的問題,集中體現為認證資格和客戶資源。并且相較Tier 2,Tier 1更能直接了解整車廠客戶需求,主動布局新產品。

華東汽電被收購時,擁有包括北汽、上汽、廣汽和通用等20余家整車廠的前裝供應商資質,此外,南京天擎原為華東汽電參股公司。

“具體到收購標的上,還應考慮這兩家廠商的核心競爭力,是否符合歐菲光預期。在以安全為首要條件的汽車供應鏈上,原有的客戶關系和產品認證資格帶來的收益較穩定且可預計性強,但開拓新客戶或是開發新產品,則會面臨較長的認證周期和不確定性風險。”上述投資人表示。

“消費電子+智能汽車”,歐菲光在2015年年報中為其套上了“雙輪戰略”的外殼。盡管在2014年年報中,雙輪戰略還指的是“移動互聯+智慧城市”。

兩年后歐菲光的一份短期融資公告顯示,截至2017年底,華東汽電和南京天擎都尚未盈利,原因正是在加大智能汽車業務研發投入和產能擴建。

智能汽車業務整體營收方面,2016-2019年增速逐年下降至不足10%,凈增僅3.5億元,規模對比切入汽車供應鏈的同行差距明顯。

四年間,歐菲光的智能汽車“輪子”沒轉起來,毛利貼地的老毛病又開始隱隱若現。

值得注意的是,立訊精密等也都出現了汽車業務毛利率逐年下降的問題。究其根源在于,供應鏈廠商相較下游整車廠始終處于議價弱勢地位,并且同類供應商之間的價格戰問題始終存在。

價格戰里沒有贏家,供應商也在尋求更大的利潤增長空間。

某大型跨國電子設備企業駐深圳市場及戰略負責人表示,不管是手機還是汽車,供應鏈上的價格戰都堪稱曠日持久,而圍繞車身部件去垂直整合零件產品,尤其是延展到附加值高的零件,成為大多數供應商拉高毛利的必選手段。

歐菲光選擇了ADAS這一關鍵部件來整合零件。

天風證券數據顯示,目前國內ADAS在新車中滲透率僅約3%,發達國家已達到8%;預計2020年中國ADAS市場規模將突破1000億元,平均年復合增長率可達50%。

車載攝像頭作為ADAS中最常用的傳感器,成長空間也將持續打開。

每輛車至少需要搭載5顆車載攝像頭(車前/后/左/右/內),才能實現完全自動駕駛功能,例如特斯拉Autopilot配置了8個攝像頭。預計到2025年全球車載攝像頭市場規模將達到270億美元,中國有望突破230億元。

就技術路徑而言,對于優勢在手機攝像頭模組的歐菲光來說,以車載攝像頭模組為切入ADAS不失為一條“捷徑”。

事實上,歐菲光也確實走了這條捷徑。

2017年,車載攝像頭模組、360環視系統和倒車影像系統等產品已開始批量出貨。

2018年,歐菲光收購富士天津和車載鏡頭相關專利,將產品線延至車載鏡頭。

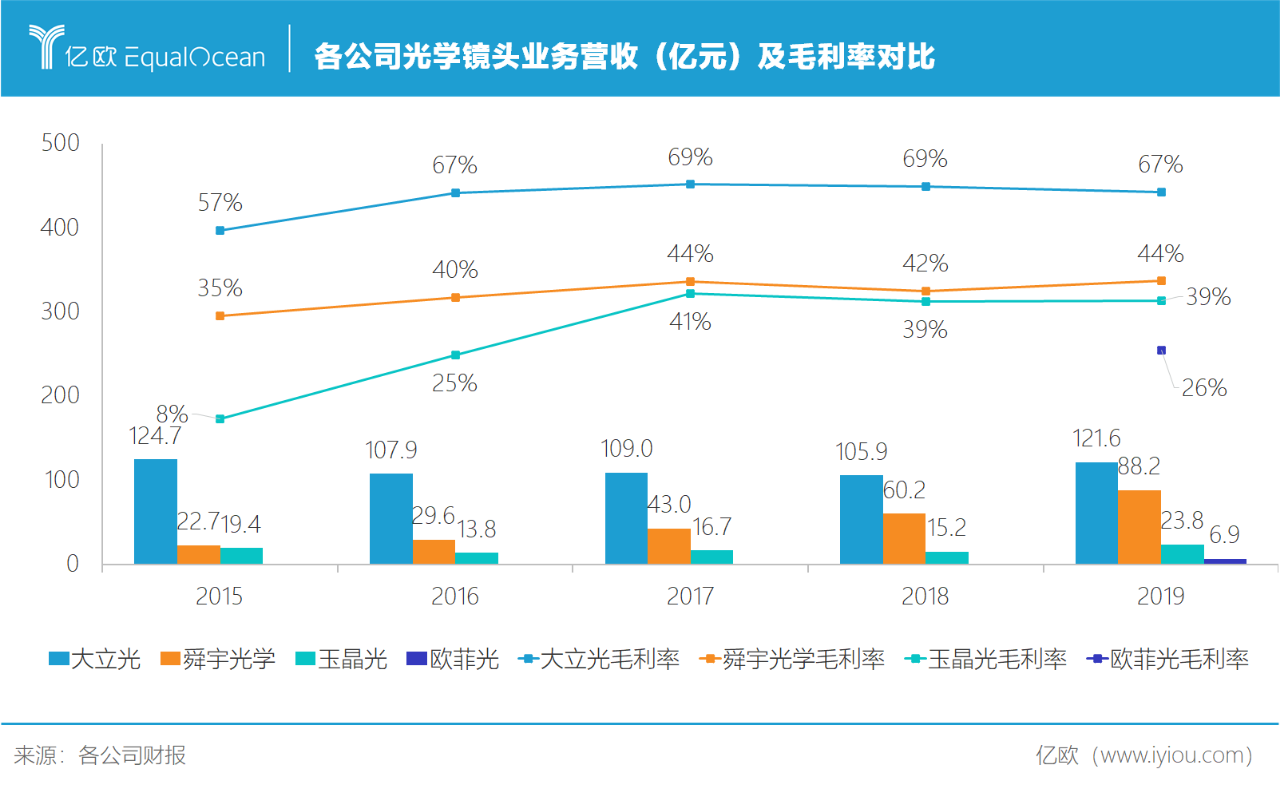

2019年,歐菲光車載鏡頭出貨量達到771萬顆。光學鏡頭綜合毛利率(包括手機鏡頭)高達26%,為歐菲光所有細分產品中最高水平。

聚焦光學,真金還是虛火?

故事到此,“光學鏡頭”開始成為主角。

歐菲光2019年年報中,沿用多年的雙輪戰略隱匿不見,“聚焦光學”序幕拉開。

2020年6月份,歐菲光發布定增預案,募資68億元擴產光電產能.其中“高像素光學鏡頭” 和“高像素微型攝像頭模組”預計分別投入24億元、16億元。

不久后的9月份,歐菲光光學光電產業園項目在安徽正式開工。

然而,光學鏡頭項目中21億元是用來做手機鏡頭的,預計達產后年產能9.8萬顆,但歐菲光收購的富士天津優勢卻在車載鏡頭。

2018年,富士車載鏡頭全球市占率排名第四達14%。富士天津作為子公司,60%的產能屬于車載鏡頭,剩下40%是相機鏡頭。不加碼車載鏡頭而押注手機鏡頭,既是對富士天津優勢資源的浪費,也可以說是“殺雞用牛刀”。

但對目前的歐菲光來說,手機鏡頭產能需求更加迫切,車載鏡頭訂單還可以再等等。

因為即便智能手機陷入存量競爭,在多攝滲透、像素升級趨勢下,手機鏡頭市場潛力還是不容小覷。只不過手機鏡頭技術壁壘相對較高,目前能提供7P手機鏡頭的只有大立光、舜宇光學與玉晶光,在主流廠商出貨產品以6P鏡頭為主的背景下,歐菲光主要出產4P、5P鏡頭,無論規模還是毛利都差人一頭。

尤其近年大立光、舜宇市場份額不斷抬升,行業馬太效應凸顯,歐菲光要想占據更多份額,恐怕還得延續“殺價搶單”的老路。

那么,車載鏡頭訂單還要等多久?

億歐通過采訪多位汽車供應鏈從業人員得知,盡管車載鏡頭從確定下單到完成交貨最短只需6個月,但是認證周期長達3-4年,零件載入部件再真正進入整車還需要2-3年,因此車載鏡頭訂單短期內不太可能快速增長。

車載鏡頭出貨量全球第一的舜宇光學,在2019年的路演中也曾表示,車載鏡頭新產品從開始量產,到有較明顯的收入貢獻需要2-3年,車載鏡頭行業合理增速在15%-20%,未來持續關注歐菲光車載鏡頭營收增速,或許可以一窺“聚焦光學”進展如何。

汽車鏡頭還在苦等訂單,手機鏡頭難免走上老路。前者事關切入汽車產業鏈成敗,后者命系立足手機鏈毛利高低。

攝像頭模組龍頭歐菲光的這次轉身,比以往艱難。

致謝

因篇幅限制未能將所有內容附上,但感謝多位專業人士在本文寫作過程中提供了非常有價值的觀點及豐富案例,特別致謝(排名不分先后):

注冊會計師、投資金融資深從業者于波先生,某大型跨國電子設備企業駐深圳市場及戰略負責人,前車載攝像頭從業者、投資人胡女士,西部證券分析師王冠橋,來自均勝電子等汽車供應鏈廠商的多位從業人員。

參考文獻:

《國內光學龍頭企業,5Gβ和α邏輯下王者歸來》,天風證券研究所

《聚焦優質光學“賽道”,受益光學景氣周期》,民生證券

《歐菲光的逆襲之路》,孫俐俐,攝像頭觀察

責任編輯:xj

-

鏡頭

+關注

關注

2文章

506瀏覽量

25645 -

光學

+關注

關注

3文章

753瀏覽量

36271 -

歐菲光

+關注

關注

0文章

125瀏覽量

23194

發布評論請先 登錄

相關推薦

光迅科技高端光電子器件產業基地成功達產

歐菲光48M高清云臺相機讓車內外交互更多彩

巴菲特賣掉1億股蘋果股票

科技力量助力,歐菲光迎來重生曙光

A股36家半導體企業發起并購

光峰科技榮獲2024英華獎A股新質生產力價值獎

博通宣布10比1拆股計劃,AI熱潮推動強勁增長

歐菲光推出雙光源ToF架構方案,賦能新一代掃地機器人

從曾經的白馬股淪為“妖股”,歐菲光只用了三個月

從曾經的白馬股淪為“妖股”,歐菲光只用了三個月

評論