2020年,出擊動力電池產業鏈的資本發生了翻天覆地的變化,這些變化不僅將對全球動力電池市場競爭格局產生深刻影響,同時對于未來產業鏈供應份額的巨變也或埋下伏筆。

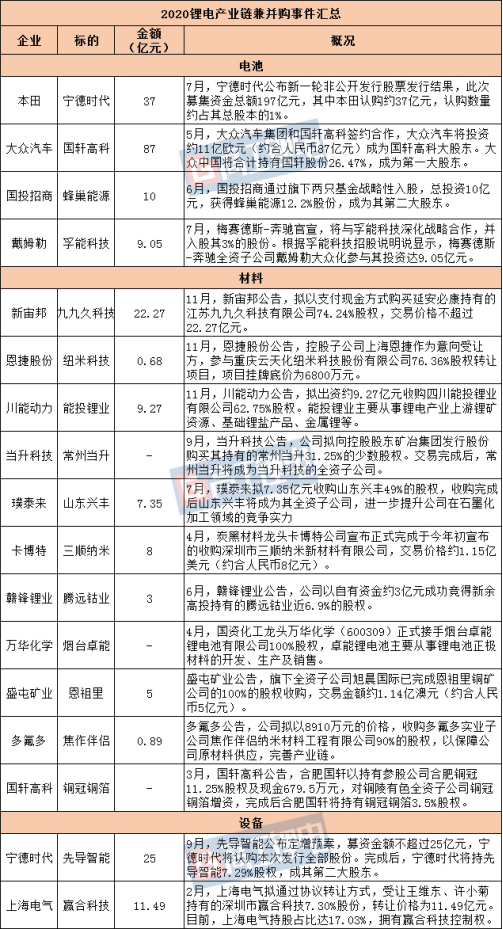

高工鋰電梳理統計,截止12月2日,2020年國內動力電池產業鏈兼并購案例達17起,其中動力電池領域4起,材料領域11起,設備領域2起,涉足金額超236億元。資本注入趨于理性,尤其對于動力電池的需求尤為迫切,今年動力電池兼并購金額占比超6成。

與往年相比,2020年鋰電產業鏈兼并購事件主要呈現以下特點:

國際車企資本瘋狂涌向中國電池

今年以來,體量巨大的資本開始瞄準國內出貨量排名靠前的動力電池企業,其中又以外資車企巨頭的動作最為明顯。大眾入主國軒高科、戴姆勒入股孚能科技、本田認購寧德時代股份的消息先后在業內刮起旋風。

本田約37億元認購寧德時代總股本的1%;大眾投資約11億歐元成國軒高科第一大股東;戴姆勒9.05億獲孚能科技3%股份......

究其原因,一方面,中國動力電池經歷前一階段政策與市場的雙重考驗后,誕生了一批技術實力較強、具備一定產能規模、擁有成熟供應體系等綜合實力較強動力電池企業,外資車企巨頭此時入局可謂恰逢其時。

另一方面,按照車企規劃節奏,2021-2023年是外資車企電動化車型的密集投放期,鑒于高端動力電池未來產能缺口的出現,維穩電池供應,解決供應價格鉗制,與已經敲定供應關系的頭部企業從資本層面加深綁定,成為外資車企的方向趨勢。

值得注意的是,以并購、入股等方式掌握核心零部件控制權本是車企慣用的戰略手段,外資車企入局或給電池企業在市場戰略、研發思維、管理層面發生深層次變化,而這也或為后續動力電池裝機量排名變化埋下伏筆。

材料領域橫縱向兼并購趨勢進一步突顯

相比于前幾年瘋狂上演的跨界兼并購,2020年動力電池產業鏈的跨界兼并購已經偃旗息鼓,材料領域僅有萬華化學收購煙臺卓能一起,終止收購案例減少,行業內的橫向兼并購趨勢進一步突顯。

新宙邦擬22.27億元收購延安必康持有的江蘇九九久科技有限公司74.24%股權,構建六氟磷酸鋰自主供應閉環;璞泰來擬7.35億元收購山東興豐49%的股權,進一步提升公司石墨化加工競爭實力;恩捷股份6800萬元參與紐米科技76.36%股權轉讓項目......

對于鋰電產業鏈企業來說,橫縱向兼并購產業鏈企業可以更好地鞏固自身綜合競爭力,以生產協同優化產業資源配置,降低成本,提高效益。

同時,面對全球動力電池新一輪的產能擴張,橫縱向兼并購有利于產能的快速擴充,以及對標的企業前期市場積淀的優化整合,有利于提升細分行業市場份額。

需要注意的是,隨著動力電池供應鏈橫縱向兼并購加速,加之供應鏈細分龍頭加速全球供應配套,以中國力量為關鍵角色的國際供應鏈舞臺正在形成,細分行業的市場集中度將會進一步攀升,而缺乏產能規模、成本控制、資本助力的企業或將退出動力電池供應市場。

動力電池與上游供應綁定關系加深

伴隨國內新能源汽車市場增長復蘇疊加海外新能源汽車市場爆發利好,“整車+電池”的合作升維讓動力電池提前鎖定未來一定的市場份額。而確定及潛在的巨大市場需求倒逼下,動力電池產能擴張已迫在眉睫,未來對于鋰電設備、鋰電材料的需求自然水漲船高。

出于維穩供應、技術保密以及成本控制,此前動力電池企業傾向于與上游供應鏈合資建設工廠,從寧德時代入股先導智能成為其第二大股東事件來看,動力電池企業對于上游供應鏈的掌控需求已經升維。

與此同時,中國動力電池供應鏈越來越獲得國際企業青睞,下一階段動力電池產能的集中上量,必然導致優質設備產能、材料產能成為缺口資源,通過資本加深綁定供應也成為頭部動力電池企業現階段的戰略考量之一。

以下為高工鋰電梳理的2020年動力電池產業鏈兼并購案例,僅供行業參考:

原文標題:17起兼并購看2020動力電池產業“劇變”

文章出處:【微信公眾號:高工鋰電】歡迎添加關注!文章轉載請注明出處。

責任編輯:haq

-

鋰電池

+關注

關注

260文章

8113瀏覽量

170230 -

動力電池

+關注

關注

113文章

4535瀏覽量

77670

原文標題:17起兼并購看2020動力電池產業“劇變”

文章出處:【微信號:weixin-gg-lb,微信公眾號:高工鋰電】歡迎添加關注!文章轉載請注明出處。

發布評論請先 登錄

相關推薦

動力電池阻抗分析

溫度是如何對動力電池的性能造成影響?

我國動力電池市場與新能源汽車產業增長勢頭強勁

動力再生與東風乘用車簽署關于建設動力電池的戰略合作協議

動力電池智能工廠數字孿生可視化,助力新能源汽車產業數字化轉型

動動力電池產業成績斐然,中國企業引領全球市場

宜賓已構建完整動力電池全產業鏈

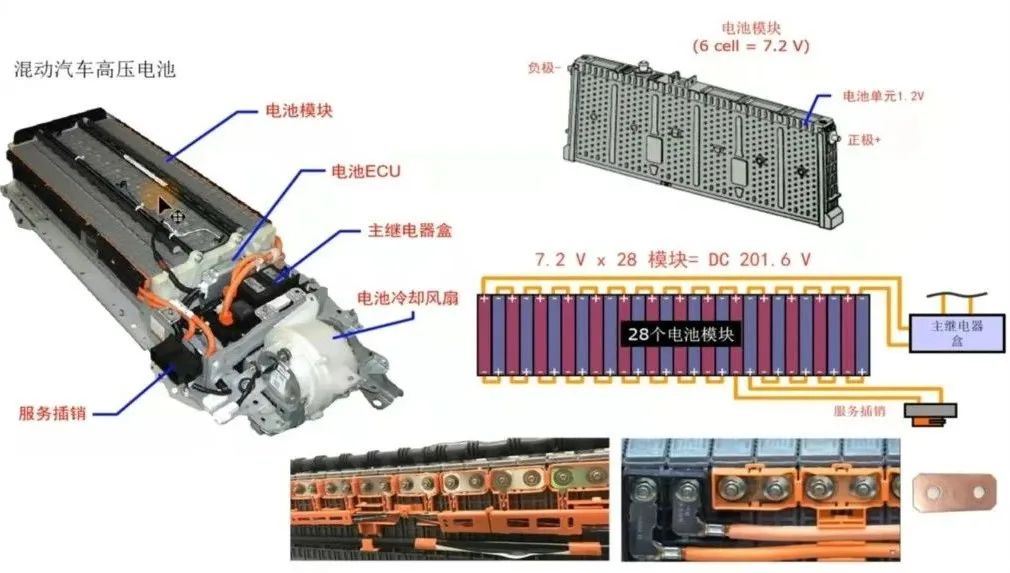

動力電池結構與原理介紹

2020動力電池產業“劇變”

2020動力電池產業“劇變”

評論