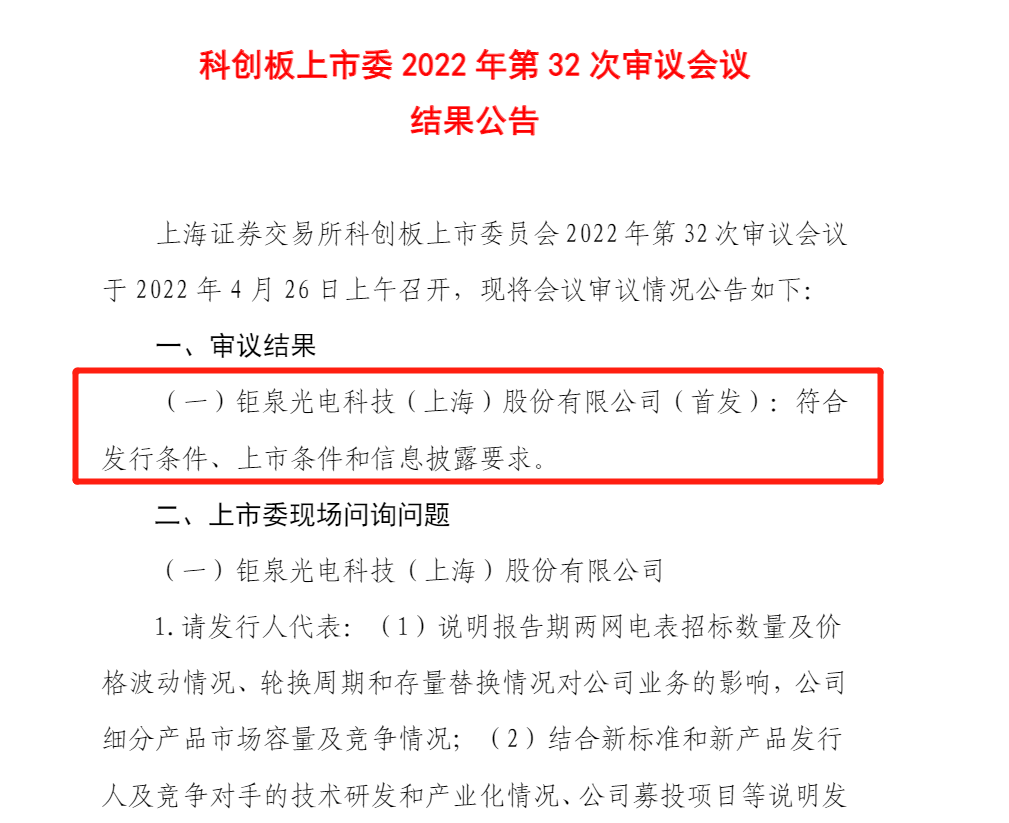

4月26日下午,科創板上市委發布2022第32次審議會議結果公告,公告顯示鉅泉光電科技(上海)股份有限公司(首發)符合發行條件、上市條件和信息披露要求。這意味鉅泉光電科創板IPO成功過會,闖關成功。

此前鉅泉光電預在上交所主板上市,但在2017年上市委審核未通過,主板上市被終止。時隔四年后,鉅泉光電卷土重來,轉戰科創板,終在昨日報喜,成功過會。

成立于2005年的鉅泉光電,聚焦智能電網終端芯片的研發、設計和銷售,主要產品包括智能電表相關的計量芯片、MCU和電力載波芯片等,為客戶提供相關技術咨詢與服務。

鉅泉光電最有優勢的產品是電能計量芯片,它是國內最早進入電能計量芯片領域的廠商之一,經過十余年的持續投入和經驗積累,目前技術水平、產品設計方面均處于行業內領先地位。2021年鉅泉光電三相計量芯片、單相計量芯片、單相SoC芯片出貨量分別是2755.47萬顆、2885.88萬顆、1804.23萬顆。

根據 Markets and Markets 的預測,2017 年至2022年期間,全球智能電表市場將從 2017年的127.90 億美元增長至 2022 年的199.80億美元,期間年復合增長率達到9.34%。 鉅泉光電在這一領域有著較高的市場份額,三相計量芯片在國內統招市場出貨量穩居第一,單相 SoC芯片在出口市場的出貨量也逐步提升至第一位,而單相計量芯片在國內統招市場的出貨量也排名第二。

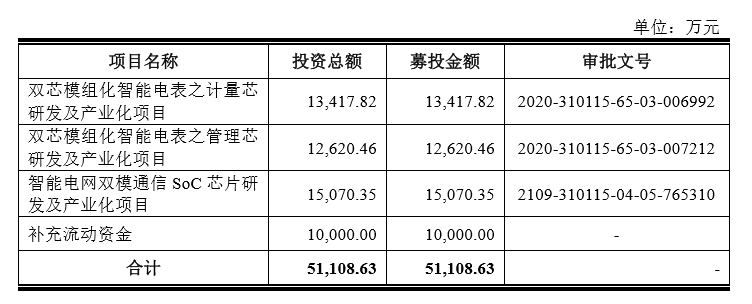

此次沖擊科創板上市,鉅泉光電計劃募資5.11億元,將分別用于“雙芯模組化智能電表之計量芯研發及產業化項目”、“雙芯模組化智能電表之管理芯片研發及產業化項目”、“智能電網雙模通信SoC芯片研發及產業化項目”和“補充流動資金”四個項目。

投資重點傾向智能電網雙模通信SoC芯片研發及產業化項目,在該項目上的投資金額最高,占總募投金額的比例將近30%。

前五大客戶是昊輝電子、宇曄科技、億萊科技、利爾達、前景無憂,昊輝電子是鉅泉光電最大的客戶,2021年向其銷售產品的收入達18063.76,占總營業收入的比重為36..18%。

年凈利首突破億元 季度凈利倍數增長

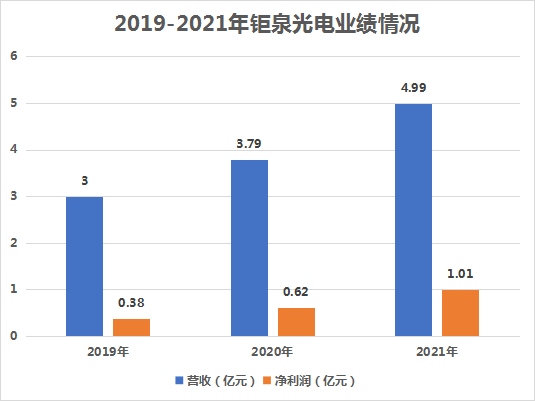

2019-2021年,鉅泉光電的營收收入分別是3.00億元、3.79億元、4.99億元;歸母凈利潤為0.38億元、0.62億元、1.01億元。2021年營收比上年同期增長31.75%,凈利潤增長63.26%。凈利增長幅度高于營收,首次突破1億大關。

2022年Q1實現的營業收入、凈利潤分別為1.31億元、0.31億元,相比上年同期增長幅度分別為55.72%、148.76%。2022年一季度凈利倍數增長,主要原因其一是鉅泉光電一季度各類芯片銷量同比增長17.99%,其二為應對晶圓采購單價、單體封裝漲價上調了芯片售價。芯片銷量增加和產品提價綜合導致了Q1業績較大幅度增長。

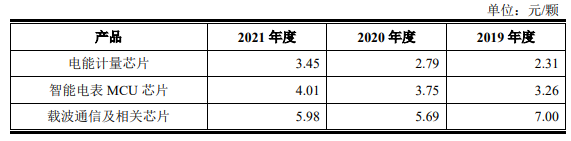

2021年鉅泉光電就有開始上調電能計量芯片、智能電表MCU芯片、載波通信及相關芯片的售價。相比于2020年,這三大芯片產品漲價的幅度分別為23.66%、6.93%、5.10%,總體來看電能計量芯片漲價幅度最大。漲價的原因,可能來自成本端,2021年晶圓采購單價和芯片單體封裝成本均上漲了,鉅泉光電這時上調芯片售價,順利把上游生產成本上漲向下游傳導。

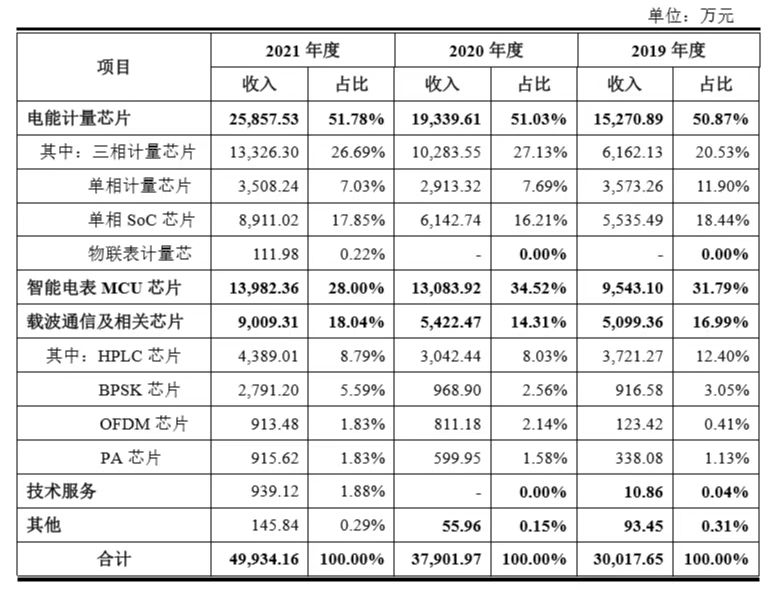

鉅泉光電的總營收近一半來自電能計量芯片這項業務,2019-2021年該項業務實現的收入分別是1.53億元、1.93億元、2.59億元,占公司總營業收入的比例分別是50.87%、51.03%、51.78%。三年以來電能計量芯片業務始終保持著近一半的營收貢獻率。

其次貢獻率排名第二的是智能電表芯片業務,2019-2021年該項業務實現的銷售收入占總營收的比例分別是31.79%、34.52%、28.00%,占比變化幅度不大,保持在30%左右。三相計量、單相計量、單相SoC和電表MCU的市場容量相對較小,2021年按銷售均價和主要市場需求量測算的市場容量分別為11988萬元、9175萬元、16460萬元和39245萬元。

但在芯片業務中,鉅泉光電反而在市場容高達135905萬元的HPLC芯片市場的銷售收入更低。2019-2021年HPLC芯片的銷售收入分別是3721.27萬元、3042.44萬元、4389.01萬元,占總營收比例分別為12.40%、8.03%、8.79%。三年累計的銷售收入僅占電能計量芯片業務的18%。在市場容量大的領域份額小,在市場容量小的地方份額大,這可能會制約到鉅泉光電未來的發展。

一年投入近億元研發 新產品在研項目有十大

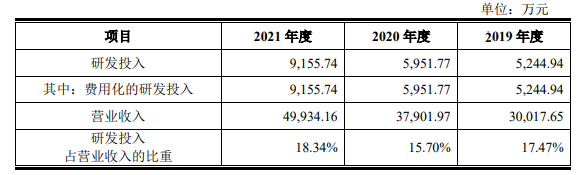

據上會稿,鉅泉光電研發投入逐年增長,同比增幅逐漸擴大。2019-2021年,研發投入分別是5244.94萬元、5951.77萬元、9155.74萬元,2020年同比增長13.48%,2021年同比增長53.83%,增幅擴大了40.35個百分點。

而且公司保持高比例的研發人才。截至2021年12月31日,公司共有研發人員136人,占公司員工總數的比例為71.96%。

目前鉅泉光電新產品的研發項目共有10個,分別是雙芯模組化智能電表(智能物聯表)三相計量SoC芯片項目、雙芯模組化智能電表(智能物聯表)單相計量SoC芯片項目、雙芯模組化智能電表(智能物聯表)管理芯項目、用于出口市場的下一代單相智能電表SoC芯片項目、第二代智能電網無線通信芯片項目、四合一電源管理芯片項目、G3-PLC標準窄帶通信芯片項目、適用國網698協議及出口市場的高端表計MCU項目、第三代智能電網無線通信芯片項目、國網第二代55nmHPLC芯片項目。

大量研發投入有效保障了鉅泉光電這十大在研項目的有序進行,公司的技術研發能力及產品開發水平得以持續提升。

重度依賴和艦科技、通富微電供應商

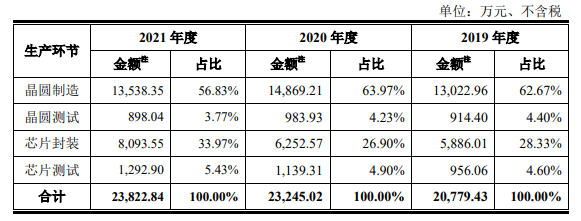

鉅泉光電采用的是Fabless(委托加工)經營模式,它自身僅從事智能電網終端芯片的研發、設計和銷售,而晶圓制造、晶圓測試、芯片封裝、芯片測試等生產環節則委托外包加工。其中晶圓制造和芯片封裝是采購額最大的兩大生產環節,2021年它們的采購額分別達到1.35億元、0.81億元,占鉅泉光電總采購額的比例分別為56.83%、33.97%。

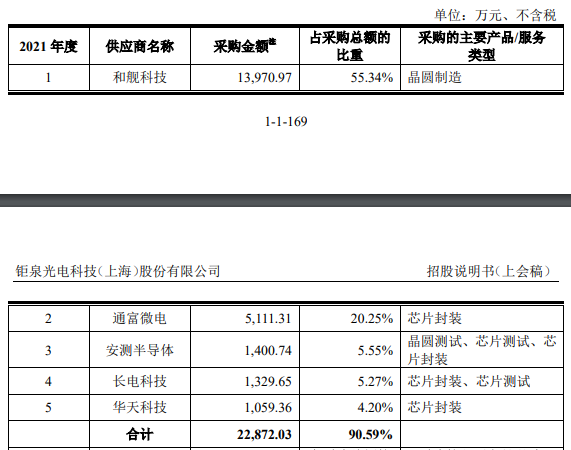

在晶圓制造生產環節上,鉅泉光電的主要供應商是和艦科技和安測半導體。2021年度,向這兩大供應商采購晶圓的金額分別為1.40億元、0.14億元,占采購總額比重分別為55.34%、5.55%。從采購比重來看,鉅泉光電晶圓采購存在嚴重依賴和艦科技供應商的問題。

在芯片封裝上鉅泉光電也存在嚴重依賴主要供應商的問題。鉅泉光電在芯片封裝生產環節上的供應商有通富微電、安測半導體、長電科技、華天科技,2021年這四大供應商采購金額分別為5111.31萬元、1400.74萬元、1329.65萬元、1059.36萬元,占采購總額的比重分別是20.25%、5.55%、5.27%、4.20%,通富微電是這一生產環節最大的供應商。

在芯片某一生產環節上嚴重依賴部分供應商,對鉅泉光電的影響是很大的。比如最大的供應商產能不足、物料漲價、企業停工等問題,會直接影響到企業芯片的生產,將可能導致芯片生產成本不可控性上升、產線停滯、芯片無法按期交付。

鉅泉光電晶圓制造的最大供應商和艦科技2020年下半年開始多次上調晶圓制造價格,漲價影響至今還存在,芯片生產成本壓力增加,如若上漲成本無法成功傳導下游,經銷商和終端客戶不接受芯片漲價,鉅泉光電只能獨自承受生產成本的壓力。另外芯片封裝的最大供應商通富微電,2021年也出現產能緊張,原材料漲價多次提價的問題。

未來發展

鉅泉光電是智能電網終端芯片領域的巨頭,出貨量在國內市場穩居第一,為鞏固行業龍頭地位,在不斷優化現有智能電網終端設備芯片計量、管理和通信功能外,也在開始加大投入研發新產品。

近幾年,我國陸續發布了一系列政策,鼓勵智能電網終端設備行業發展。《“十四五”新型儲能發展實施方案》《2022年能源工作指導意見》《物聯網新型基礎設施建設三年行動計劃(2021-2023年)》等政策不斷鼓勵智能電網終端設備和基礎設施建設及應用。在國家政策的助力下,鉅泉光電在智能電網終端設備這一領域發展速度將會更快。

保持智能電網終端設備行業領先的芯片水平外,未來鉅泉光電也將逐步拓展通訊基站、路燈控制、光伏監測等其他領域。

若今年成功登陸上交所科創板,掛牌上市,資本市場將帶動鉅泉光電進入高質量發展。

-

智能電網

+關注

關注

35文章

2930瀏覽量

116252 -

終端芯片

+關注

關注

0文章

14瀏覽量

6846 -

科創板

+關注

關注

4文章

897瀏覽量

27579

發布評論請先 登錄

相關推薦

聯蕓科技科創板IPO申請成功過會

晶亦精微科創板成功過會,擬募資16億元

硅數股份擬沖刺科創板IPO上市

晶亦精微科創板IPO成功過會,募資近13億投入半導體裝備研發

智能電網終端芯片廠商上市之路一波三折,科創板IPO終成功過會

智能電網終端芯片廠商上市之路一波三折,科創板IPO終成功過會

評論