公司概覽:國(guó)內(nèi)射頻龍頭,由分立器件到射頻模組打 開(kāi)成長(zhǎng)空間

歷史沿革:發(fā)展戰(zhàn)略清晰,“農(nóng)村包圍城市”成就國(guó)內(nèi)射頻龍頭

公司以射頻開(kāi)關(guān)與低噪聲放大器(LNA)打入國(guó)際主流安卓移動(dòng)終端廠商供應(yīng)鏈,近 年來(lái)產(chǎn)品線由分立器件-接收端模組-發(fā)射端模組持續(xù)擴(kuò)展,射頻前端全應(yīng)用平臺(tái)已初步搭 建。公司主要發(fā)展歷程可以分為四個(gè)階段:

——(1)2006-2011 年:公司前身卓勝開(kāi)曼創(chuàng)立,聚焦手機(jī)電視芯片設(shè)計(jì)。2006 年, 公司前身卓勝開(kāi)曼由三位海歸創(chuàng)始人才創(chuàng)立,同年子公司卓勝上海成立,專注于手機(jī)終端 接收國(guó)內(nèi)制式電視信號(hào)的數(shù)字芯片設(shè)計(jì)。隨 2G 往 3G 升級(jí),手機(jī)射頻芯片需求旺盛而手 機(jī)電視芯片市場(chǎng)逐步萎縮,公司經(jīng)歷了發(fā)展中的陣痛期,并逐步醞釀轉(zhuǎn)型。

——(2)2012-2017 年:暫避擁擠的 PA 及濾波器賽道,聚焦開(kāi)關(guān)和 LNA 產(chǎn)品并成 功導(dǎo)入三星,營(yíng)收體量快速增長(zhǎng)。2012-2013 年,以 iPhone5 為代表的智能手機(jī)出貨量快 速增長(zhǎng),蘋(píng)果積極預(yù)定 Skyworks、英飛凌、Qorvo 等射頻芯片大廠的產(chǎn)能,三星等廠商 面臨部分射頻芯片產(chǎn)能不足的“困境”,而上游射頻芯片 IDM 大廠由于采用鍺硅、SOI 工 藝的產(chǎn)能擴(kuò)張受限,為新興入局廠商帶來(lái)發(fā)展機(jī)遇。公司敏銳察覺(jué)入局契機(jī),戰(zhàn)略性規(guī)避 市場(chǎng)大但切入壁壘較高的 PA 和濾波器市場(chǎng),將切入點(diǎn)鎖定在 LNA 和射頻開(kāi)關(guān)產(chǎn)品。2013 年,公司與臺(tái)積電合作,研發(fā)出基于 RF CMOS 工藝的 GPS LNA,并借助此前在手機(jī)電 視芯片業(yè)務(wù)上的合作關(guān)系順利切入三星供應(yīng)鏈,當(dāng)年出貨超千萬(wàn)顆。2015 年,公司新 LNA 產(chǎn)品再次成功導(dǎo)入三星,并隨國(guó)產(chǎn)手機(jī)廠商崛起順勢(shì)進(jìn)入小米供應(yīng)鏈,營(yíng)收首次突破 1 億 元,凈利潤(rùn)轉(zhuǎn)正。隨著對(duì)三星、小米供貨產(chǎn)品的放量,公司營(yíng)收持續(xù)高速增長(zhǎng),2016-2017 年分別 3.9/5.9 億元,凈利潤(rùn)達(dá) 0.8/1.7 億元。

——(3)2018 年:受大客戶三星嚴(yán)控新品導(dǎo)入影響,短期營(yíng)收及利潤(rùn)有所下滑。2018 年,公司成功進(jìn)入 OV 供應(yīng)鏈,但受大客戶三星嚴(yán)控新品導(dǎo)入影響,公司 2018 年?duì)I收和 凈利潤(rùn)出現(xiàn)小幅下滑。

——(4)2019 年至今:公司初步實(shí)現(xiàn)射頻前端產(chǎn)品全覆蓋,轉(zhuǎn)型 Fab-Lite 提升市 場(chǎng)競(jìng)爭(zhēng)力。2019 年,公司成功于 A 股創(chuàng)業(yè)板上市。上市以來(lái),公司通過(guò)募資逐步戰(zhàn)略布 局技術(shù)難度更高的濾波器、PA 和模組化產(chǎn)品,搭建射頻前端全應(yīng)用平臺(tái),向全球射頻芯 片一線廠商進(jìn)軍。2019 年,公司推出 LFEM、DiFEM 及 LNA Bank;2020 年,公司用于 sub-6GHz 的 LFEM 開(kāi)始貢獻(xiàn)業(yè)績(jī),支持 WiFi 5 的 WiFi FEM 產(chǎn)品在客戶端實(shí)現(xiàn)量產(chǎn);2021 年,公司用于 sub-3GHz 的 L-DiFEM 開(kāi)始貢獻(xiàn)業(yè)績(jī),同年順利推出用于 sub-6GHz 的 L-PAMiF;截至 2021 年,公司滿足 WiFi 6 連接標(biāo)準(zhǔn)的 WiFi FEM 已經(jīng)量產(chǎn)出貨,SAW 濾 波器和高性能濾波器于 2022Q3 具備量產(chǎn)能力。同時(shí),公司戰(zhàn)略轉(zhuǎn)型 Fab-Lite 經(jīng)營(yíng)模式, 強(qiáng)化產(chǎn)業(yè)鏈協(xié)同優(yōu)化能力。2020-2021 年公司實(shí)現(xiàn)營(yíng)收分別 27.9/46.3 億元,其中模組營(yíng) 收達(dá) 2.8/12.0 億元。

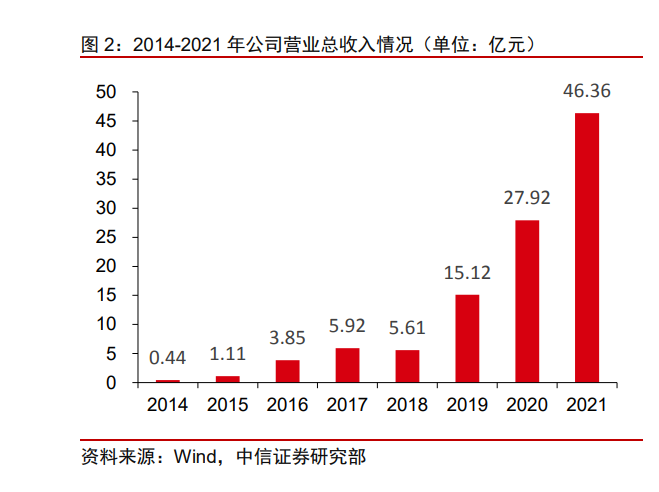

憑借優(yōu)秀的研發(fā)能力,乘著手機(jī)通訊制式升級(jí)與國(guó)產(chǎn)替代的東風(fēng),公司近年?duì)I收實(shí)現(xiàn)高速增長(zhǎng),2021 年實(shí)現(xiàn)營(yíng)收 46.34 億元(我們估算其中 9 成來(lái)自手機(jī)業(yè)務(wù)),同比+65.95%, 歸母凈利潤(rùn) 21.35 億元,同比+99.00%,2014-2021 年?duì)I收 CAGR 達(dá) 94.69%。2022 年 上半年公司實(shí)現(xiàn)營(yíng)收 22.35 億元,同比-5.27%;歸母凈利潤(rùn) 7.52 億元,同比-25.86%。

主營(yíng)業(yè)務(wù):射頻開(kāi)關(guān)和 LNA 為基本盤(pán),模組產(chǎn)品持續(xù)放量后勁足

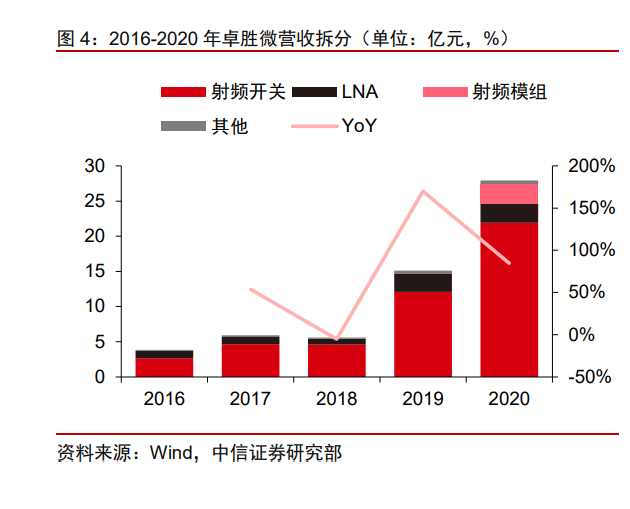

業(yè)務(wù)結(jié)構(gòu):2021 年實(shí)現(xiàn)營(yíng)收 46.34 億元,其中射頻分立器件、射頻模組貢獻(xiàn)分別為 72%/26%;2022H1 模組產(chǎn)品營(yíng)收占比已提升至 31%。公司過(guò)去主要聚焦技術(shù)難度相對(duì)較 低的分立器件產(chǎn)品(射頻開(kāi)關(guān)和 LNA),目前正發(fā)力高端分立器件(濾波器、PA)以及發(fā) 射端、接收端和無(wú)線連接模組,豐富產(chǎn)品品類。

——分立器件端:基本完成大類全覆蓋,2021 年實(shí)現(xiàn)營(yíng)收 33.52 億元,同比+36.13%, 貢獻(xiàn)超 7 成營(yíng)收。射頻開(kāi)關(guān)和 LNA 產(chǎn)品為公司基本盤(pán),2019 年前營(yíng)收貢獻(xiàn)合計(jì)超 90%, 其中射頻開(kāi)關(guān)為傳統(tǒng)主力產(chǎn)品,占分立器件總營(yíng)收超 80%。憑借對(duì)主要安卓終端廠商的全 導(dǎo)入,公司成功躋身射頻開(kāi)關(guān)全球市場(chǎng)前五,2018 年占據(jù)全球約 10%的份額(華經(jīng)情報(bào) 網(wǎng)轉(zhuǎn)引 Yole 數(shù)據(jù)),我們測(cè)算 2022 年份額已超 30%。功率放大器和濾波器為公司近年來(lái)的重點(diǎn)發(fā)展產(chǎn)品,公司自建 SAW 濾波器、高性能濾波器、雙工器和四工器等產(chǎn)線,SAW 濾波器和高性能濾波器已于 3Q22 具備量產(chǎn)能力,雙工器和四工器已通過(guò)產(chǎn)品級(jí)驗(yàn)證,并 開(kāi)始向客戶送樣推廣。公司分立濾波器和集成自產(chǎn)濾波器的 DiFEM、L-DiFEM、GPS 模 組等產(chǎn)品已積極向市場(chǎng)推廣,并已有部分產(chǎn)品在品牌客戶端驗(yàn)證通過(guò),即將實(shí)現(xiàn)量產(chǎn)出貨。 我們看好公司在濾波器業(yè)務(wù)上的持續(xù)推進(jìn)。此外,公司 PA 產(chǎn)品早期應(yīng)用于 WiFi FEM, 后續(xù)看在 PAMiF/PAMiD 等發(fā)射端模組的規(guī)模化應(yīng)用。

——模組端:2021 年實(shí)現(xiàn)營(yíng)收 12.01 億元,同比+332.68%,營(yíng)收占比超 25%;2022H1 模組產(chǎn)品營(yíng)收占比已提升至 31%。公司自 2019 年以來(lái)陸續(xù)推出多款接收端模組和 WiFi 連接模組;2021 年,公司推出首款發(fā)射端模組 L-PAMiF,截至 2022 年一季度已出貨約 600 萬(wàn)顆,目前公司 PAMiF 產(chǎn)品正逐步導(dǎo)入更多品牌客戶及 ODM 廠商;PAMiD 產(chǎn)品方面, 公司仍處于研發(fā)階段,由于射頻 PAMiD 需要集成多模多頻 PA 和高端濾波器等器件,我們 看好公司后續(xù)基于高端濾波器產(chǎn)品儲(chǔ)備持續(xù)拓展。

客戶結(jié)構(gòu):覆蓋國(guó)內(nèi)外主流安卓終端廠商,緊跟客戶需求進(jìn)行產(chǎn)品迭代,鞏固競(jìng)爭(zhēng)優(yōu) 勢(shì)。公司通過(guò)直銷和經(jīng)銷等渠道覆蓋了國(guó)內(nèi)外眾多知名移動(dòng)智能終端廠商,客戶結(jié)構(gòu)整體 穩(wěn)定,前五大客戶銷售收入合計(jì)近 80%。目前公司射頻前端芯片產(chǎn)品應(yīng)用于三星、小米、 華為、vivo、OPPO、聯(lián)想、魅族、TCL 等主流終端廠商。其中,射頻開(kāi)關(guān)和 LNA 產(chǎn)品由 于發(fā)展較早,目前已完成主流安卓終端廠商的全覆蓋,并于 2019 年開(kāi)始供貨高通。射頻 模組產(chǎn)品則于 2019 年推出,2020 年開(kāi)始貢獻(xiàn)營(yíng)收,目前模組產(chǎn)品正逐步導(dǎo)入更多品牌 +ODM 客戶。我們認(rèn)為,公司與下游客戶的深度合作有利于緊跟客戶需求進(jìn)行產(chǎn)品更新迭 代,進(jìn)一步形成更具粘性的戰(zhàn)略合作關(guān)系,鞏固現(xiàn)有的競(jìng)爭(zhēng)優(yōu)勢(shì)。

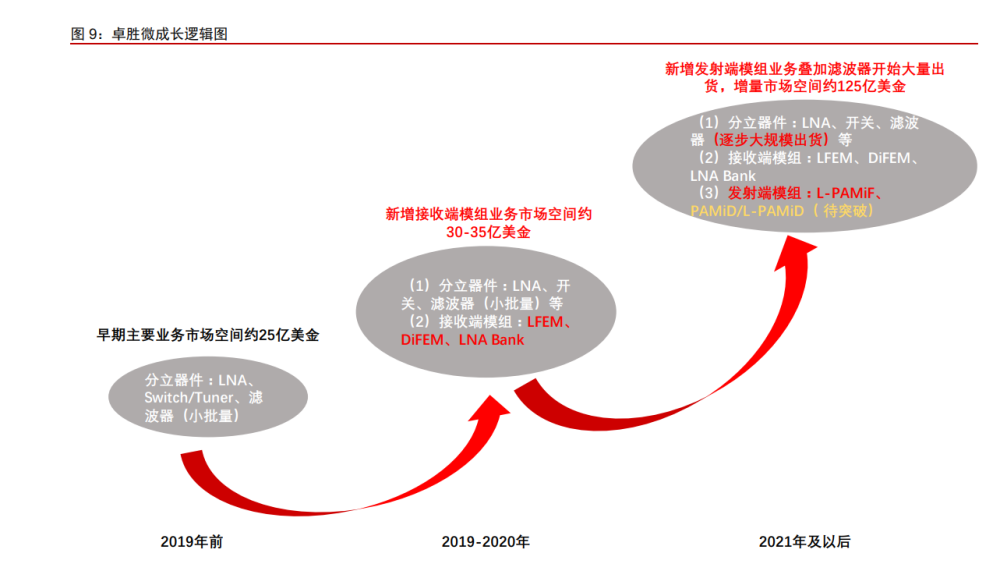

展望未來(lái):分立器件-接收端模組-發(fā)射端模組三步走,射頻前端全品類布局打造核心 競(jìng)爭(zhēng)力。近年來(lái),受益 5G 滲透率持續(xù)提升和中美貿(mào)易摩擦帶來(lái)的國(guó)產(chǎn)替代機(jī)遇,公司基 本完成安卓終端廠商全導(dǎo)入,產(chǎn)品銷量高速增長(zhǎng)。目前,公司正持續(xù)發(fā)力濾波器、PA 和 模組等更高難度的射頻前端產(chǎn)品,積極轉(zhuǎn)型 Fab-Lite 強(qiáng)化供應(yīng)鏈把控能力,向國(guó)際射頻廠 商第一梯隊(duì)邁進(jìn)。

——射頻分立器件方面:考慮到公司的客戶結(jié)構(gòu)優(yōu)勢(shì)和出貨體量,我們認(rèn)為射頻開(kāi)關(guān) (特別是天線開(kāi)關(guān))、LNA 產(chǎn)品基本盤(pán)仍將穩(wěn)固。與此同時(shí),公司自建 SAW 濾波器、高性 能濾波器、雙工器和四工器等產(chǎn)線,公司 SAW 濾波器產(chǎn)品的工藝研發(fā)平臺(tái)建設(shè)已于 3Q22 全部完成,后續(xù)將持續(xù)優(yōu)化演進(jìn)。未來(lái)隨下游客戶驗(yàn)證通過(guò),公司 SAW 濾波器及高端濾 波器有望成為分立器件業(yè)務(wù)營(yíng)收增長(zhǎng)新動(dòng)力。PA 方面,公司初期應(yīng)用于 WiFi FEM,我們 認(rèn)為后續(xù)有望在主集模組實(shí)現(xiàn)大規(guī)模應(yīng)用。

——射頻模組方面,公司目前可提供 DiFEM、L-DiFEM、LFEM、LNA BANK 等接收 端模組,以及 L-PAMiF 主集模組。其中,DiFEM 和 L-DiFEM 適用于 sub-3GHz 頻段,LFEM 和 L-PAMiF 適用于 sub-6GHz 頻段,LNA BANK 在 sub-3GHz 與 sub-6GHz 頻段皆有相適 應(yīng)產(chǎn)品。我們認(rèn)為,公司在射頻模組上的核心看點(diǎn)在于隨高端濾波器持續(xù)突破,公司有望 借助在高端濾波器、多工器上的工藝積累以及 WLP 封裝技術(shù)拓展至 PAMiD 模組,突破國(guó) 產(chǎn)廠商卡脖子環(huán)節(jié)。2021 年公司模組業(yè)務(wù)營(yíng)收占比約 26%,我們樂(lè)觀看待公司模組業(yè)務(wù) 突破,預(yù)計(jì) 2024 年模組業(yè)務(wù)營(yíng)收占比有望增長(zhǎng)至 40%+。

股權(quán)結(jié)構(gòu):初創(chuàng)團(tuán)隊(duì)合計(jì)持股 35%+,股權(quán)激勵(lì)彰顯信心

公司管理層具備深厚技術(shù)背景,在射頻領(lǐng)域深耕多年。公司三位創(chuàng)始人許志翰先生(現(xiàn) 任公司董事長(zhǎng)、總經(jīng)理)、馮晨暉先生(現(xiàn)任公司董事、副總經(jīng)理)、唐壯先生(現(xiàn)任公司 董事、副總經(jīng)理)皆于國(guó)內(nèi)本科畢業(yè)后赴美深造,隨后在美工作數(shù)年,擔(dān)任工程師從事電 子設(shè)計(jì)等工作。在創(chuàng)辦卓勝微前,許志翰先生曾在東芝和 AtogaSystem 任工程師,于 2002 年回國(guó)加入中天微任副總經(jīng)理,后任賽安(杭州)微系統(tǒng)副總經(jīng)理;唐壯先生曾任 WJ Communications, Inc.主任科學(xué)家,主持進(jìn)行了 WiMax 功放設(shè)計(jì)、基站功放模塊設(shè)計(jì)、線 性功放設(shè)計(jì)等多種工藝下射頻器件的開(kāi)發(fā);馮晨暉先生曾先后任 StreamMachine 系統(tǒng)軟 件及驗(yàn)證部門(mén)經(jīng)理和博通(Broadcom)主任工程師以及 MagnumSemiconductorCo 視頻 技術(shù)總監(jiān)。

截至 3Q22,實(shí)控人團(tuán)隊(duì)合計(jì)持股約 31.02%,股權(quán)結(jié)構(gòu)相對(duì)集中。許志翰、馮晨暉、 唐壯先生為一致行動(dòng)人,亦為公司實(shí)際控制人。截至 3Q22,公司董事長(zhǎng)兼總經(jīng)理許志翰 先生直接持有公司 6.80%的股份,并作為匯智聯(lián)合的唯一普通合伙人及執(zhí)行事務(wù)合伙人持 有匯智聯(lián)合 73.57%的股份,通過(guò)匯智聯(lián)合控制上市公司 11.83%的股份,合計(jì)持有公司 15.50%的股份。公司董事兼副總經(jīng)理馮晨暉先生和唐壯先生分別持股 7.85%/7.67%。三 人合計(jì)持股約 31.02%,管理層持股相對(duì)集中且穩(wěn)定。

股權(quán)激勵(lì):推行員工持股綁定公司和員工利益,助力公司發(fā)展。

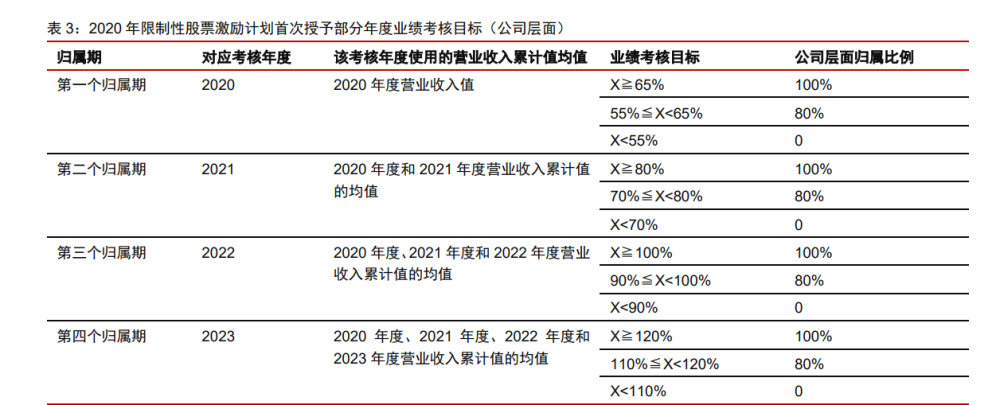

——2020 年,公司首次推出限制性股票激勵(lì)計(jì)劃,激勵(lì)計(jì)劃首次授予部分考核年度 為 2020-2023 年四個(gè)會(huì)計(jì)年度,每個(gè)會(huì)計(jì)年度考核一次。該激勵(lì)計(jì)劃以 2019 年的營(yíng)業(yè)收 入值(15.1 億元)為業(yè)績(jī)基數(shù),考核各年度的營(yíng)業(yè)收入累計(jì)值的均值定比業(yè)績(jī)基數(shù)的增長(zhǎng) 率(X)。該計(jì)劃首次授予 7.2 萬(wàn)股,首次授予價(jià)格為 270.4 元/股,激勵(lì)對(duì)象含 44 人,包 括中層管理人員及核心技術(shù)(業(yè)務(wù))骨干人員。2020-2021 年?duì)I收均已滿足第一個(gè)歸屬期 公司層面歸屬比例 100%的條件。

——2022 年,公司再次推出股票激勵(lì)計(jì)劃,擬授予的限制性股票數(shù)量為 26.97 萬(wàn)股, 其中首次授予 21.49 萬(wàn)股(占總股本 0.0644%),首次授予價(jià)格為 173.57 元/股,首次授 予的激勵(lì)對(duì)象 59 人,包括中層管理人員及核心技術(shù)(業(yè)務(wù))骨干人員。首次授予部分考 核年度為 2022-2025 年,四個(gè)歸屬期公司層面歸屬比例為 100%的條件依次為:“2022 年 營(yíng)業(yè)收入值不低于 58 億元”、“2022-2023 年兩年的營(yíng)業(yè)收入累計(jì)值不低于 127 億元”、 “2022-2024 年三年的營(yíng)業(yè)收入累計(jì)值不低于 211 億元”、“2022-2025 年四年的營(yíng)業(yè)收入 累計(jì)值不低于 311 億元”。我們認(rèn)為,公司積極推行股票激勵(lì),綁定公司利益與員工利益, 有助于公司長(zhǎng)期穩(wěn)定發(fā)展。

財(cái)務(wù)分析:通信制式升級(jí)+客戶導(dǎo)入+產(chǎn)品拓展為核心驅(qū)動(dòng)力

收入及利潤(rùn)端:受益于手機(jī)通信制式升級(jí)和國(guó)產(chǎn)替代進(jìn)程加速,2015-2021 年間公司 營(yíng)收和歸母凈利潤(rùn) CAGR 達(dá) 86%/140%。2021 年公司實(shí)現(xiàn)營(yíng)業(yè)收入 46.34 億元,同比 +65.95%,歸母凈利潤(rùn) 21.35 億元,同比+99.00%。2015-2021 年公司營(yíng)收和歸母凈利潤(rùn)C(jī)AGR 達(dá) 86%/140%。公司近年來(lái)業(yè)績(jī)發(fā)展可大致分為四個(gè)階段:(1)2006-2011 年, 公司聚焦手機(jī)電視芯片設(shè)計(jì),業(yè)務(wù)體量較小;(2)2012-2017 年,公司開(kāi)啟第一成長(zhǎng)曲線, 受益于 LNA 產(chǎn)品導(dǎo)入三星后持續(xù)放量,2015 年?duì)I收首次突破 1 億元,2017 年?duì)I收近 6 億元,期間 CAGR 達(dá) 130.9%;(3)2018 年,公司經(jīng)歷了發(fā)展瓶頸期,主要因三星對(duì)新 品導(dǎo)入的嚴(yán)格控制,且導(dǎo)入國(guó)產(chǎn)手機(jī)終端廠商的產(chǎn)品仍未放量,導(dǎo)致?tīng)I(yíng)收出現(xiàn)小幅下滑; (4)2019-2021 年,公司業(yè)績(jī)?cè)鏊俅蠓厣饕芤嬗?4G-5G 通信制式升級(jí)帶來(lái)的市 場(chǎng)增量和中美貿(mào)易摩擦帶來(lái)的國(guó)產(chǎn)替代機(jī)遇,2019-2021 年?duì)I收分別為 15.12/27.92/46.34 億元,期間 CAGR 高達(dá) 75.1%。其中,分立器件方面,受益全球 5G 手機(jī)出貨量拉升和公 司下游客戶順利拓展,公司射頻開(kāi)關(guān)、LNA 產(chǎn)品營(yíng)收持續(xù)增長(zhǎng),2019-2021 年分立器件營(yíng) 收分別為 14.63/24.62/33.52 億元,期間 CAGR 達(dá) 51.4%。射頻模組方面,公司已實(shí)現(xiàn)射 頻接收端模組、發(fā)射端模組以及無(wú)線連接模組大類全覆蓋,進(jìn)一步拓寬了產(chǎn)品布局, 2020-2021 年射頻模組實(shí)現(xiàn)營(yíng)收 2.78/12.01 億元,2021 年同比+332.7%,營(yíng)收占比分別 為 9.93%/25.91%,2022H1 進(jìn)一步提升至 31%。

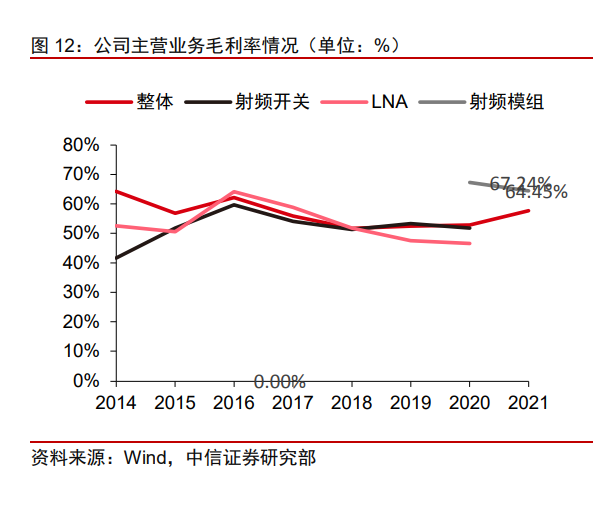

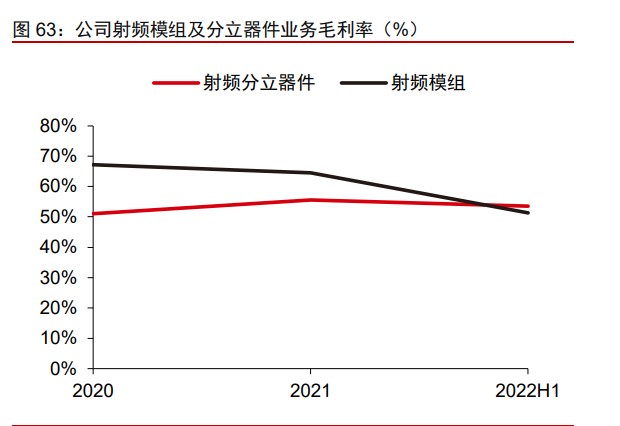

毛利率:盈利能力行業(yè)領(lǐng)先,后續(xù)有望受益模組產(chǎn)品端的技術(shù)成熟+良率提高及營(yíng)收 貢獻(xiàn)提升。2021 年,公司射頻分立器件毛利率為 55.52%,毛利占比 69.58%;射頻模組 毛利率為 64.45%,毛利占比 28.93%。

——縱向來(lái)看,公司盈利水平維持高位,毛利率保持在 50%+。公司歷史營(yíng)收結(jié)構(gòu)中 射頻開(kāi)關(guān)和 LNA 產(chǎn)品占比大,而產(chǎn)品單價(jià)僅 0.2 元/顆左右。低單價(jià)弱化了下游客戶對(duì)價(jià) 格的敏感度,疊加公司成本和供應(yīng)鏈優(yōu)勢(shì)與服務(wù)客戶能力突出,高毛利率得以長(zhǎng)期維持。 2017-2018 年,公司毛利率連續(xù)下滑,主要系市場(chǎng)競(jìng)爭(zhēng)加劇,產(chǎn)品價(jià)格下降所致。2020 年起,毛利率逐步回升,2021 年同比大幅回升 4.88 pcts,主要系高毛利率的射頻模組營(yíng) 收占比大幅提升所致。2022 年上半年,公司分立器件/模組毛利率分別為 53.5%/51.2%, 分別同比-1.4/-13.9pcts,我們認(rèn)為主要系行業(yè)需求趨弱,疊加毛利率相對(duì)較低的 DiFEM/L-DiFEM 產(chǎn)品營(yíng)收占比逐步提升所致。后續(xù)隨自有濾波器逐步導(dǎo)入疊加產(chǎn)品良率 提升,我們看好公司模組產(chǎn)品毛利率逐步回升。

——橫向來(lái)看,公司毛利率比肩國(guó)際一線廠商。國(guó)際一線射頻大廠普遍采用 IDM 模式并已實(shí)現(xiàn)射頻前端產(chǎn)品線全覆蓋,憑借高價(jià)值量的產(chǎn)品和領(lǐng)先的生產(chǎn)技術(shù),盈利能力較強(qiáng)。 博通、Skyworks 和 Qorvo 毛利率皆長(zhǎng)期維持在 40%-60%水平,其中博通 2019-2021 年 毛利率分別為 55.24%/56.58%/61.36%,處于行業(yè)領(lǐng)先地位。公司近年毛利率水平與博通 相當(dāng),略高于 Skyworks、Qorvo 和國(guó)內(nèi)射頻廠商。我們認(rèn)為,公司在射頻器件上的高毛 利率一方面依賴于持續(xù)的技術(shù)迭代,另一方面也與近年持續(xù)導(dǎo)入客戶后通過(guò)大規(guī)模出貨從 而在封測(cè)端獲得較高議價(jià)權(quán)有關(guān)。封測(cè)成本在射頻器件生產(chǎn)中的成本占比近 40%-50%, 公司與封裝廠合建了生產(chǎn)專線、自購(gòu)關(guān)鍵設(shè)備且開(kāi)發(fā)部分測(cè)試技術(shù),可大幅降低封測(cè)成本。

費(fèi)用端:期間費(fèi)用率趨降,研發(fā)投入逐年提升,凈利潤(rùn)率行業(yè)領(lǐng)先。公司期間費(fèi)用率 逐年下降主要系營(yíng)收規(guī)模快速增長(zhǎng),2019-2021 年費(fèi)用率分別 13.29%/9.57%/8.94%。受 益規(guī)模優(yōu)勢(shì)和成本優(yōu)勢(shì),2019-2021 年公司凈利率分別為 32.69%/38.34%/42.96%,處于 行業(yè)領(lǐng)先水平。三項(xiàng)費(fèi)用來(lái)看,銷售費(fèi)用率分別為 2.83%/1.23%/0.97%,與其他射頻芯片 廠商相比,公司穩(wěn)定供貨下游大客戶費(fèi)用結(jié)構(gòu)持續(xù)優(yōu)化,因此相對(duì)較低。研發(fā)費(fèi)用來(lái)看, 公司研發(fā)投入逐年增加,2019-2021 年研發(fā)費(fèi)用分別為 1.38/1.82/3.04 億元,CAGR 達(dá) 48.4%。2021 年研發(fā)費(fèi)用率為 6.56%,主要用于濾波器、PA 及相關(guān)模組研發(fā)及產(chǎn)業(yè)化, 未來(lái)隨著芯卓半導(dǎo)體產(chǎn)業(yè)化項(xiàng)目的逐步推進(jìn),研發(fā)投入或?qū)⑦M(jìn)一步增長(zhǎng)。研發(fā)人員方面, 公司近年研發(fā)人員數(shù)量快速增長(zhǎng),2018-2021 分別 70/146/202/457 人,占全部員工比例 從 53.85% 提升至 68.52%,2021 年人均創(chuàng)收超 1000 萬(wàn)元。對(duì)比 2021 年國(guó)內(nèi)友商如麥 捷科技(314 人,占比 8%)、唯捷創(chuàng)芯(171 人,占比 53%)、好達(dá)電子(74 人,占比 13%), 公司研發(fā)人員人數(shù)和占比皆處于領(lǐng)先水平;而對(duì)比國(guó)際一線廠商如 Qorvo(約 4900 人, 占比 58%)、Skyworks(約 3400 人,占比 31%)、博通(約 1.2 萬(wàn)人,占比 63%),則仍 在人數(shù)上存在巨大差距。未來(lái)隨經(jīng)營(yíng)規(guī)模擴(kuò)張,產(chǎn)品性能和出貨規(guī)模逐漸對(duì)標(biāo)國(guó)際一線廠 商,我們認(rèn)為公司將持續(xù)加強(qiáng)研發(fā)團(tuán)隊(duì)的建設(shè),搭建射頻前端研發(fā)平臺(tái),縮小與國(guó)際一線 廠商的研發(fā)技術(shù)差距。

射頻前端行業(yè):千億大市場(chǎng),看技術(shù)升級(jí)+國(guó)產(chǎn)替代

行業(yè)概覽:通信制式持續(xù)升級(jí),射頻前端由分立方案朝模組化發(fā)展

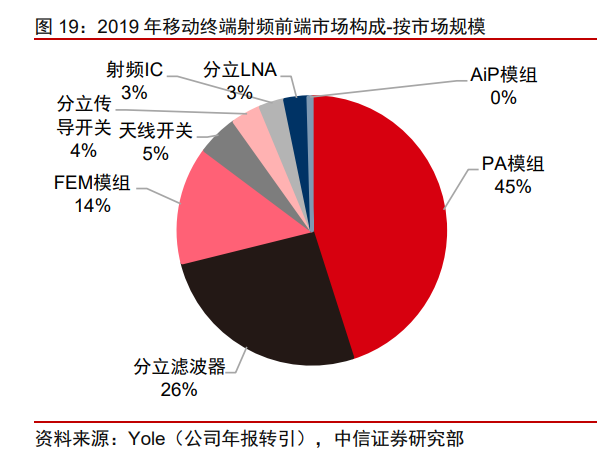

射頻前端的作用是對(duì)射頻信號(hào)進(jìn)行放大、過(guò)濾、降噪等,主要包含射頻前端分立器件 和射頻前端模組兩類產(chǎn)品。射頻前端(RF Front-end,RFFE)是位于天線之后、射頻收 發(fā)模塊之前的模塊,其主要功能是對(duì)射頻信號(hào)進(jìn)行放大、過(guò)濾、降噪等。因?yàn)槲挥谕ㄐ畔?統(tǒng)的最前端,所以通常被稱為“射頻前端”。從功能上看,射頻前端的信號(hào)傳輸路徑分為 發(fā)射通路和接收通路。在發(fā)射鏈路(TX)中,數(shù)字信號(hào)通過(guò)調(diào)制解調(diào)器(Modem)轉(zhuǎn)換 成易于傳輸?shù)倪B續(xù)模擬信號(hào),隨后收發(fā)器(Transceiver)將模擬信號(hào)調(diào)制為不易受干擾 的射頻信號(hào),進(jìn)入射頻前端進(jìn)行射頻信號(hào)的功率放大、濾波、開(kāi)關(guān)切換等信號(hào)處理,最后 通過(guò)天線將信號(hào)對(duì)外發(fā)射;在接收鏈路(RX)中,由天線接收到空間中傳輸?shù)纳漕l信號(hào), 通過(guò)射頻前端對(duì)用戶需要的頻率和信道進(jìn)行選擇,對(duì)接收到的射頻信號(hào)進(jìn)行濾波和放大, 最后輸入收發(fā)器和調(diào)制解調(diào)器得到數(shù)字信號(hào)。同時(shí)具有發(fā)射+接收通路(如 xTxR)的通路 叫做主集通路,只有接收通路的叫分集通路(如 xR)。按照組成器件,射頻前端可分為功率放大器(PA)、濾波器(Filter)、低噪聲放大器(LNA)、射頻開(kāi)關(guān)(Switch)以及由不 同分立器件組合而成的模組。其中:功率放大器負(fù)責(zé)發(fā)射通道的射頻信號(hào)放大;濾波器負(fù) 責(zé)發(fā)射及接收信號(hào)的濾波,去除非信號(hào)頻率的雜波信號(hào);低噪聲放大器負(fù)責(zé)接收通道中的 小信號(hào)放大;射頻開(kāi)關(guān)負(fù)責(zé)收發(fā)以及不同頻率通道之間的切換。根據(jù)公司年報(bào)中轉(zhuǎn)引的 Yole 數(shù)據(jù),2019 年移動(dòng)終端射頻前端市場(chǎng)中 PA 模組/分立濾波器/FEM 模組/天線開(kāi)關(guān)/分 立 傳 導(dǎo) 開(kāi) 關(guān) / 射 頻 IC/ 分 立 LNA/AiP 模 組 市 場(chǎng) 規(guī) 模 占 比 分 別 為 45%/26%/14%/5%/4%/3%/3%/0% , Yole 預(yù) 計(jì) 2026 年 這 一 比 重 將 分 別 達(dá) 44%/14%/15%/5%/4%/3%/2%/13%。

分立器件:主要包含四大類,濾波器和 PA 具備較高技術(shù)難度,開(kāi)關(guān)(Switch/ Tuner)、 LNA 技術(shù)相對(duì)成熟。

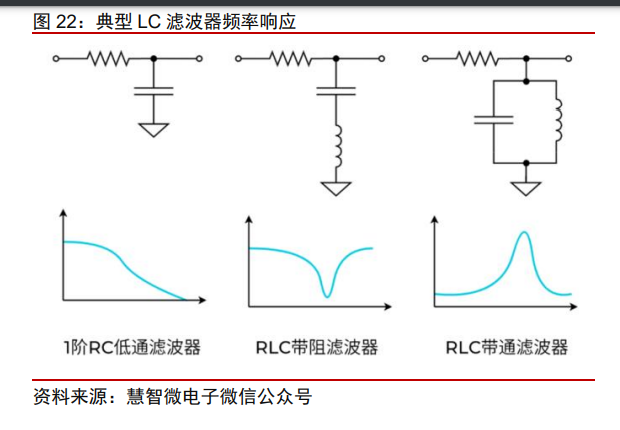

——濾波器(Filter):主要作用是保留特定頻段內(nèi)的信號(hào),將特定頻段外的信號(hào)濾除,從而提高信號(hào)的抗干擾性及信噪比。在發(fā)射鏈路中,濾波器位于功率放大器的后側(cè);在接 收鏈路中,濾波器位于低噪聲放大器的前側(cè)。總體來(lái)看,濾波器和 5G PA 是射頻前端中 技術(shù)難度最高的器件,也是布局射頻模組的核心壁壘之一。5G 移動(dòng)終端中常用的濾波器 有 LC 濾波器(LTCC、IPD)和壓電濾波器(SAW、BAW)。從技術(shù)特性上看,LC 濾波 器是基于電感/電容的頻率響應(yīng)特性來(lái)進(jìn)行濾波器設(shè)計(jì),覆蓋頻率較寬,但帶外抑制能力弱 于壓電濾波器。其中,LTCC 濾波器利用陶瓷和導(dǎo)體材料共同燒結(jié)形成物理器件,可以一 次性的集成更多的電感、電容器件;IPD 濾波器的優(yōu)勢(shì)在于可以承接半導(dǎo)體工藝中的優(yōu)勢(shì), 即數(shù)量越大,平均單顆成本越低,但在小批量時(shí)不易獲得成本優(yōu)勢(shì)。壓電濾波器則利用材 料的壓電特性進(jìn)行設(shè)計(jì),可實(shí)現(xiàn)窄帶高抑制、低插損,但是必須要用到壓電材料,與集成 電路中的半導(dǎo)體工藝不兼容,且對(duì)設(shè)計(jì)和制造工藝提出較高要求。其中,SAW 濾波器成 本低、技術(shù)成熟且產(chǎn)品一致性高,但由于高頻段下的電子遷移和發(fā)熱等問(wèn)題,SAW 濾波 器通常只適用于 2GHz 以下的中低頻段;BAW 濾波器在高頻段可實(shí)現(xiàn)低插入損耗和高 Q 值,成為高性能射頻系統(tǒng)的首選,但較高的成本成為限制 BAW 普及的重要因素。從應(yīng)用 場(chǎng)景看,由于 Sub 3 GHz 頻段涉及 2G/3G/4G 信號(hào),同時(shí)還包含 GPS、Wi-Fi 2.4G、藍(lán) 牙等重要的非蜂窩通信頻段,導(dǎo)致該頻段范圍內(nèi)各通信頻段的分布較為密集,因此主要依 賴 SAW 和 BAW 濾波器,且在主集通路需要用到雙工器。其中,0-2GHz 頻段一般使用 SAW 濾波器,相對(duì)更為擁擠的 2-3GHz 頻段則需要用 BAW 濾波器。隨著 5G 通信向 3GHz 以上通信頻率拓展,該頻段范圍內(nèi)頻譜資源豐富,干擾頻段較少,對(duì)濾波器性能的要求相 對(duì)下降,因此 IPD 和 LTCC 濾波器(而非必須雙工器)即可實(shí)現(xiàn)濾波需求。整體來(lái)看, IPD 和 LTCC 濾波器難度低于 SAW/BAW 濾波器,因此部分廠商通過(guò) IPD/LTCC 路徑彌補(bǔ) BAW 濾波器技術(shù)的缺失(如卓勝微采取 IPD 濾波器進(jìn)行模組化產(chǎn)品生產(chǎn))。Yole 預(yù)計(jì)(轉(zhuǎn)引自 卓勝微年報(bào))2026 年全球 SAW/FBAR/TC-SAW/BAW/MLC/TF-SAW/IPD 濾波器市場(chǎng)規(guī)模 有望達(dá) 28.40/26.41/10.46/10.33/3.65/1.77/1.21 億美元,對(duì)應(yīng) 2021-2026 年 CAGR-3%/9%/12%/12%/5%/20%/17%。

——雙工器(Duplexer)/多工器(Multiplexer):通常由兩個(gè)或兩個(gè)以上的帶通濾波 器并聯(lián)而成,其作用是將發(fā)射和接收訊號(hào)相隔離,保證接收和發(fā)射都能同時(shí)正常工作,互 不干擾。根據(jù)濾波器數(shù)量不同,可分為雙工器、三工器、四工器和五工器等,統(tǒng)稱為多工 器。雙工器/多工器除了需要考慮中心頻率、帶寬、帶內(nèi)插損、帶內(nèi)波紋、帶外抑制、收斂 性等濾波器的性能指標(biāo)外,還要考慮隔離度指標(biāo),因此技術(shù)難度相較于濾波器更高。

——功率放大器(PA):位于發(fā)射鏈路,主要功能是將基帶發(fā)出的小功率信號(hào)放大至 傳輸要求以上并通過(guò)天線進(jìn)行發(fā)射。在智能手機(jī)等終端設(shè)備中,PA 芯片通常與其他射頻 前端芯片集成為模組產(chǎn)品進(jìn)行應(yīng)用(如唯捷創(chuàng)芯銷售的 PA 產(chǎn)品均為 PA 模組,不存在單 獨(dú)對(duì)外銷售 PA 芯片裸片,也不存在將 PA 芯片裸片單獨(dú)封裝并銷售的情形)。以傳統(tǒng)技術(shù) 路線的 4GMMMB 功率放大器模組為例,該類模組通常包含砷化鎵 HBT 工藝的功率放大 器芯片、體硅 CMOS 工藝的主控芯片以及絕緣硅 CMOS 工藝的射頻開(kāi)關(guān)芯片組成,共三 路通道,可支持低、中、高三個(gè)頻段范圍。傳統(tǒng)的功率放大器芯片主要由放大電路(對(duì)輸 入信號(hào)進(jìn)行近似等比例放大并進(jìn)行信號(hào)輸出)、直流偏置電路(為晶體管放大提供所需功 率)和輸入輸出匹配網(wǎng)絡(luò)電路(實(shí)現(xiàn)射頻通路中的阻抗匹配,以保證輸出功率及減少損耗, 并且濾除輸出信號(hào)中的雜散信號(hào))構(gòu)成。PA 模組在接收到信號(hào)后,主控芯片根據(jù)信號(hào)頻 率高低選擇進(jìn)入特定的放大通路,由驅(qū)動(dòng)級(jí)放大器(GaAs DA)進(jìn)行前級(jí)放大,然后進(jìn)入 功率級(jí)放大器(GaAs PA)進(jìn)一步進(jìn)行末級(jí)放大,使得功率信號(hào)達(dá)到標(biāo)準(zhǔn)要求,最終通過(guò) 射頻開(kāi)關(guān)分配到指定的頻段予以輸出。通常而言,PA 設(shè)計(jì)難度提升主要在于工作頻率的提高以及帶寬要求的增加以及集成度的提高。

(1)頻率:在相同天線增益和傳輸距離的情 況下,信號(hào)的衰減與信號(hào)的頻率成正比,因此更高的頻率意味著更大的損耗。為保證信號(hào) 覆蓋,5G 終端的發(fā)射功率等級(jí)也需要提高,帶動(dòng) PA 設(shè)計(jì)難度提升。此外,在相同的制 造工藝下,PA 的效率通常會(huì)隨著頻率的升高而下降,因此散熱問(wèn)題也更為嚴(yán)峻。

(2)帶 寬:5G NR 頻段的通信帶寬大幅超過(guò) 4G 通信的信號(hào)帶寬,PA 芯片在支持大帶寬信號(hào)時(shí) 會(huì)帶來(lái)增益下降,進(jìn)一步提高 PA 難度。

(3)集成度:高集成度模組需要用到 Flipchip 技 術(shù),但掌握 Flipchip 技術(shù)的射頻公司很少,使得難度增加。近年來(lái) PA 主要在半導(dǎo)體材料 和晶體管制造工藝上進(jìn)行迭代。根據(jù)材料和工藝的不同,常見(jiàn)的射頻功率放大器包括 Si LDMOS 射頻功率放大器(第一代半導(dǎo)體材料)、GaAs MESFET 功率放大器(第二代半導(dǎo) 體材料)及 GaN HEMT 射頻功率放大器(第三代半導(dǎo)體材料)等。其中,Si 材料儲(chǔ)量豐 富,穩(wěn)定性高,成本較低,但擊穿電壓弱,電子遷移率低,飽和電子速率低,因此 Si LDMOS PA 主要應(yīng)用于 3.5GHz 以下頻率范圍;GaAs 電子遷移率比硅高數(shù)倍,且有較高的擊穿電 壓,可以用于超高速、超高頻器件應(yīng)用,成為 3G/4G/5G 時(shí)代手機(jī)端 PA 最主流材料(市 場(chǎng)規(guī)模口徑下,Yole 測(cè)算(轉(zhuǎn)引自卓勝微年報(bào))2021 年 GaAs 工藝 PA 占比近 100%); GaN 具備更高的禁帶寬度和擊穿電壓,支持更大的信息攜帶量和更高的功率,適合高頻率、 大功耗的應(yīng)用場(chǎng)景(如基站、雷達(dá)、電子戰(zhàn)等場(chǎng)景),但其缺點(diǎn)在于價(jià)格相對(duì)更貴,且制造 難度更高,產(chǎn)能較為有限。展望未來(lái),考慮到 GaAs 功率放大器能滿足一定高頻通信需求, 且工藝相對(duì)成熟,因此在對(duì)輸出功率要求相對(duì)較低的終端及微基站等場(chǎng)景仍將占據(jù)主導(dǎo)。 在宏基站場(chǎng)景下,GaN 功率放大器能較好的適用于大規(guī)模 MIMO 技術(shù),且輸出功率數(shù)倍 于 GaAs 功率放大器,有望持續(xù)滲透。Yole 預(yù)計(jì)(轉(zhuǎn)引自卓勝微年報(bào))2022 年開(kāi)始 GaN 工藝的 PA 將加速滲透,市場(chǎng)規(guī)模口徑下,2026 年 GaN 工藝的 PA 占比有望達(dá) 3%,相較 于 2021 年提升 3pcts。

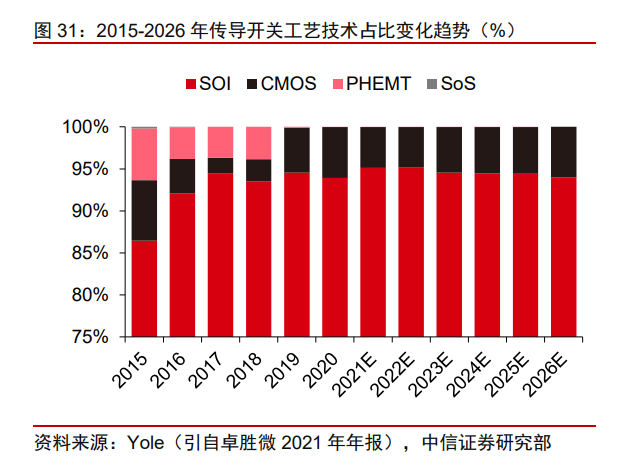

——射頻開(kāi)關(guān)(Switch/ Tuner):射頻開(kāi)關(guān)分為傳導(dǎo)開(kāi)關(guān)(Switch)和天線開(kāi)關(guān)(Tuner) 兩種,傳導(dǎo)開(kāi)關(guān)(Switch)的作用是將多路射頻信號(hào)中的任一路或幾路通過(guò)控制邏輯連通, 以實(shí)現(xiàn)不同信號(hào)路徑的切換,包括接收與發(fā)射的切換、不同頻段間的切換等;天線開(kāi)關(guān) (Tuner)與天線直接連接,用以實(shí)現(xiàn)信號(hào)的接收、濾波、放大、增益控制等功能,使得 天線在所有應(yīng)用頻率上輻射功率最大,包括天線調(diào)諧開(kāi)關(guān)、天線調(diào)諧器、天線交換開(kāi)關(guān)等。 射頻開(kāi)關(guān)整體技術(shù)壁壘低于濾波器及 PA,由于天線調(diào)諧開(kāi)關(guān)有著較高的耐壓要求,同時(shí)導(dǎo)通電阻和關(guān)斷電容對(duì)性能影響極大,因此難度高于傳導(dǎo)開(kāi)關(guān)。從工藝角度看,RF SOI 是 射頻開(kāi)關(guān)的主流工藝,能夠在提供射頻開(kāi)關(guān)優(yōu)良性能的同時(shí)保證低成本,滿足 5G 射頻前 端絕大部分的技術(shù)要求。Yole 預(yù)計(jì)(轉(zhuǎn)引自卓勝微年報(bào)),2021-2026 年 RF SOI 工藝將 占據(jù)射頻開(kāi)關(guān)(傳導(dǎo)開(kāi)關(guān)及天線開(kāi)關(guān))90%+的市場(chǎng)份額,RF CMOS 工藝也占有 5%左右 的市場(chǎng)份額。

——低噪聲放大器(LNA):位于接收鏈路,主要功能是把天線接收到的微弱射頻信 號(hào)放大,以便于后級(jí)的電子設(shè)備處理,實(shí)現(xiàn)更好的信號(hào)、更高的通話質(zhì)量和更高的數(shù)據(jù)傳 輸率。LNA 通常作為模組化器件與射頻開(kāi)關(guān)一起集成使用,技術(shù)壁壘相對(duì)較低。從工藝角 度看,RF SOI、SiGe、RF CMOS 是 LNA 的主流工藝,其中 RF SOI 不僅能夠提高 LNA 的高頻性能,還可以集成 LNA 和開(kāi)關(guān)功能,故在各項(xiàng)技術(shù)中保持最快的增長(zhǎng)速度,且市場(chǎng) 規(guī)模占比持續(xù)提升,Yole 預(yù)計(jì)到 2026 年其占比有望提升至 6 成以上;SiGe 工藝可以使 LNA 在高頻段實(shí)現(xiàn)更好的增益和噪聲系數(shù),擁有較小的尺寸和有較低的功耗;RF CMOS 是目前市場(chǎng)上非常成熟的一種工藝,具有非常好的成本優(yōu)勢(shì),但性能優(yōu)勢(shì)不明顯,只適合 于低頻段應(yīng)用;基于 PHEMT 的 LNA 則將逐步被淘汰。

射頻模組:通信制式升級(jí)倒逼射頻器件模組化發(fā)展,工藝難度相較分立器件大幅提升。

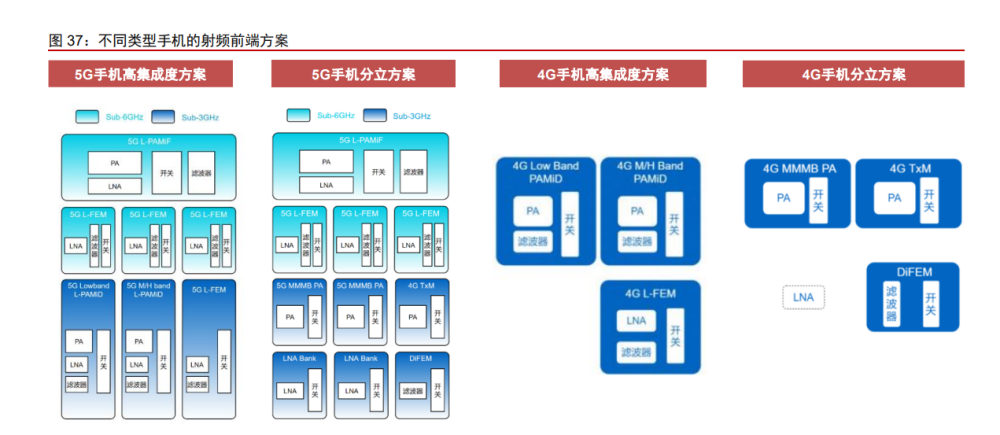

——5G 手機(jī)射頻器件數(shù)量成倍增長(zhǎng),倒逼射頻器件模組化發(fā)展。射頻模組方案的優(yōu) 勢(shì)在于集成度更高、性能更優(yōu)。在 3G 及 4G 的早期時(shí)代,手機(jī)需要覆蓋的頻段不多,射 頻前端一般采用分立方案。4G LTE 通信時(shí)代,射頻模組主要用于高端手機(jī),分立方案主 要用于中低端手機(jī)。5G 時(shí)代,為滿足高速數(shù)據(jù)傳輸需求,通信技術(shù)圍繞頻段拓展、MIMO、 CA 等技術(shù)升級(jí),且 5G 通信技術(shù)除需要支持 5G 新頻段、5G 重耕頻段外,還需要向下兼 容 4G、3G 和 2G 通信需求,使得射頻通路數(shù)量不斷上升。據(jù)漢天下(引自半導(dǎo)體行業(yè)觀 察微信公眾號(hào)),2G 手機(jī)支持頻段不超過(guò) 5 個(gè);3G 最多可達(dá) 9 個(gè);4G 增加至最多 40 多 個(gè);5G 則進(jìn)一步增加至 50 個(gè)以上。我們?cè)?FrequencyCheck 統(tǒng)計(jì)了歷代 iPhone 支持的 頻段數(shù),iPhone4(3G)支持的頻段數(shù)僅 8 個(gè),而 iPhone13 Pro Max(5G)的頻段數(shù)已 達(dá) 67 個(gè)。隨頻段數(shù)提高,手機(jī)射頻前端器件搭載量亦隨之增加,這一關(guān)系可大致簡(jiǎn)單抽 象為:?jiǎn)螜C(jī)射頻元器件搭載量=單機(jī)頻段數(shù)*各頻段通道數(shù)*各通道器件搭載量(其中發(fā)射 通道至少包含 1 個(gè) PA+1 個(gè)濾波器;接收通道通常至少包括 1 個(gè)濾波器+1 個(gè) LNA+1 個(gè) Tuner)。如果進(jìn)一步考慮 MIMO 等技術(shù),搭載的射頻元器件將更多。據(jù)集微咨詢,平均 來(lái)看,4G 手機(jī)多搭載 5~8 個(gè) PA+20~40 個(gè)濾波器+10 個(gè)開(kāi)關(guān)+4~6 個(gè) LNA,而 5G 則進(jìn)一 步提升至 7~12 個(gè) PA+70 個(gè)濾波器+30 個(gè)開(kāi)關(guān)+10~18 個(gè) LNA。在單機(jī)射頻器件數(shù)量提升 的同時(shí),手機(jī)內(nèi)部用于放置射頻元器件的空間受全面屏、手機(jī)輕薄化等趨勢(shì)影響不增反減, 且采用分立方案將帶來(lái)較長(zhǎng)的終端調(diào)試周期和調(diào)試成本,雙重因素倒逼手機(jī)射頻終端朝模 組化發(fā)展。據(jù)集微咨詢測(cè)算數(shù)據(jù),4G 手機(jī)約搭載 3-5 個(gè)射頻前端模組,而 5G 手機(jī)搭載約 5-9 個(gè)射頻前端模組,4G 智能手機(jī)平均單機(jī)射頻價(jià)值量的 7-16 美元,5G 智能手機(jī)提升至 32-38 美元。

——根據(jù)功能的不同,射頻模組可分為主集模組和分集模組。同時(shí)具有發(fā)射+接收 通路(如 xTxR)的通路叫做主集通路,只有接收通路的叫分集通路(如 xR)。其中, 主集鏈路中的模組化是指將 PA 與 Switch 及濾波器(或雙工器)做集成,構(gòu)成 PAMiF、 PAMiD 等方案;分集鏈路的模組化是指將接收 LNA 和開(kāi)關(guān),與接收濾波器集成,構(gòu) 成 L-FEM、DiFEM 等方案。由于發(fā)射模組需集成 PA,且對(duì)濾波器的性能要求較高,因 此難度整體大于接收模組,其中又以集成度最高的 PAMiD(集成雙工器的功率放大器模組)、 L-PAMiD(集成雙工器和低噪聲放大器的功率放大器模組)難度最高。此前,為滿足一部 4G 手機(jī)對(duì) PA 模組的應(yīng)用需求,智能手機(jī) 4G PA 模組解決方案通常包含 1 顆 MMMBPA (多模多頻線性功率放大器)和 1 顆 TxM(發(fā)射端模組)的組合。5G 通信技術(shù)下,市場(chǎng) 中存在兩種主流方案,其中中、高集成度方案在4G方案的基礎(chǔ)上新增1顆5G高頻L-PAMiF 模組,高集成度方案則是多顆高頻 L-PAMiD 模組和高頻 L-PAMiF 模組的組合。并且為滿 足 4G-5G 雙連接要求,兩種 5G 主流方案都需要搭載 1 顆 4G MMBA PA 模組。

——技術(shù)角度看,射頻模組需要廠商具備較高的分立器件設(shè)計(jì)能力,綜合統(tǒng)籌 PA、 濾波器、射頻開(kāi)關(guān)、LNA 等器件的特性以及不同類型芯片的結(jié)合方式、干擾和共存等問(wèn)題, 設(shè)計(jì)難度相較于分立器件指數(shù)化提升。射頻模組要求廠商具備全模塊子電路的設(shè)計(jì)和量產(chǎn) 能力(如各頻段的 PA、LNA 及開(kāi)關(guān)等),從而提升模組的一致性和可靠性。同時(shí),由于射 頻模組涉及到發(fā)射與接收之間隔離、各頻段之間的抑制及載波聚合的通路設(shè)計(jì)等問(wèn)題,要 求廠商具備強(qiáng)大的系統(tǒng)分析與設(shè)計(jì)能力和小型化可集成的濾波器資源。從頻段覆蓋范圍上 看,2G-4G 手機(jī)主要使用 600MHz-3GHz頻段,5G 將頻譜資源拓寬至 Sub 6GHz頻段(FR1, 頻段范圍 450MHz-6000MHz)和毫米波頻段(FR2,頻段范圍 24250MHz-52600MHz)。 考慮到經(jīng)濟(jì)性和兼容性,5G FR1 是目前全球主流的 5G 部署頻段,主要包含了與 4G LTE 協(xié)議復(fù)用頻段的 5G 重耕頻段(該類頻段的通信頻率一般低于 3GHz)以及 5G 新頻段(該 類頻段的通信頻率一般介于 3GHz 到 6GHz 之間)。由于 Sub 3 GHz 頻段包含了大量 FDDLTE、TDD LTE 及 TD-SCDMA 等無(wú)線通信頻段并最早支持載波聚合,同時(shí)還包含 GPS、 Wi-Fi 2.4G、藍(lán)牙等重要的非蜂窩通信頻段,導(dǎo)致該頻段范圍內(nèi)各通信頻段的分布較為密 集,處理密集頻段間的干擾主要依賴濾波器及雙工器(并且是 SAW、BAW 及 FBAR 等聲 學(xué)濾波器,而非 LTCC、IPD 等 LC 型濾波器)。因此,多頻段、高性能的濾波器和雙工器 在 Sub 3GHz 頻段的重要性極高。而隨著 5G 通信向 3GHz 以上通信頻率拓展,該頻段范 圍內(nèi)頻譜資源豐富,干擾頻段較少,對(duì)濾波器性能的要求相對(duì)下降,PA 芯片的設(shè)計(jì)難度 大幅提升。因此,在 3GHz 以上通信頻段中高性能 PA 的重要性逐漸凸顯,同樣成為 5G 新頻段發(fā)射端模組的關(guān)鍵瓶頸。

——應(yīng)用角度看,5G 射頻前端已形成 Phase7 系列/Phase5N 兩種主要解決方案,分 別用于旗艦機(jī)型與中低端機(jī)型,我們預(yù)計(jì)后續(xù)二者將并行發(fā)展。目前智能手機(jī) 5G 射頻前 端設(shè)計(jì)主要有兩個(gè)發(fā)展方向:其一是國(guó)際頭部 IDM 廠商主導(dǎo)的 Phase 7/Phase 7L/Phase 7LE 高端方案,分集和主集都以模塊化產(chǎn)品為主,分立式的器件較少;其二是被業(yè)界稱之 為 Phase 5N 的分立方案,接收端以分集模組為主,發(fā)射端以分立的濾波器和雙工器為主, 在中低端 5G 機(jī)型中較為常見(jiàn)。展望未來(lái),我們認(rèn)為 Phase7 系列/Phase5N 有望分別在中 高端及低端機(jī)型上并行發(fā)展。其中,國(guó)際廠商的技術(shù)研發(fā)方向以及中高端 5G 手機(jī)的主流 趨勢(shì)依然是從 PAMiD 方案向 L-PAMiD 方案演進(jìn);而國(guó)產(chǎn)廠商受限于 PAMiD 生產(chǎn)能力, 短期仍然以提高 Phase 5N 射頻方案競(jìng)爭(zhēng)力、通過(guò) Phase 5N 分立方案搶占中低端 5G 手 機(jī)市場(chǎng)為主,少數(shù)國(guó)內(nèi)廠商正積極布局 PAMiD/L-PAMiD 模組,加速國(guó)產(chǎn)替代進(jìn)程。Yole 預(yù)測(cè)(轉(zhuǎn)引自卓勝微年報(bào)),2026 年射頻前端模組市場(chǎng)規(guī)模將達(dá)到 156 億美元,約占射頻 前端市場(chǎng)總?cè)萘康?72%:其中分集接收模組市場(chǎng)規(guī)模將達(dá)到 33 億美元,含 PA 的主集射 頻模組規(guī)模將達(dá)到 95 億美元。

市場(chǎng)空間:千億大市場(chǎng),主要面向移動(dòng)通信/通信基站/無(wú)線連接三大領(lǐng)域

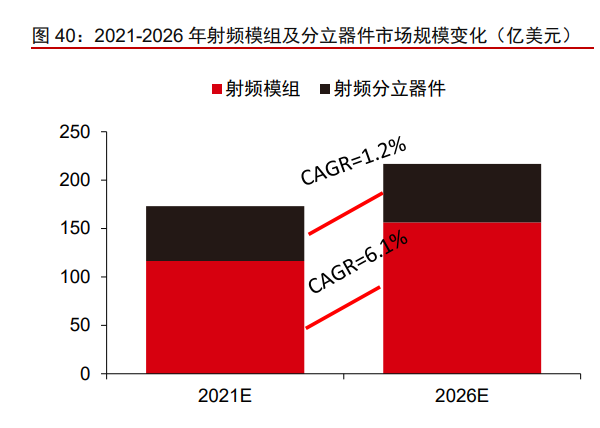

從市場(chǎng)空間來(lái)看,射頻前端面向千億大市場(chǎng),主要應(yīng)用于移動(dòng)通信(手機(jī)為主)、通 信基站、無(wú)線連接(藍(lán)牙、WiFi 等)三大領(lǐng)域。按產(chǎn)品類型看,根據(jù)卓勝微 2021 年年報(bào) 中援引的 Yole 數(shù)據(jù),2021 年全球射頻模組、射頻分立器件的市場(chǎng)空間分別為 116.3/56.8 億美元,合計(jì) 173.1 億美元;Yole 預(yù)計(jì) 2026 年全球射頻模組、射頻分立器件的市場(chǎng)空間 有望分別達(dá) 156.3/60.4 億美元,合計(jì) 216.7 億美元,對(duì)應(yīng) CAGR 分別為 6.1%/1.2%。從 應(yīng)用領(lǐng)域來(lái)看,射頻前端芯片主要應(yīng)用于移動(dòng)通信(手機(jī)為主)、通信基站和無(wú)線連接(藍(lán) 牙、WiFi)三大領(lǐng)域。我們結(jié)合 Yole 數(shù)據(jù),以市場(chǎng)規(guī)模口徑估算 2021 年射頻前端主要下 游中,移動(dòng)終端、通信基站、無(wú)線連接及其他市場(chǎng)分別占比為 72%/15%/13%。

——移動(dòng)終端:射頻前端位于天線和基帶之間,是智能手機(jī)無(wú)線通信模塊核心組件。 在接收鏈路中,射頻前端器件直接與天線連接,完成天線開(kāi)關(guān)調(diào)諧、濾波以及低噪聲信號(hào)放大的工作,并把完成初步放大處理的信號(hào)交給射頻 SoC,以進(jìn)行進(jìn)一步變頻和數(shù)字化處 理;在發(fā)射鏈路中,調(diào)制解調(diào)器對(duì)信號(hào)進(jìn)行調(diào)制解調(diào),把數(shù)字信號(hào)變成模擬信號(hào),射頻前 端器件負(fù)責(zé)實(shí)現(xiàn)信號(hào)的濾波和功率放大。我們認(rèn)為目前移動(dòng)終端射頻前端市場(chǎng)規(guī)模增長(zhǎng)的 核心驅(qū)動(dòng)力為 5G 手機(jī)出貨量提升帶來(lái)的射頻元器件需求增長(zhǎng),以及中長(zhǎng)期維度下由 5G 向 6G 等通信制式進(jìn)一步升級(jí)帶來(lái)的單機(jī)搭載量提升。量方面,5G 智能手機(jī)自 2019 年以 來(lái)快速滲透。據(jù) Wind,2021 年我國(guó) 5G 手機(jī)出貨 2.66 億臺(tái),占國(guó)內(nèi)全年智能手機(jī)出貨比 重約 78%(同比+23pcts),DIGITIMES Research 預(yù)計(jì) 2022 年中國(guó)市場(chǎng) 5G 手機(jī)的滲透 率將達(dá)到 86.7%。全球來(lái)看,DIGITIMES 估計(jì) 2021 年 5G 手機(jī)出貨量約 5.3 億部,占全 球智能手機(jī)出貨比重的 40%。Yole 預(yù)計(jì),隨 5G 基站覆蓋量進(jìn)一步增加,疊加各家廠商 5G 手機(jī)價(jià)格進(jìn)一步下沉,2023 年全球 5G 手機(jī)出貨量占比有望超 50%,2024 年全球 5G 智能手機(jī)出貨有望突破 8 億臺(tái),占全球智能手機(jī)出貨比重近 60%。平均單機(jī)價(jià)值量上看, 據(jù)集微咨詢測(cè)算,4G 智能手機(jī)平均單機(jī)射頻價(jià)值量的 7-16 美元(其中,入門(mén)級(jí)/中端/高 端 LTE 機(jī)型價(jià)值量分別為 0.9/7.9/18.25 美金),5G 智能手機(jī)提升至 32-38 美元(其中, 中端5G機(jī)型/旗艦5G Sub-6GHz機(jī)型/旗艦5G毫米波機(jī)型單機(jī)價(jià)值量約20/26/46美金)。 根據(jù) Yole Development 的統(tǒng)計(jì)與預(yù)測(cè),2019 年移動(dòng)終端射頻前端市場(chǎng)為 124 億美元, 到 2026 年有望達(dá)到 217 億美元,期間年均復(fù)合增長(zhǎng)率將達(dá)到 8.3%,其中預(yù)計(jì)發(fā)射端模 組市場(chǎng)規(guī)模達(dá) 94.82 億美元,接收端模組達(dá) 33.39 億美元,分立濾波器達(dá) 30.03 億美元, 分立傳導(dǎo)開(kāi)關(guān)達(dá) 9.06 億美元,天線開(kāi)關(guān)達(dá) 10.59 億美元,分立低噪聲放大器達(dá) 4.99 億美 元。

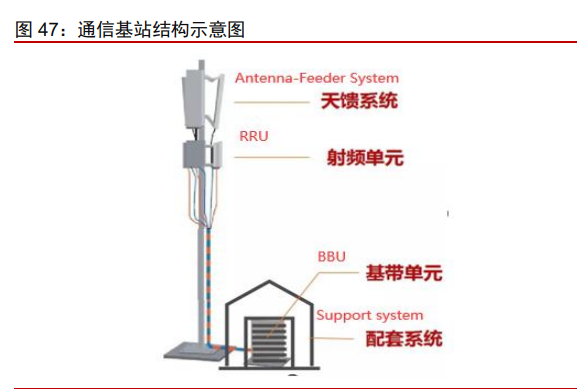

——通信基站:是提供無(wú)線覆蓋和信號(hào)收發(fā)的核心環(huán)節(jié),能夠?qū)崿F(xiàn)有線通信網(wǎng)絡(luò)與無(wú) 線終端之間的無(wú)線信號(hào)傳輸。根據(jù) Yole Development 的統(tǒng)計(jì)與預(yù)測(cè),2021 年通信基站射 頻前端市場(chǎng)為 30 億美元,到 2027 年有望達(dá)到 43 億美元,對(duì)應(yīng) 6 年 CAGR 達(dá) 6%。

——無(wú)線連接:主要包括 WiFi、藍(lán)牙、UWB(超寬帶)等應(yīng)用場(chǎng)景,在萬(wàn)物互聯(lián)、萬(wàn)物智聯(lián)的時(shí)代,自動(dòng)駕駛、遠(yuǎn)程醫(yī)療、智慧交通、智慧零售等多維場(chǎng)景和服務(wù)正提升無(wú) 線連接需求。未來(lái)隨 4×4 MIMO、Wi-Fi 6E 和 Wi-Fi 7 進(jìn)一步滲透,射頻無(wú)線連接價(jià)值量 有望進(jìn)一步增加。根據(jù) Yole 的統(tǒng)計(jì)與預(yù)測(cè)(Yole 官網(wǎng)),2021 年無(wú)線連接射頻前端市場(chǎng) 規(guī)模為 27 億美元,到 2026 年有望達(dá)到 43 億美元,對(duì)應(yīng) 5 年 CAGR 達(dá) 10%;其中,Yole 預(yù)測(cè) WiFi、藍(lán)牙、UWB 對(duì)應(yīng)的無(wú)線連接射頻前端市場(chǎng)規(guī)模將由 2021 年的 20 億美元提升 至 2026 年的 30 億美元,對(duì)應(yīng) CAGR 達(dá) 8.4%。

競(jìng)爭(zhēng)格局:美日大廠領(lǐng)跑,國(guó)產(chǎn)替代空間充足

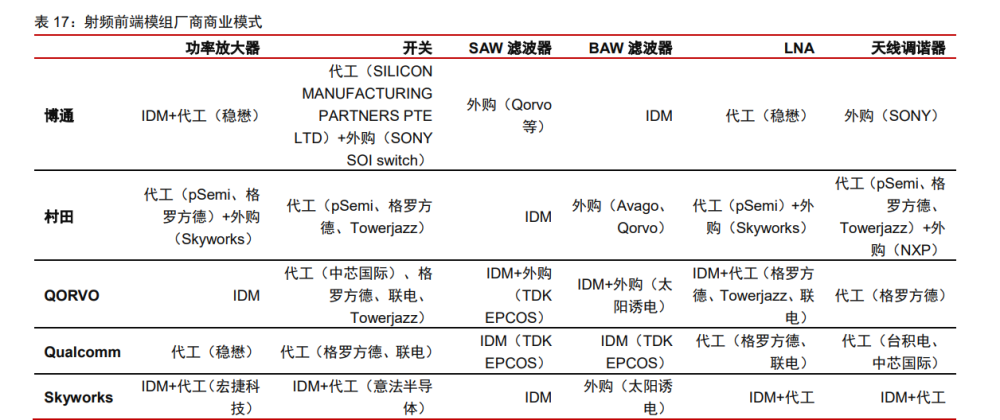

市場(chǎng)競(jìng)爭(zhēng)格局:美日大廠領(lǐng)跑射頻前端市場(chǎng),CR4 市場(chǎng)份額占比約 85%。據(jù)智研咨 詢?cè)?Yole 數(shù)據(jù),全球射頻行業(yè)由 Skyworks、Qorvo、Broadcom、Murata 等海外廠商 占據(jù)主導(dǎo),2020 年市場(chǎng)份額分別為 24%/21%/20%/20%,CR4 合計(jì)份額 85%。國(guó)內(nèi)射頻 前端公司普遍以射頻開(kāi)關(guān)、LNA、SAW 濾波器等分立器件為主,在 BAW 濾波器、5G PA 等產(chǎn)品上技術(shù)積累相較于美日廠商仍有差距,模組化能力不強(qiáng),份額相對(duì)較低。據(jù)慧智微 電子市場(chǎng)總監(jiān)彭洋洋博士在 2020 集成電路產(chǎn)業(yè)研討會(huì)芯片設(shè)計(jì)分論壇上的數(shù)據(jù),國(guó)內(nèi)射 頻前端企業(yè)合計(jì)只占射頻前端市場(chǎng)容量的 5%,國(guó)產(chǎn)替代空間巨大。分產(chǎn)品來(lái)看:

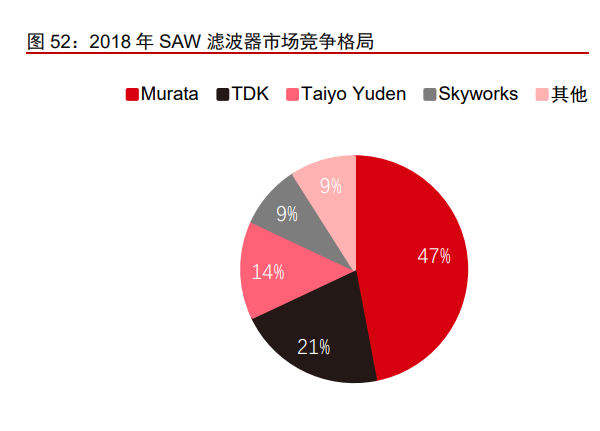

——濾波器市場(chǎng):日、美大廠分別壟斷 SAW 和 BAW 市場(chǎng),國(guó)產(chǎn)廠商起步較晚,目 前主要集中在 SAW 濾波器領(lǐng)域。濾波器是射頻前端中最重要的器件,市場(chǎng)占比最大、技 術(shù)壁壘最高,Murata、TDK、Taiyo Yuden(太陽(yáng)誘電)、Skyworks 等日系、美系廠商起 步較早,近年來(lái)通過(guò)并購(gòu)和技術(shù)專利分別在 SAW、BAW 濾波器市場(chǎng)實(shí)現(xiàn)壟斷。1)SAW 濾波器方面,根據(jù) Yole 數(shù)據(jù)(引自半導(dǎo)體行業(yè)觀察),全球市場(chǎng)基本被日系廠商壟斷,2018 年,日本廠商 Murata/TDK/Taiyo Yuden 分別 占據(jù) 47%/21%/14%的市場(chǎng)份額,美國(guó)廠商 Skyworks/Qorvo 分別占據(jù) 9%/4%的市場(chǎng)份額;2)BAW 濾波器方面,美系廠商深度卡 位,根據(jù) Yole 數(shù)據(jù)(引自華經(jīng)產(chǎn)業(yè)研究院),2019 年,Broadcom 占據(jù) 87%的市場(chǎng)份額(主 打 FBAR),Qorvo 占據(jù) 8%的市場(chǎng)份額(主打 BAW-SMR),CR2 市場(chǎng)份額達(dá)到 95%, 日系廠商 TDK 和 Taiyo Yuden 分別占比約 2%和 3%,以上四廠幾乎壟斷了全球 BAW 濾 波器市場(chǎng)。整體來(lái)看,由于國(guó)內(nèi)濾波器產(chǎn)業(yè)起步較晚,目前主要集中于技術(shù)難度相對(duì)較低 的 SAW 濾波器領(lǐng)域(且產(chǎn)能相對(duì)不足),BAW 濾波器尚待突破,未來(lái)國(guó)產(chǎn)替代空間巨大。 據(jù)頭豹研究院數(shù)據(jù),中國(guó) SAW 濾波器產(chǎn)量只占全球的 1%-3%,BAW 濾波器產(chǎn)量占比則 近乎為零。SAW 濾波器方面,目前卓勝微、德清華瑩、好達(dá)電子、麥捷科技等廠商已實(shí) 現(xiàn)突破,其中麥捷科技與中電 26 所生產(chǎn)的 SAW 濾波器已進(jìn)入華為、TCL、聞泰等手機(jī)供 應(yīng)鏈,好達(dá)電子的 SAW 濾波器已進(jìn)入中興、魅族等手機(jī)供應(yīng)鏈;BAW 濾波器方面,僅少 數(shù)本土企業(yè)研制出了具有自主知識(shí)產(chǎn)權(quán)的濾波器產(chǎn)品。其中,天津諾思是中國(guó)首家 BAW 濾波器 IDM 廠商,擁有亞洲首座具有完全知識(shí)產(chǎn)權(quán)的 FBAR 晶圓廠。Fablite 企業(yè)開(kāi)元通 信已發(fā)布 BAW 濾波器系列產(chǎn)品,其應(yīng)用于 4G+/5G 的全頻段的 BAW 濾波器已通過(guò)行業(yè) 內(nèi)全面驗(yàn)證并量產(chǎn)出貨。漢天下是中國(guó)本土率先全面掌握 BAW 濾波器量產(chǎn)技術(shù)的公司, 擁有關(guān)于 BAW 濾波器、諧振器的多項(xiàng)核心技術(shù)。

——PA 市場(chǎng):由美國(guó)三大廠(Skyworks、Qorvo、Broadcom)壟斷,CR3 達(dá) 93%, 國(guó)產(chǎn)廠商在 5G PA 上已有突破。PA 是射頻前端中難度僅次于濾波器的核心器件,也是發(fā) 射端模組中的重要組成部分。目前全球市場(chǎng)基本被美國(guó)射頻行業(yè)三大巨頭壟斷,2019 年 Skyworks/Qorvo/Broadcom 分別占 43%/25%/25%份額(Yole, 轉(zhuǎn)引自 ittbank),CR3 市 場(chǎng)份額達(dá) 93%。近年來(lái)國(guó)內(nèi)射頻廠商在 PA 市場(chǎng)的表現(xiàn)整體可歸納為:2G/3G PA 及中功 率 4G PA 性能不輸海外龍頭且成本更低;高功率 4G PA 開(kāi)始,性能逐步落后于海外龍頭, 5G PA 差距進(jìn)一步擴(kuò)大,但少數(shù)國(guó)內(nèi)廠商已有所突破。其中,慧智微、唯捷創(chuàng)芯、飛鑲、 昂瑞微、銳石創(chuàng)芯等廠商已在 2020-2021 年實(shí)現(xiàn) 5G PA 模組量產(chǎn)出貨,分別來(lái)看:慧智 微是國(guó)內(nèi)第一家量產(chǎn) 5G PA 的公司,2020 年推出集成度較高的 S55255 5G 頻段射頻前端 集成收發(fā)模組 L-PAMiF,已應(yīng)用于 OPPO K7x、Galaxy A22 等手機(jī);唯捷創(chuàng)芯是 4G PA 出貨量最大的國(guó)產(chǎn)廠商,于 2020 年推出 5G Sub-3GHz Phase5N 產(chǎn)品并實(shí)現(xiàn)量產(chǎn);銳石 創(chuàng)芯推出了國(guó)產(chǎn)首顆支持 5G N41 頻段全頻段及 Power Class2 的 PAMiF 產(chǎn)品,并已在國(guó) 內(nèi)手機(jī)客戶端量產(chǎn);昂瑞微在 5G PA 方面推出了 OM9902-11、OM9901-11 等產(chǎn)品(已應(yīng) 用于榮耀 50 手機(jī)),在 5G PAMiD 方面則推出了 OM9085-11 等產(chǎn)品。展望未來(lái),在 5G 浪潮以及國(guó)產(chǎn)替代機(jī)遇下,我們看好國(guó)內(nèi)頭部企業(yè)憑借 5G PA 上的研發(fā)優(yōu)勢(shì)持續(xù)搶占市 場(chǎng)。

——射頻開(kāi)關(guān)市場(chǎng):技術(shù)難度相較于,國(guó)內(nèi)卓勝微居行業(yè)前列。射頻開(kāi)關(guān)市場(chǎng)門(mén)檻相對(duì)濾波器及 PA 市場(chǎng)較低,根據(jù) Yole 官網(wǎng)數(shù)據(jù),2018 年 Skyworks、Qorvo、Broadcom 和 Murata 共同占據(jù)全球約 85%的份額,卓勝微憑借射頻開(kāi)關(guān)領(lǐng)域多年的深耕以及比肩國(guó) 際一流的射頻開(kāi)關(guān)品質(zhì),占據(jù)全球市場(chǎng)約 10%的份額(華經(jīng)情報(bào)網(wǎng)轉(zhuǎn)引 Yole 數(shù)據(jù))。隨國(guó) 產(chǎn)品牌手機(jī)廠商逐步起量,我們預(yù)測(cè) 2022 年公司在全球射頻開(kāi)關(guān)市場(chǎng)占有率已達(dá) 30%+, 國(guó)內(nèi)安卓端市占率達(dá) 60%+。考慮到射頻開(kāi)關(guān)等產(chǎn)品價(jià)值量較低,海外龍頭投入相對(duì)較少, 我們預(yù)計(jì)后續(xù)卓勝微等國(guó)產(chǎn)廠商的主導(dǎo)力有望持續(xù)增強(qiáng)。

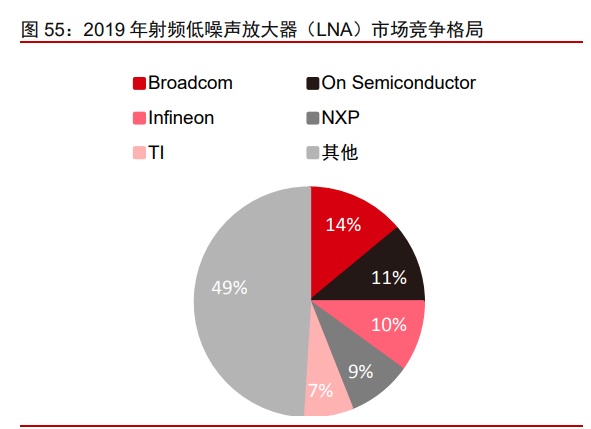

——LNA 市場(chǎng):格局分散,2019 年 CR5 僅 51%。LNA 市場(chǎng)門(mén)檻較低,市場(chǎng)上少有 專注 LNA 單一產(chǎn)品的廠商,通常作為 Switch 的配套產(chǎn)品生產(chǎn),競(jìng)爭(zhēng)格局較其他射頻前端 產(chǎn)品而言相對(duì)分散。根據(jù)Yole數(shù)據(jù)(引自TRI 拓墣產(chǎn)業(yè)研究院),2019年CR5(Broadcom、 On Semiconductor、Infineon、NXP、TI)市場(chǎng)份額占比僅 51%。在國(guó)內(nèi)市場(chǎng)中,卓勝微、 韋爾股份等在 LNA 領(lǐng)域有一定的競(jìng)爭(zhēng)力。

國(guó)內(nèi)手機(jī)品牌崛起為本土供應(yīng)鏈發(fā)展提供有利環(huán)境,L-PAMID 模組是射頻前端國(guó)產(chǎn) 化最大難點(diǎn)。根據(jù) IDC 數(shù)據(jù),HMOV+榮耀四家國(guó)內(nèi)手機(jī)品牌在手機(jī)市場(chǎng)的整體占有率從 2015 年的 18%左右增長(zhǎng)至 1Q22 的 36%,我們預(yù)計(jì) 2022 年有望達(dá) 40%,國(guó)產(chǎn)手機(jī)市占 率提升趨勢(shì)下射頻前端器件需求量也有望隨之上升,且國(guó)際宏觀環(huán)境的變化也加速了手機(jī) 品牌廠商的國(guó)產(chǎn)替代速度。受高端濾波器技術(shù)掣肘,國(guó)產(chǎn)廠商近年來(lái)主要聚焦技術(shù)難度相 對(duì)較低的分立方案搶占中低端市場(chǎng),模組化供應(yīng)能力不強(qiáng),整體市場(chǎng)份額不足 5%(漢天 下數(shù)據(jù))。其中:

——Sub-6GHz 頻段:國(guó)產(chǎn)廠商 L-FEM 已大規(guī)模出貨,L-PAMiF 國(guó)產(chǎn)廠商市占率約 8%-10%。5G Sub-6GHz 目前最主要的頻段是 n77(含 n78)、n79,由于這部分頻段帶寬 較寬、旁邊基本無(wú)干擾頻段,并且是 TDD 頻段,不需要考慮發(fā)射及接收之間的干擾,可 以減輕對(duì)濾波器帶外抑制的需求,因此濾波器主流工藝采用難度相對(duì)較低的 LTCC/IPD。 接收端模組方面,國(guó)產(chǎn)廠商 L-FEM 已大規(guī)模出貨;發(fā)射端模組方面,截至 2022 年 6 月, 慧智微、唯捷創(chuàng)芯、卓勝微等廠商 L-PAMiF 模組已實(shí)現(xiàn)出貨,據(jù)慧智微在其公告《關(guān)于廣 州慧智微電子股份有限公司首次公開(kāi)發(fā)行股票并在科創(chuàng)板上市申請(qǐng)文件的第二輪審核問(wèn) 詢函的回復(fù)》中所引用的 TSR 數(shù)據(jù),2021 年智能手機(jī)領(lǐng)域 5G 新頻段 L-PAMiF 市場(chǎng)中出貨量前 5 名 Skyworks、Qualcomm、Qorvo、唯捷創(chuàng)芯、Murata 的市占率分別為 34.36%/26.52%/24.74%/5.84%/4.68%。考慮到 2021 年慧智微在智能手機(jī)領(lǐng)域 5G L-PAMiF 出貨量為 1132.33 萬(wàn)顆,同口徑下市占率估算約為 1.96%,基于此,我們測(cè)算國(guó) 產(chǎn)廠商 L-PAMiF 市占率約 8%-10%。

——Sub-3GHz 頻段:國(guó)產(chǎn)廠商 DiFEM/L-DiFEM 等接收端模組已出貨,發(fā)射端 Sub-3GHz PAMiD 模組仍處于研發(fā)階段,是射頻前端領(lǐng)域的“卡脖子”產(chǎn)品。Sub-3GHz 頻段頻譜眾多、帶寬較窄,需要對(duì)信號(hào)進(jìn)行精準(zhǔn)過(guò)濾才能夠滿足正常通信需求,因而需要 集成可形成窄帶抑制的壓電濾波器。接收端方面,目前國(guó)產(chǎn)少數(shù)頭部廠商已有所突破,如 卓勝微 Sub 3GHz L-FEM 已實(shí)現(xiàn)出貨。發(fā)射端方面,Sub-3GHz PAMiD 模組要求廠商具 備小型化濾波器資源,對(duì)濾波器性能、可靠性要求更高,且由于需要支持復(fù)雜的 CA(載 波聚合)功能,需要用到雙工器、四工器或者六工器,技術(shù)難度極高。目前國(guó)產(chǎn)頭部射頻 前端廠商尚不具備高性能濾波器、多工器的研發(fā)和制造能力,需要依賴外購(gòu),因此國(guó)際頭 部廠商占據(jù)該市場(chǎng)的全部市場(chǎng)份額,國(guó)內(nèi)絕大多數(shù)廠商 Sub-3GHz PAMiD 模組仍處于研 發(fā)階段,唯捷創(chuàng)芯已處于小批量生產(chǎn)階段。

展望未來(lái),我們認(rèn)為國(guó)產(chǎn)廠商可以從 PA 或?yàn)V波器單一元器件入手夯實(shí)技術(shù)基礎(chǔ),繼 而通過(guò)并購(gòu)、自研等方式逐步布局 PA+濾波器產(chǎn)品,再進(jìn)一步向中高端模組滲透。對(duì)于 PA 廠商而言,尚可通過(guò)外購(gòu)濾波器以推出 PAMiD 模組(盡管這會(huì)使得各產(chǎn)品技術(shù)配合和 成本優(yōu)勢(shì)較弱);對(duì)濾波器廠商而言,長(zhǎng)期來(lái)看自建 PA 或成為推出 PAMiD 模組的必經(jīng)之 路,因?yàn)?5G PA 裸 DIE 難以購(gòu)得。短期看,我們認(rèn)為國(guó)產(chǎn)廠商或仍以 Phase 5N 分立方案 搶占中低端 5G 手機(jī)市場(chǎng)為主;中長(zhǎng)期維度下,我們看好 Phase 7 方案逐步滲透。隨國(guó)產(chǎn) 射頻廠商在濾波器等關(guān)鍵器件上的持續(xù)突破以及模組系統(tǒng)設(shè)計(jì)能力方面的進(jìn)一步提升,國(guó) 產(chǎn)廠商有望從低集成度、接收端模組方案入手,積累更多經(jīng)驗(yàn)后迭代至高端模組產(chǎn)品,國(guó) 產(chǎn)替代空間廣闊。

短期拐點(diǎn):需求觸底,存貨邊際改善可期

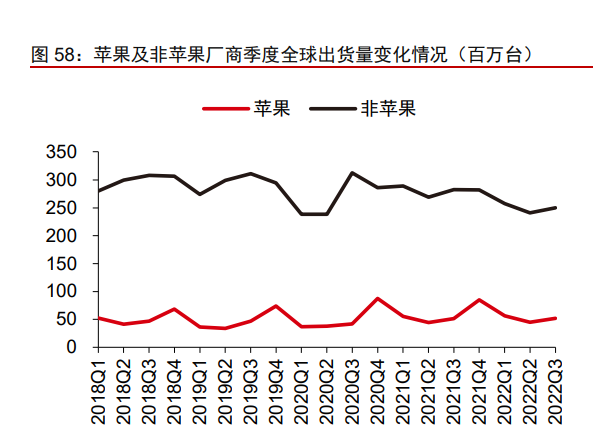

需求端看:2022 年前三季度,智能手機(jī)出貨弱于預(yù)期,我們判斷 3Q22 為明確底部, 后續(xù)或呈現(xiàn) L 型復(fù)蘇。回顧 2022 年前三季度,受通貨膨脹、匯率波動(dòng)、俄烏沖突等經(jīng)濟(jì) 不確定性抑制消費(fèi)者需求疊加國(guó)內(nèi)多地疫情反復(fù)影響,安卓端智能手機(jī)出貨量整體弱于預(yù) 期。據(jù) IDC,蘋(píng)果在 2022Q1/Q2/Q3 分別合計(jì)出貨 5530/4440/5110 萬(wàn)臺(tái),分別同比 +2.2%/+0.5%/+1.5% ; 非 A 端 智 能 手 機(jī) 廠 商 在 2022Q1/Q2/Q3 分 別 合 計(jì) 出 貨 2.90/2.69/2.83 億臺(tái),分別同比-11.0%/-10.3%/-11.7%。往后看,受益于需求回暖,我們 認(rèn)為智能手機(jī)出貨量或呈 L 型復(fù)蘇。我們預(yù)計(jì) 2023 年全球/中國(guó)智能機(jī)出貨量分別為 12.78/2.98 億部,同比+5%/+5%;分品牌看,我們預(yù)計(jì)蘋(píng)果銷量相對(duì)穩(wěn)定,2023 年為 2.35 億部,同比+2%;安卓端,我們預(yù)計(jì)明年迎來(lái)需求穩(wěn)步回暖與業(yè)績(jī)強(qiáng)勁反彈,銷量或同比 +6%至 10 億部以上。

上游供應(yīng)鏈廠商積極推進(jìn)去庫(kù)存,我們預(yù)計(jì) 1Q23 前后上游芯片廠商庫(kù)存壓力有望逐 步緩解,2Q23 末有望回到正常水平。L 型復(fù)蘇背景下,短期,終端廠商備貨仍相對(duì)謹(jǐn)慎 (據(jù)證券日?qǐng)?bào) 2022 年 11 月 11 日采訪某國(guó)產(chǎn)手機(jī)廠商負(fù)責(zé)人觀點(diǎn),“第四季度手機(jī)廠商的 備貨量及訂單量同比去年整體下降 10%以上,全年收縮幅度約 20%”),而大部分上游供 應(yīng)鏈廠商短期內(nèi)庫(kù)存仍處在高位,因此芯片廠商正積極推進(jìn)去庫(kù)存(如減少晶圓廠投片量、 降價(jià)提份額、積極開(kāi)拓新市場(chǎng)等),我們預(yù)計(jì) 1Q23 前后上游芯片廠商庫(kù)存壓力有望逐步緩 解,2Q23 末有望回到正常水平。 公司有望深度受益于智能手機(jī)需求底部復(fù)蘇,料后續(xù)隨去庫(kù)存持續(xù)推進(jìn),公司業(yè)績(jī)有 望顯著改善。三季度為公司傳統(tǒng)旺季,截至 2022 年 9 月 30 日,公司資產(chǎn)負(fù)債表中存貨為 18.24 億元(同比+57.4%),較 2022 年 6 月 30 日增加 0.06 億元,整體穩(wěn)定。前三季度 公司計(jì)提存貨減值損失 1.96 億元,去年同期為 3157 萬(wàn)元。在下游終端廠商積極去庫(kù)存的 節(jié)奏下,供應(yīng)鏈拉貨渠道有望逐步通暢,考慮到公司安卓端客戶覆蓋全面,產(chǎn)品品類布局 廣泛,具備較強(qiáng)競(jìng)爭(zhēng)力,我們認(rèn)為公司有望深度受益于智能手機(jī)出貨需求底部復(fù)蘇,預(yù)計(jì) 公司庫(kù)存去化工作有望在 4Q22-1Q23 快速推進(jìn),帶動(dòng)公司業(yè)績(jī)環(huán)比顯著改善。

成長(zhǎng)邏輯 1:分立器件-接收端模組-發(fā)射端模組三步 走,逐步打開(kāi)成長(zhǎng)空間

核心觀點(diǎn):我們認(rèn)為公司未來(lái)的核心看點(diǎn)為分立器件產(chǎn)品上的品類擴(kuò)張(由 LNASwitch 到濾波器 PA)以及模組產(chǎn)品上的持續(xù)拓展(由接收模組到發(fā)射模組)。(1) 分立器件品類擴(kuò)張:濾波器方面,截至 3Q22,公司 SAW 濾波器產(chǎn)品的工藝研發(fā)平臺(tái)建 設(shè)已全部完成,自產(chǎn)的 SAW 濾波器和高性能濾波器已具備量產(chǎn)能力;雙工器和四工器已 通過(guò)產(chǎn)品級(jí)驗(yàn)證,并開(kāi)始向客戶送樣推廣;PA 方面,主要應(yīng)用于 WiFi 模組和射頻前端發(fā) 射模組 L-PAMiF 中,其中 WiFi FEM 已實(shí)現(xiàn)量產(chǎn),L-PAMiF 可應(yīng)用于 5G NR 頻段,目前 已大規(guī)模量產(chǎn)。(2)模組產(chǎn)品持續(xù)拓展:接收端模組方面,公司 LFEM/DiFEM/L-DiFEM/LNA Bank 模組已開(kāi)始量產(chǎn)出貨,后續(xù)看產(chǎn)品技術(shù)成熟度提升帶來(lái)盈利能力改善+導(dǎo)入更多客戶 實(shí)現(xiàn)出貨量增長(zhǎng);發(fā)射端模組方面,進(jìn)展相對(duì)較慢但已有突破。2021 年,公司順利推出 應(yīng)用于 5G Sub-6GHz 的主集模組 L-PAMiF,2022 年第一季度 L-PAMiF 累計(jì)銷售數(shù)量接 近 600 萬(wàn)顆。未來(lái)公司有望憑借在高端分立器件(特別是濾波器)上的持續(xù)積累突破卡脖 子的 PAMiD/L-PAMiD 產(chǎn)品。2021 年公司模組業(yè)務(wù)營(yíng)收占比約 26%,我們樂(lè)觀看公司模 組業(yè)務(wù)突破,預(yù)計(jì) 2024 年模組業(yè)務(wù)營(yíng)收占比有望增長(zhǎng)至 40%+。

業(yè)務(wù)緣起:公司起步初期戰(zhàn)略布局射頻開(kāi)關(guān)和 LNA,從三星手機(jī) GPS LNA 訂單獲得 射頻前端市場(chǎng)入場(chǎng)券。如上文所述,2013 年,公司與臺(tái)積電合作,首次研發(fā)出了基于 RF CMOS 工藝的 GPS LNA,并借助此前在手機(jī)電視業(yè)務(wù)上的合作關(guān)系順利切入三星供應(yīng)鏈, 當(dāng)年出貨超千萬(wàn)顆,獲得射頻前端市場(chǎng)入場(chǎng)券。自此,公司正式規(guī)模化量產(chǎn)射頻芯片產(chǎn)品, 形成射頻開(kāi)關(guān)和 LNA 產(chǎn)品兩大基本盤(pán),持續(xù)受益于射頻制式升級(jí)。

——射頻開(kāi)關(guān):公司的天線開(kāi)關(guān)根據(jù)功能的不同分為天線調(diào)諧開(kāi)關(guān)、天線調(diào)諧器、天 線交換開(kāi)關(guān)等,主要采用 RF SOI 的材料及相應(yīng)工藝,廣泛應(yīng)用于智能手機(jī)等移動(dòng)智能終 端。公司是全球率先采用 12 寸 65nm RF SOI 工藝晶圓生產(chǎn)高性能天線調(diào)諧開(kāi)關(guān)芯片的企 業(yè)之一,產(chǎn)品性能國(guó)際先進(jìn),國(guó)內(nèi)領(lǐng)先。公司發(fā)明的拼版式集成射頻開(kāi)關(guān)的方法可極大縮短射頻開(kāi)關(guān)的供貨周期,提高備貨能力,助力公司構(gòu)建高性能低成本優(yōu)勢(shì)。截至 2018 年, 公司射頻開(kāi)關(guān)全球市占率 10%,居全球第五,國(guó)內(nèi)第一。隨國(guó)產(chǎn)品牌手機(jī)廠商逐步起量, 我們預(yù)測(cè) 2022 年公司在全球射頻開(kāi)關(guān)市場(chǎng)占有率已達(dá) 30%+,國(guó)內(nèi)安卓端市占率達(dá) 60%+。

——LNA:公司是業(yè)界率先基于 RF CMOS 工藝實(shí)現(xiàn)射頻低噪聲放大器產(chǎn)品化的廠商 之一,目前低噪聲放大器產(chǎn)品采用 SiGe、RF CMOS、RF SOI、GaAs 等材料及相應(yīng)工藝, 已實(shí)現(xiàn) LNA 產(chǎn)品工藝的全面覆蓋。

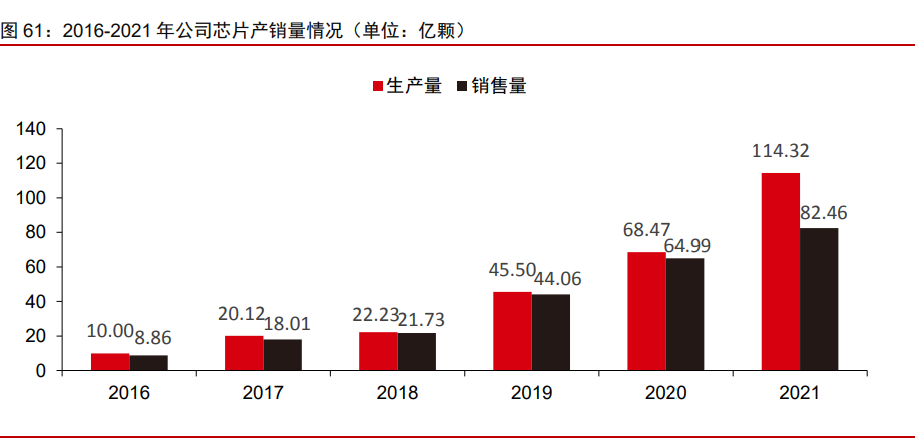

歷史回顧:受益 5G 滲透率持續(xù)提升和國(guó)際宏觀環(huán)境帶來(lái)的國(guó)產(chǎn)替代機(jī)遇,公司基本 完成對(duì)安卓終端廠商全導(dǎo)入,產(chǎn)品銷量高速增長(zhǎng)。自在三星端大規(guī)模出貨 LNA 產(chǎn)品后, 公司借助成熟的產(chǎn)品與技術(shù)以及已被驗(yàn)證的大客戶服務(wù)能力,開(kāi)始持續(xù)導(dǎo)入新客戶。2015 年,公司開(kāi)始向小米銷售射頻開(kāi)關(guān)產(chǎn)品。2018 年,公司開(kāi)始向 vivo 銷售射頻開(kāi)關(guān)產(chǎn)品, 在 OPPO 端也開(kāi)始導(dǎo)入新品。2019 年,公司成為國(guó)內(nèi) H 客戶及高通的射頻器件供應(yīng)商, 至此公司完成產(chǎn)品對(duì)安卓移動(dòng)終端廠商全導(dǎo)入,射頻前端芯片產(chǎn)品廣泛應(yīng)用于三星、小米、 vivo、OPPO、魅族、TCL 等終端廠商。隨客戶結(jié)構(gòu)持續(xù)多元化推進(jìn),三星對(duì)公司的營(yíng)收 貢獻(xiàn)逐步下降。據(jù)公司公告,2016-2018 年三星貢獻(xiàn)了公司整體收入的 76.23%、66.14% 和46.07%。截至2021年,公司前五大客戶營(yíng)收貢獻(xiàn)分別為19.1%/17%/15.5%/11.9%/9.4%, 營(yíng)收貢獻(xiàn)趨于均衡。在較為全面的客戶覆蓋結(jié)構(gòu)下,公司深度受益于通信制式升級(jí)帶來(lái)的 前端器件搭載量提升。2021 年,公司芯片銷量達(dá) 82.46 億顆,相較于 2016 年成長(zhǎng) 10 倍+, 2016-2021 年射頻芯片銷量 CAGR 達(dá) 56%。

未來(lái)看點(diǎn):我們認(rèn)為公司未來(lái)的核心看點(diǎn)為分立器件產(chǎn)品上的品類擴(kuò)張(由 LNASwitch 到濾波器 PA)以及模組產(chǎn)品上的持續(xù)拓展(由接收模組到發(fā)射模組):

(1)分立器件品類擴(kuò)張:近年來(lái),公司在深耕 LNA、Switch 等分立器件的基礎(chǔ)上, 積極向更高難度的濾波器、PA 等器件突破。如上文所述,公司在涉足射頻元器件之初著 眼于射頻開(kāi)關(guān)和 LNA 產(chǎn)品,近年來(lái)在技術(shù)上持續(xù)迭代(如縮小 DIE 面積、推出專門(mén)的發(fā) 射端及接收端 Switch 等),成為安卓端主要手機(jī)廠商射頻開(kāi)關(guān)主力供應(yīng)商,且通過(guò)大規(guī)模 出貨獲得在封測(cè)端的較高議價(jià)權(quán),享有 50%+的毛利率。然而,由于 LNA、Switch 等技術(shù)壁壘相對(duì)不高,同質(zhì)化競(jìng)爭(zhēng)較為嚴(yán)重,因此近幾年價(jià)格整體有下降趨勢(shì)。據(jù)卓勝微招股說(shuō) 明書(shū),價(jià)格方面,2016-2018 年,公司射頻開(kāi)關(guān)平均單價(jià)分別為 0.4619/0.3372/0.2641 元 /顆,三年 ASP 降幅 42.8%;射頻低噪聲放大器的平均單價(jià)分別為 0.3474/0.2678/0.1971 元/顆,三年 ASP 降幅 43.3%。與此同時(shí),公司憑借規(guī)模效應(yīng)逐步降低單位成本,但幅度 低于價(jià)格降幅:根據(jù)公司招股說(shuō)明書(shū),2016-2018 年,公司射頻開(kāi)關(guān)產(chǎn)品單位成本分別為 0.1861/0.1549/0.1286元/顆,三年成本降幅 30.9%;公司射頻 LNA 產(chǎn)品單位成本由 0.1246/ 0.1103/ 0.0949 元/顆,三年成本降幅 23.8%。在此背景下,公司積極拓展壁壘和價(jià)值量更 高的濾波器、PA 以及對(duì)應(yīng)模組產(chǎn)品。2019 年以來(lái),公司在年報(bào)中取消對(duì)各個(gè)細(xì)分產(chǎn)品的 價(jià)格及成本數(shù)據(jù),僅披露整體集成電路產(chǎn)品的銷量及營(yíng)收成本數(shù)據(jù)。平均來(lái)看,2019-2021 年公司集 成電路產(chǎn)品的單位成本 分別為 0.16/0.20/0.24 元 /顆, 平均價(jià)格分別 為 0.34/0.43/0.56 元/顆,隨模組化產(chǎn)品出貨增加,公司毛利率亦呈回升態(tài)勢(shì),2019-2021 年 公司毛利率分別為 52.17%/52.77%/57.69%。

——濾波器:公司 2019 年上市前即已完成 GPS、WiFi 和多個(gè) 4G 頻段接收通路 SAW 的產(chǎn)品開(kāi)發(fā)和驗(yàn)證,并開(kāi)始開(kāi)發(fā)適用于收發(fā)通路 SAW 的產(chǎn)品結(jié)構(gòu)和設(shè)計(jì)工藝(但未規(guī)模 化量產(chǎn)),上市后借助募投項(xiàng)目推進(jìn) SAW 濾波器及其模組化產(chǎn)品。SAW 濾波器方面,主 要應(yīng)用于接收端,主要應(yīng)用于 Sub 3GHz,據(jù)公司披露,截至 3Q22,公司 SAW 濾波器產(chǎn) 品的工藝研發(fā)平臺(tái)建設(shè)已全部完成,公司自產(chǎn)的 SAW 濾波器已具備量產(chǎn)能力;雙工器和 四工器已通過(guò)產(chǎn)品級(jí)驗(yàn)證,并開(kāi)始向客戶送樣推廣;高性能濾波器主要應(yīng)用于發(fā)射端,已 于 2022H1 進(jìn)入小批量生產(chǎn)階段,截至 3Q22 已具備量產(chǎn)能力。 同時(shí),截至 3Q22 公司分 立濾波器和集成自產(chǎn)濾波器的 DiFEM、L-DiFEM、GPS 模組等產(chǎn)品已積極向市場(chǎng)推廣, 并已有部分產(chǎn)品在品牌客戶端驗(yàn)證通過(guò),即將實(shí)現(xiàn)量產(chǎn)出貨。

——PA:公司 2019 年上市后借助募投資金開(kāi)始積極布局 PA 產(chǎn)品。公司 PA 產(chǎn)品采 用 GaAs 材料及相應(yīng)工藝實(shí)現(xiàn),以集成化為主要方向,主要應(yīng)用于 WiFi 模組和射頻前端 發(fā)射模組 L-PAMiF,其中 WiFi FEM 已實(shí)現(xiàn)量產(chǎn),L-PAMiF 可應(yīng)用于 5G NR 頻段,目前 已大規(guī)模量產(chǎn)。

(2)模組化產(chǎn)品持續(xù)拓展:2019 年以來(lái),公司基于在各類分立器件上的技術(shù)積累, 由接收端模組到發(fā)射端模組依次推進(jìn),2020 年開(kāi)始模組業(yè)務(wù)逐步貢獻(xiàn)業(yè)績(jī)。2019-2021 年,公司模組業(yè)務(wù)營(yíng)收分別為 0/2.78/12.0 億元,營(yíng)收占比分別為 0%/9.93%/25.91%。公 司模組業(yè)務(wù)毛利率整體下行,我們認(rèn)為主要系接收端模組尚處發(fā)展早期,良率較低拖累毛 利率所致,隨后續(xù)工藝逐步成熟疊加芯卓自產(chǎn)濾波器上量,毛利率或逐步修復(fù)。其中:

——接收端模組方面,已開(kāi)始量產(chǎn)出貨,后續(xù)看更多客戶導(dǎo)入。分別來(lái)看,LFEM: 公司 2019 年推出 LFEM(分集接收模組,集成射頻開(kāi)關(guān)、低噪聲放大器和 IPD 濾波器), 采用差異化 IPD 濾波器方案,具備高性價(jià)比優(yōu)勢(shì),用于 sub-6GHz 頻段的 5G LFEM 自 2020 年下半年開(kāi)始貢獻(xiàn)業(yè)績(jī),成為公司營(yíng)收和毛利增長(zhǎng)的重要推動(dòng)力,后續(xù)看安卓端份額持續(xù) 提升;DiFEM/L-DiFEM:公司相繼于 2019、2021 年推出適用于 sub-3GHz 頻段的 DiFEM (分集接收模組,集成射頻開(kāi)關(guān)和 SAW 濾波器)/L-DiFEM(分集接收模組,集成射頻低 噪聲放大器、射頻開(kāi)關(guān)和 SAW 濾波器),后續(xù)自建 SAW 濾波器產(chǎn)能釋放有望帶動(dòng)毛利率 逐步回升;LNA Bank:公司 2019 年推出 LNA Bank,在 sub-3GHz 與 sub-6GHz 頻段均有相適應(yīng)的產(chǎn)品。

——發(fā)射端模組方面,進(jìn)展相對(duì)較慢但已有突破,未來(lái)看高端濾波器項(xiàng)目持續(xù)推進(jìn)。 2021 年,公司順利推出應(yīng)用于 5G Sub-6GHz的主集模組 L-PAMiF(集成射頻功率放大器、 射頻開(kāi)關(guān)、IPD 濾波器、低噪聲放大器),其中 PA 采用 GaAs 工藝,濾波器采用 IPD 方案, 兼具信號(hào)接收和發(fā)射功能。目前該產(chǎn)品已于品牌客戶量產(chǎn)出貨,2022 年第一季度 L-PAMiF 累計(jì)銷售數(shù)量接近 600 萬(wàn)顆。未來(lái)隨公司高端濾波器持續(xù)推進(jìn),PAMiD、L-PAMiD 等產(chǎn)品 亦有望順利推出。2021 年公司模組業(yè)務(wù)營(yíng)收占比約 26%,我們樂(lè)觀看公司模組業(yè)務(wù)突破, 預(yù)計(jì) 2024 年模組業(yè)務(wù)營(yíng)收占比有望增長(zhǎng)至 40%+。

短期維度下,我們看好公司模組產(chǎn)品技術(shù)成熟度提升帶來(lái)盈利能力改善+導(dǎo)入更多客 戶實(shí)現(xiàn)出貨量增長(zhǎng);中長(zhǎng)期維度下,公司有望憑借在高端分立器件(特別是濾波器)上的 持續(xù)積累,突破卡脖子的 PAMiD 產(chǎn)品。

成長(zhǎng)邏輯 2:濾波器業(yè)務(wù)轉(zhuǎn)型 Fab-Lite,強(qiáng)化全產(chǎn)業(yè) 鏈能力

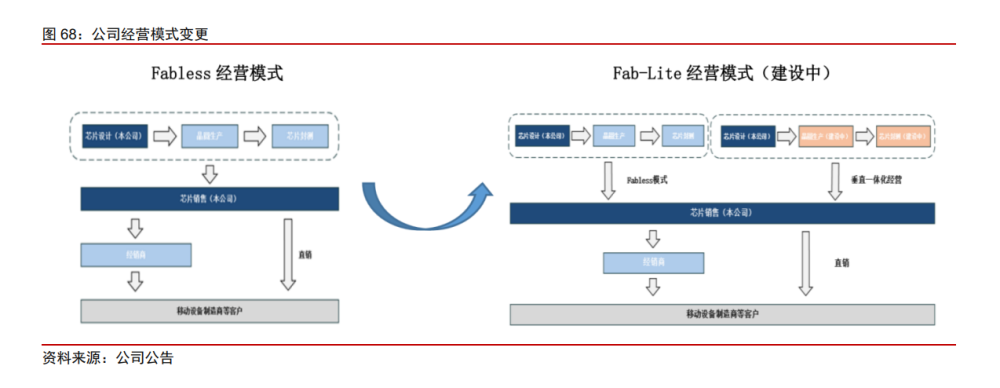

核心觀點(diǎn):射頻前端行業(yè)目前主要包括 IDM 和 Fabless 兩種商業(yè)模式,為實(shí)現(xiàn)更好的 產(chǎn)業(yè)鏈管控能力,2021 年 9 月,公司將原計(jì)劃與晶圓代工廠合作建立生產(chǎn)專線調(diào)整為在卓勝微自有廠房自建產(chǎn)線,對(duì)于部分特殊工藝的濾波器產(chǎn)品,公司后續(xù)將采用自有生產(chǎn)線 進(jìn)行生產(chǎn)。我們認(rèn)為,公司積極轉(zhuǎn)型 Fab-Lite 有助于公司擁有芯片設(shè)計(jì)、工藝制造和封裝 測(cè)試的全產(chǎn)業(yè)鏈管控能力,獲得設(shè)計(jì)研發(fā)與工藝技術(shù)研發(fā)高度適配并提高產(chǎn)品迭代速度, 大幅提升公司在射頻濾波器領(lǐng)域的整體技術(shù)能力和模組量產(chǎn)能力,提高與國(guó)際一線廠商的 競(jìng)爭(zhēng)力。

從行業(yè)層面看,射頻前端行業(yè)目前主要包括 IDM 和 Fabless 兩種商業(yè)模式。在 IDM (Integrated Device Manufacturing)模式下,垂直整合制造商獨(dú)自完成芯片設(shè)計(jì)、晶圓制 造、封測(cè)的所有環(huán)節(jié),主要傳統(tǒng)大廠 Broadcom、Skyworks、Qorvo、Murata 等均在不同板 塊擁有 IDM 能力;在 Fabless 模式下,芯片設(shè)計(jì)、晶圓制造、封測(cè)分別由專業(yè)化的公司分工 完成。由于 PA、開(kāi)關(guān)、LNA 等射頻器件主要使用化合物半導(dǎo)體、SOI 等工藝,擁有成熟 的代工資源和較為充足的產(chǎn)能,因此 Fabless+Foundry+OAST 模式能夠?qū)崿F(xiàn)相應(yīng)產(chǎn)品的 生產(chǎn)(但這也導(dǎo)致 Fabless 廠商毛利率普遍不高,因?yàn)楹艽笠徊糠置涣髌?a target="_blank">封裝測(cè)試 環(huán)節(jié)吸收)。濾波器的生產(chǎn)模式則與 PA、開(kāi)關(guān)、LNA 有所不同,具體來(lái)看:

——從技術(shù)工藝角度看,SAW/BAW 濾波器作為無(wú)源器件,與 PA、LNA 在生產(chǎn)工藝上 有較大差異,且由于產(chǎn)業(yè)鏈上下游所涉及的材料、曝光、光刻、工藝參數(shù)等細(xì)微變化都會(huì)極 大影響產(chǎn)品性能,因此研發(fā)、制造工藝、封測(cè)等各環(huán)節(jié)資源要素之間需要強(qiáng)耦合。目前 TC-SAW、IHP-SAW、BAW 等高端濾波器的工藝技術(shù)僅由少數(shù) IDM 國(guó)際龍頭廠商掌握, 中國(guó)大陸尚無(wú)高水準(zhǔn)的前道制造和后道封測(cè)廠來(lái)支撐 SAW/BAW 濾波器設(shè)計(jì)公司,代工模式 的制造工藝水平成熟度相對(duì)較低。此外,濾波器代工模式下,F(xiàn)abless 廠商除了完成芯片設(shè) 計(jì)之外,還需要將產(chǎn)品的工藝流程、規(guī)格標(biāo)準(zhǔn)、專用設(shè)備需求和參數(shù)設(shè)置等全方位導(dǎo)入到 代 工 廠 , 因 此 會(huì) 帶 來(lái) 技 術(shù) 外 溢 和 知 識(shí) 產(chǎn) 權(quán) 歸 屬 問(wèn) 題 , 這 也 成 為 濾 波 器 在 Fabless+Foundry+OAST 模式下的一大風(fēng)險(xiǎn)。

——從成本角度看,濾波器的成本主要集中于晶圓和封測(cè)環(huán)節(jié),在射頻前端行業(yè)激烈 競(jìng)爭(zhēng)的環(huán)境下,F(xiàn)abless+Foundry+OAST 模式使成本控制難度提升(尤其對(duì)于主打中低端 市場(chǎng)的國(guó)產(chǎn)廠商而言)。近年來(lái)卓勝微、好達(dá)電子、德清華瑩、麥捷科技、天津諾思等諸 多以 Fabless 模式起家的國(guó)內(nèi)濾波器廠商自建產(chǎn)線轉(zhuǎn)型 IDM 和 Fab-Lite(注:Fab-Lite 模 式是由 IDM 模式演變而來(lái)的模式,指標(biāo)準(zhǔn)化程度較高的生產(chǎn)環(huán)節(jié)通過(guò)委外方式進(jìn)行,而對(duì) 于部分關(guān)鍵產(chǎn)品的特殊工藝則由企業(yè)自主完成),打通器件設(shè)計(jì)、材料制備、晶圓及基板制 造、封裝和可靠性測(cè)試等各環(huán)節(jié)能力。

公司早期為典型 IC 設(shè)計(jì)廠商,與上游晶圓制造商及下游封測(cè)廠商合作關(guān)系良好。

——在生產(chǎn)流程方面,公司首先基于市場(chǎng)趨勢(shì)和客戶需求進(jìn)行產(chǎn)品設(shè)計(jì),隨后向 TowerJazz、臺(tái)積電、臺(tái)聯(lián)電等晶圓制造商采購(gòu)定制加工的晶圓,再委托蘇州日月新(日 月光與恩智浦合資成立的封測(cè)廠)、嘉盛、通富微電等封測(cè)廠對(duì)晶圓進(jìn)行封裝測(cè)試。根據(jù) 公司公告,2016-2018 年前三大晶圓供應(yīng)商采購(gòu)額占比分別為 98.35/91.11/91.35%,前三 大封測(cè)供應(yīng)商采購(gòu)額占比分別為 98.55/96.08/50.17%。其中,2015-2017 年及 2018 年 1-3 月,公司自第一位晶圓供應(yīng)商 TowerJazz 的采購(gòu)占比分別為 73.74%、71.06%、68.71%、 36.65%,公司自第一位封測(cè)供應(yīng)商蘇州日月新的采購(gòu)占比分別為 86.91%、89.61%、71.52% 和 49.79%。公司長(zhǎng)期深度合作代工、封測(cè)龍頭廠商,憑借龐大出貨體量成為主要供應(yīng)商 的核心大客戶,具備較好的議價(jià)能力且在產(chǎn)能供應(yīng)上能夠得到可靠支持。同時(shí),公司深度 參與關(guān)鍵工藝和技術(shù)的研發(fā),自購(gòu)關(guān)鍵設(shè)備,有助于快速產(chǎn)品迭代,提升產(chǎn)品良率。

——Fabless 模式運(yùn)營(yíng)下,公司成本包括原材料晶圓成本及封裝測(cè)試成本,近年來(lái)公 司晶圓制造成本占比呈逐年上升趨勢(shì)。2016 年公司射頻開(kāi)關(guān)以及射頻 LNA 的成本構(gòu)成中, 晶圓制造/封裝測(cè)試成本占比分別為 42.6%/57.4%。2021 年公司分立器件晶圓制造/封測(cè)成 本占比約 61.2%/38.8%,射頻模組晶圓制造/封測(cè)成本占比約 62.6%/37.4%。

近年來(lái),為彌補(bǔ)技術(shù)短板、完善模組化產(chǎn)品布局,公司在濾波器產(chǎn)品上轉(zhuǎn)型 Fab-Lite 模式,目前 SAW/高性能濾波器即將進(jìn)入規(guī)模化量產(chǎn)階段,雙工器和四工器已進(jìn)行晶圓流 片。如前文所述,濾波器作為無(wú)源器件,在生產(chǎn)工藝上與公司此前涉足的 LNA、PA 等有 源器件不同,且涉及到產(chǎn)業(yè)鏈多環(huán)節(jié)強(qiáng)耦合、專利歸屬和成本控制等問(wèn)題。此外,射頻前 端器件持續(xù)朝模組化發(fā)展,而國(guó)內(nèi)缺少成熟的高端濾波器制造及封測(cè)廠商,成為公司模組 產(chǎn)品布局短板。多重因素下公司積極轉(zhuǎn)型 Fab-Lite 模式,具體時(shí)間線來(lái)看:

——2020 年 7 月,為彌補(bǔ)射頻模組化過(guò)程中國(guó)產(chǎn)化率較低的濾波器短板,公司通過(guò) 向特定對(duì)象發(fā)行股票的方式募集 30 億元用于高端射頻濾波器芯片(SAW)及模組研發(fā)和 產(chǎn)業(yè)化項(xiàng)目、5G 通信基站射頻器件研發(fā)及產(chǎn)業(yè)化項(xiàng)目以及補(bǔ)充流動(dòng)資金。

——2021 年 9 月,公司將原計(jì)劃與晶圓代工廠合作建立生產(chǎn)專線調(diào)整為在卓勝微自 有廠房自建產(chǎn)線,對(duì)于部分特殊工藝的濾波器產(chǎn)品,公司后續(xù)將采用自有生產(chǎn)線進(jìn)行生產(chǎn)。

——截至 2022 年 6 月,公司自建產(chǎn)線的濾波器產(chǎn)品已包括 SAW 濾波器、高性能濾 波器、雙工器和四工器等。截至 3Q22,公司 SAW 濾波器產(chǎn)品的工藝研發(fā)平臺(tái)建設(shè)已全部 完成,公司自產(chǎn)的 SAW 濾波器和高性能濾波器已具備量產(chǎn)能力;雙工器和四工器已通過(guò)產(chǎn)品級(jí)驗(yàn)證,并開(kāi)始向客戶送樣推廣。公司預(yù)計(jì)至 2022 年末射頻濾波器晶圓產(chǎn)能可達(dá)到 1-1.3 萬(wàn)片/月,同步實(shí)現(xiàn)相匹配的晶圓級(jí)(WLP)封裝產(chǎn)能規(guī)模。截至 3Q22,公司分立 濾波器和集成自產(chǎn)濾波器的 DiFEM、L-DiFEM、GPS 模組(集成射頻濾波器和低噪聲放 大器)等產(chǎn)品積極向市場(chǎng)推廣,并已有部分產(chǎn)品在品牌客戶端驗(yàn)證通過(guò),即將實(shí)現(xiàn)量產(chǎn)出 貨。

我們認(rèn)為公司積極轉(zhuǎn)型 Fab-Lite 有助于擁有芯片設(shè)計(jì)、工藝制造和封裝測(cè)試的全產(chǎn) 業(yè)鏈管控能力,使得設(shè)計(jì)研發(fā)與工藝技術(shù)研發(fā)高度適配并提高產(chǎn)品迭代速度和成本優(yōu)勢(shì), 大幅提升公司在射頻濾波器領(lǐng)域的整體技術(shù)能力和模組量產(chǎn)能力,提升在國(guó)際一線廠商中 的競(jìng)爭(zhēng)力。

成長(zhǎng)邏輯 3:以智能手機(jī)為基,向基站、IoT 應(yīng)用領(lǐng) 域拓展

核心觀點(diǎn):目前公司正以在智能手機(jī)領(lǐng)域積累的能力為基礎(chǔ)向基站、IOT 等更多領(lǐng)域 拓展。(1)基站方面:截至 2021 年,公司采用 GaAs 工藝的射頻低噪聲放大器產(chǎn)品及 RF SOI 工藝的射頻開(kāi)關(guān)產(chǎn)品已在通信基站領(lǐng)域?qū)崿F(xiàn)客戶端小批量出貨。(2)IOT 端:2016 年公司推出低功耗藍(lán)牙控制芯片,目前主要應(yīng)用于智能家居、可穿戴設(shè)備、無(wú)線充電等領(lǐng) 域;2021 年公司推出藍(lán)牙前端模組產(chǎn)品(BT FEM),可應(yīng)用于藍(lán)牙耳機(jī)、VR/AR 設(shè)備等, 目前已處于客戶端量產(chǎn)導(dǎo)入階段;截至 2021 年年報(bào),公司滿足 WiFi 6 連接標(biāo)準(zhǔn)的 WiFi FEM 已經(jīng)量產(chǎn)出貨,后續(xù)公司有望受益于 WiFi 6 標(biāo)準(zhǔn)的持續(xù)滲透。我們期待后續(xù)基站端 射頻器件以及 IOT 端 WiFi FEM、藍(lán)牙 FEM、藍(lán)牙微控制器的持續(xù)放量。

基站端:5G 通信基站需要集成更多頻段、擴(kuò)展更大帶寬、增加輸出功率,帶動(dòng) PA 及濾波器搭載量數(shù)倍增長(zhǎng);公司 GaAs 工藝的射頻低噪聲放大器產(chǎn)品及 RF SOI 工藝的射 頻開(kāi)關(guān)產(chǎn)品已在通信基站領(lǐng)域?qū)崿F(xiàn)客戶端小批量出貨。從量上看,4G 時(shí)代,基站天線形 態(tài)以 4T4R(FDD)、8T8R(TDD)為主,5G 基站將以 64 通道(64T64R)的 MassiveMIMO 大規(guī)模陣列天線為主,單基站通道數(shù)量增長(zhǎng)數(shù)倍,未來(lái)隨通信制式迭代,基站通道數(shù)仍有望向 128T128R、256T256R 進(jìn)一步升級(jí)。據(jù)創(chuàng)道咨詢,以 64T64R 為例,基站側(cè)會(huì)有 64 個(gè)通道(64 發(fā) 64 收),每個(gè)通道需要多個(gè)天線振子,多個(gè)濾波器(根據(jù) TDD/FDD 雙工方 式不同,每個(gè)通道需要 1-2 個(gè)濾波器),1 個(gè) PA(且由于高頻特性原因,PA 工藝會(huì)由 LDMOS 工藝往 GaN 升級(jí))、1 個(gè) LNA、1 個(gè)環(huán)形器,因此通道數(shù)提升將大幅拉動(dòng)對(duì) PA、濾波器、 LNA 等產(chǎn)品的需求。從技術(shù)要求上看,移動(dòng)終端射頻器件要求低成本、小尺寸、低功耗特 性,基站則更看重高性能、高可靠性、高穩(wěn)定性。從基站建設(shè)上看,截至 2022 年 8 月末, 我國(guó) 5G 基站總數(shù)達(dá) 210.2 萬(wàn)個(gè),占移動(dòng)基站總數(shù)的 19.8%,占比較上年末提升 5.5 個(gè)百 分點(diǎn)。其中 1-8 月份新建 5G 基站 67.7 萬(wàn)個(gè)。根據(jù)《“十四五”信息通信行業(yè)發(fā)展規(guī)劃》,2025 年我國(guó)每萬(wàn)人擁有 5G 基站數(shù)量將提升至 26 個(gè),相較于 2020 年的 5 個(gè)實(shí)現(xiàn)數(shù)倍增長(zhǎng)。根 據(jù)這一規(guī)劃,我們預(yù)測(cè) 2025 年國(guó)內(nèi) 5G 基站數(shù)量將達(dá)到 360 萬(wàn)個(gè)以上。公司于 2020 年向 特定對(duì)象發(fā)行 A 股股票,其中募集資金 16.3 億元用于 5G 通信基站射頻器件研發(fā)及產(chǎn)業(yè)化 項(xiàng)目,項(xiàng)目建設(shè)期 5 年,分兩期進(jìn)行。截至 2021 年,公司在通信基站領(lǐng)域已實(shí)現(xiàn)階段性 的成果,采用 GaAs 工藝的射頻低噪聲放大器產(chǎn)品及 RF SOI 工藝的射頻開(kāi)關(guān)產(chǎn)品已在通 信基站領(lǐng)域?qū)崿F(xiàn)客戶端小批量出貨。

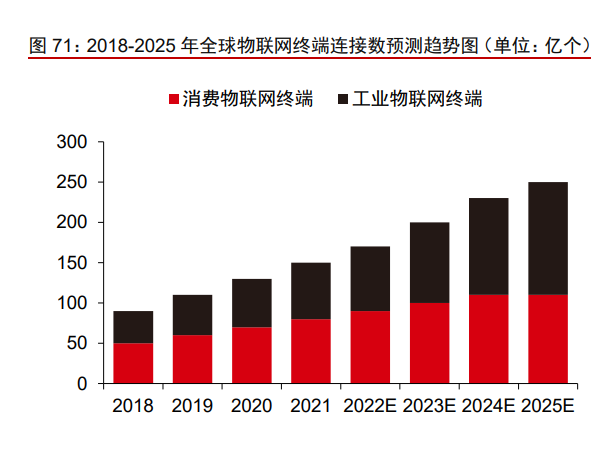

泛 IOT 端:IOT 設(shè)備需求放量,公司 WiFi FEM、低功耗藍(lán)牙微控制器芯片已量產(chǎn)出貨,藍(lán)牙 FEM 正處于量產(chǎn)導(dǎo)入階段,后續(xù)有望受益于行業(yè)成長(zhǎng)。根據(jù)中商產(chǎn)業(yè)研究院援 引 GSMA 的預(yù)測(cè),2025 年全球物聯(lián)網(wǎng)終端連接數(shù)量將達(dá) 250 億個(gè),其中消費(fèi)物聯(lián)網(wǎng)終端 連接數(shù)量達(dá)到 110 億(相較 2021 年的 80 億增長(zhǎng) 30 億個(gè),對(duì)應(yīng) 2021-2025 年復(fù)合增速達(dá) 8%)。公司積極布局泛 IOT 領(lǐng)域射頻及相關(guān)產(chǎn)品,有望受益于下游需求起量,分別來(lái)看:

——(1)WiFi FEM 方面:2020 年公司拓展 WiFi FEM 業(yè)務(wù),主要面向智能手機(jī)移 動(dòng)終端及網(wǎng)通組網(wǎng)設(shè)備。2020 年末,公司支持 WiFi 5 的 WiFi FEM 產(chǎn)品在客戶端實(shí)現(xiàn)量 產(chǎn)。根據(jù)公司年報(bào),截至 2021 年,公司推出的滿足 WiFi 6 連接標(biāo)準(zhǔn)的連接模組產(chǎn)品已實(shí) 現(xiàn)在客戶端量產(chǎn)出貨,主要應(yīng)用于移動(dòng)智能終端產(chǎn)品,同時(shí)公司正研究滿足 WiFi 6E 連接 標(biāo)準(zhǔn)的新產(chǎn)品。相較于前代 WiFi 標(biāo)準(zhǔn),WiFi 6 在數(shù)據(jù)吞吐量、低延遲功耗等方面改進(jìn)巨 大,可適用于廣泛的物聯(lián)網(wǎng)市場(chǎng),目前正快速滲透。Trend Force 預(yù)計(jì),2022 年 WiFi 6/6E 將占據(jù) WiFi 市場(chǎng) 58%的市場(chǎng)份額。后續(xù)公司有望受益于 WiFi 6 標(biāo)準(zhǔn)的持續(xù)滲透。

——(2)藍(lán)牙 FEM 及藍(lán)牙微控制器方面:2016 年公司推出第一款低功耗藍(lán)牙控制 芯片,將 BLE 射頻收發(fā)器、存儲(chǔ)器、CPU 和相關(guān)外設(shè)集成為一顆芯片,形成具有藍(lán)牙收 發(fā)射頻信號(hào)功能的微控制器,采用無(wú)線連接方式,使其能夠快速接入手機(jī)、平板、電視等 智能終端,實(shí)現(xiàn)數(shù)據(jù)共享和智能控制。目前,公司的低功耗藍(lán)牙微控制器產(chǎn)品主要應(yīng)用于 智能家居、可穿戴設(shè)備、無(wú)線充電等領(lǐng)域。2021 年公司推出藍(lán)牙前端模組產(chǎn)品(BT FEM), 可應(yīng)用于藍(lán)牙耳機(jī)、VR/AR 設(shè)備等,目前已處于客戶端量產(chǎn)導(dǎo)入階段。

審核編輯 :李倩

-

射頻

+關(guān)注

關(guān)注

104文章

5618瀏覽量

168137 -

濾波器

+關(guān)注

關(guān)注

161文章

7859瀏覽量

178787 -

分立器件

+關(guān)注

關(guān)注

5文章

214瀏覽量

21329

原文標(biāo)題:卓勝微研究報(bào)告:國(guó)內(nèi)射頻前端龍頭,看明年新品放量+需求回暖

文章出處:【微信號(hào):中科聚智,微信公眾號(hào):中科聚智】歡迎添加關(guān)注!文章轉(zhuǎn)載請(qǐng)注明出處。

發(fā)布評(píng)論請(qǐng)先 登錄

相關(guān)推薦

廣電計(jì)量新年首篇深度研究報(bào)告出爐

蘋(píng)果回應(yīng)“蘋(píng)果稅”爭(zhēng)議,發(fā)布新研究報(bào)告

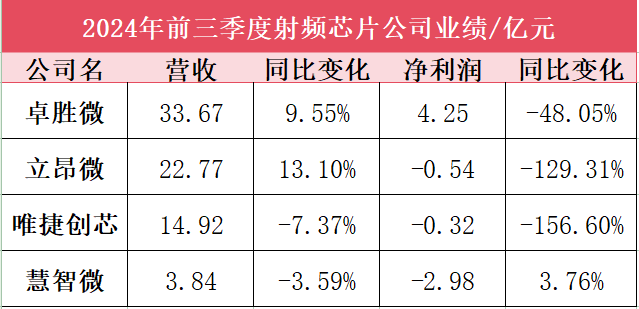

射頻芯片企業(yè)前三季度業(yè)績(jī)PK:業(yè)績(jī)普降承壓前行,集成化、5G成為迭代關(guān)鍵

國(guó)內(nèi)首個(gè)具身智能工業(yè)機(jī)器人領(lǐng)域報(bào)告重磅開(kāi)啟!

深視智能參編《2024智能檢測(cè)裝備產(chǎn)業(yè)發(fā)展研究報(bào)告:機(jī)器視覺(jué)篇》

吃個(gè)瓜而已,AI居然寫(xiě)了份研究報(bào)告??

云知聲入選億歐智庫(kù)《2024北京國(guó)際車展展后洞察研究報(bào)告》

中國(guó)面向人工智能的數(shù)據(jù)治理 行業(yè)研究報(bào)告

《長(zhǎng)三角制造業(yè)數(shù)字化建設(shè)需求側(cè)市場(chǎng)研究報(bào)告》發(fā)布

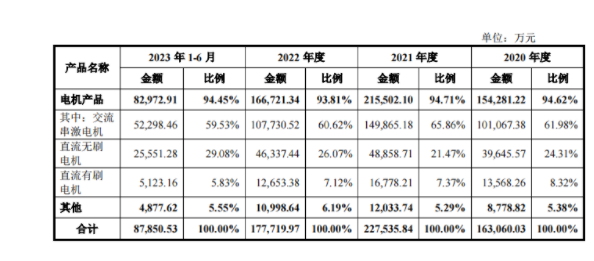

清潔電器領(lǐng)域微特電機(jī)龍頭星德勝上市!

微特電機(jī)細(xì)分行業(yè)龍頭星德勝登陸滬市主板

微特電機(jī)制造商星德勝掛牌上市

藍(lán)牙技術(shù)聯(lián)盟發(fā)布最新環(huán)境物聯(lián)網(wǎng)市場(chǎng)研究報(bào)告

卓勝微研究報(bào)告:國(guó)內(nèi)射頻前端龍頭,看明年新品放量+需求回暖

卓勝微研究報(bào)告:國(guó)內(nèi)射頻前端龍頭,看明年新品放量+需求回暖

評(píng)論