今日(5月10日),中國傳感器產業史上又一標志性事件誕生——中國大陸目前規模最大、技術最先進的 MEMS 晶圓代工廠——中芯集成成功上市!

本次上市,中芯集成募集資金達百億,是中國MEMS制造產業慕資規模最大的項目,也是中國傳感器產業募資規模最大的IPO!中芯集成的IPO將成為中國傳感器產業標志性事件之一。

傳感器產業上下游,已經進入投融資爆發期。

本文引用數據主要來自中芯集成招股書,如需該資料,可在傳感器專家網微信公眾號對話框回復關鍵詞【中芯集成招股書】獲取。

募資達百億元僅次于中芯國際!中國傳感器&MEMS制造產業慕資規模最大的項目!未來月產能達17萬片晶圓!

今日(5月10日),中國大陸目前規模最大的MEMS晶圓代工廠——中芯集成,成功在上海證券交易所科創板上市,中芯集成同時是國內功率器件主要廠商之一。 中芯集成本次發行股票數量達16.92億股,IPO發行價為5.86元/股,開盤大漲超10%,開盤價報6.3元/股,首日最高漲超22%,最高6.96元/股,最高市值突破470億元。截止5月10日15點股市收盤,中芯集成收6.30元/股,漲幅10.72%,總市值426.38億元。

▲來源:百度股市通

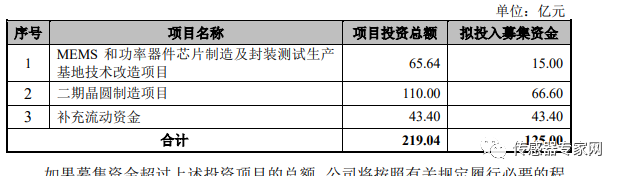

根據中芯集成發行招股書披露,本次IPO擬向社會公開發行不超過 169,200.00 萬股股份(16.92億股),募集金額達125億元,而項目總投資金額更是高達219.04億元,這也是科創板創設以來罕見的百億募資項目。

從最終募資結果來看,中芯集成本次發行募集資金總額為962,748.00萬元(行使超額配售選擇權之前)、1,107,160.20萬元(全額行使超額配售選擇權),與募資計劃相當。

本次募集資金將投入項目“MEMS和功率器件芯片制造及封裝測試生存基地技術改造項目”,募集資金15億元,將生產能力由月產 4.25 萬片晶圓擴充至月產 10 萬片晶圓;“二期晶圓制造項目”,募集資金66.6億元,建設月產 7 萬片的硅基 8 英寸晶圓加工生產線;以及“補充流動資金”,募集資金43.4億元。

從募集資金規劃中看到,擴建改造+二期項目,未來中芯集成晶圓產量滿產能達到17萬片/月的規模。

▲中芯集成募集資金用途(來源:中芯集成招股書)

需要指出的是,據最新招股書顯示,MEMS生產基地技術改造項目已“由公司以自籌資金先行投入并已建設完成。”,二期晶圓制造項目“由公司以自籌資金先行投入并已開工建設,并于 2022 年 10 月量產,計劃于 2023 年達產。”。也即是中芯集成已先于IPO,提前自籌資金布局相關產能建設計劃。

值得關注的是,本次中芯集成實際募資達百億元,成為科創板創設以來非常罕見的百億元級別慕資項目。

在整個科創板半導體股票中,這個募資金額更是僅次于中芯國際,是中國半導體史上少數募資超百億的IPO。

▲來源:集微網

中芯集成在中國傳感領域的超然地位:MEMS晶圓年均銷量超72000+片,中國大陸本土規模最大MEMS產線

根據 Chip Insights 發布的《2021 年全球專屬晶圓代工排行榜》,中芯集成的營業收入排名全球第十五,中國大陸第五。

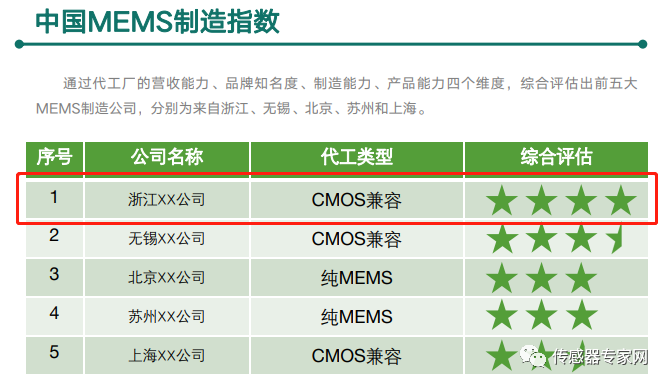

具體到MEMS晶圓代工制造業務,根據賽迪顧問發布的《2020 年中國 MEMS 制造白皮書》,中芯集成在營收能力、品牌知名度、制造能力、產品能力四個維度的綜合能力在中國大陸 MEMS 代工廠中排名第一。(如下圖,浙江XX公司即為中芯集成)

▲中國MEMS制造指數,來源:賽迪顧問《2020年中國MEMS制造白皮書》

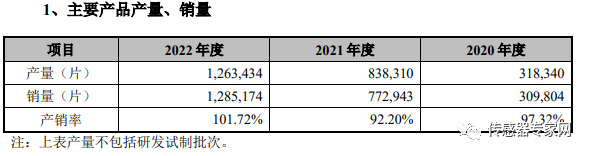

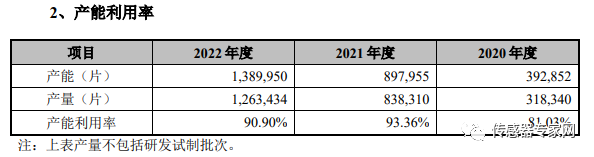

截止2022年度,中芯集成晶圓代工月均產能達到10萬片,2020、2021及2022年,主營業務晶圓產量分別為318340片、838310片及1263434片,產銷量均達到90%以上。

▲MEMS&功率半導體器件晶圓產量數據(來源:中芯集成招股書)

細分到MEMS晶圓代工方面,中芯集成MEMS晶圓代工2020、2021及2022年度銷量分別為62617片、85019片、70407片,三年年均MEMS晶圓銷量為72,681片。

▲MEMS細分晶圓產量數據(來源:中芯集成招股書)

對比中國另一家純MEMS晶圓代工企業賽微電子,賽微電子是中國&全球MEMS代工營收最高的企業,但其主要營收來自于旗下全資子公司Silex Microsystems AB,產線位于瑞典。

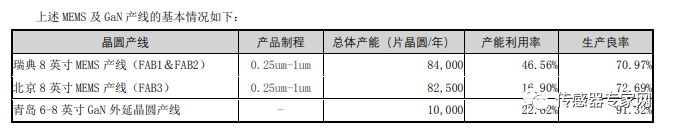

賽微電子中國境內的北京8英寸MEMS產線(FAB3)規劃年產能30,000片,目前總體年產能82500片晶圓,但目前產能利用率僅16.9%,仍處于產能爬坡階段。

▲賽微電子MEMS產能數據(來自賽微電子2022年報)

因此,在中國大陸本土,中芯集成是規模最大、營收最高的MEMS晶圓代工廠。

中芯集成年均復合增長率達149%,晶圓產能增長迅速,2022年超139萬片!

中芯集成是國內領先的特色工藝晶圓代工企業,主要從事 MEMS 和功率器件等領域的晶圓代工及模組封測業務。

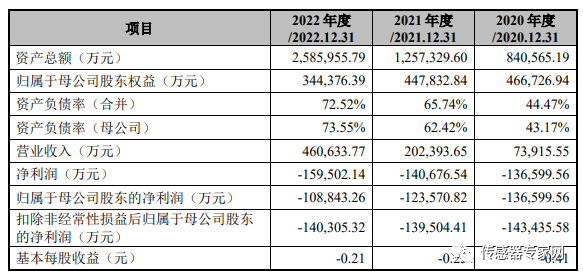

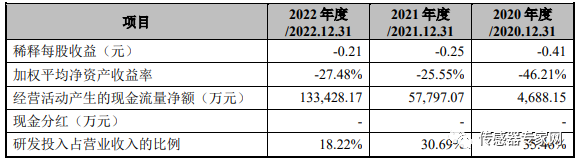

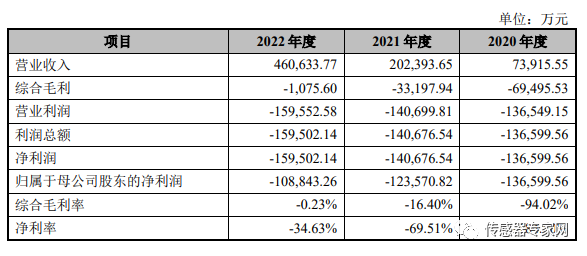

根據中芯集成招股書披露,2020、2021及2022年,其營業收入分別為73,915.55萬 元 、202,393.65萬元及460,633.77萬元,最近三年營業收入年均復合增長率達到 149.64%,晶圓年產能分別為 39.29 萬片、89.80 萬片及 139.00 萬片,呈現快速增長趨勢。

▲中芯集成主要財務指標(來源:中芯集成招股書)

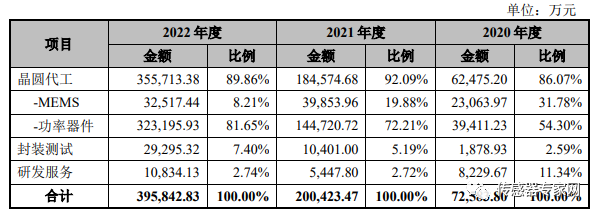

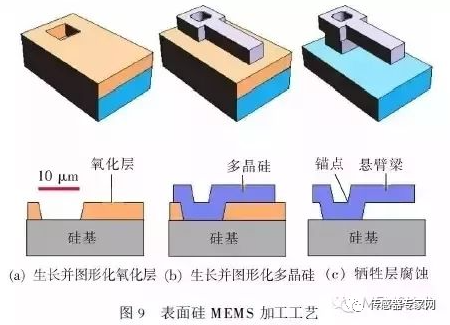

從業務收入結構來看,中芯集成營業收入近90%來自晶圓代工業務。其中,晶圓代工主要分為MEMS和功率器件兩部分。

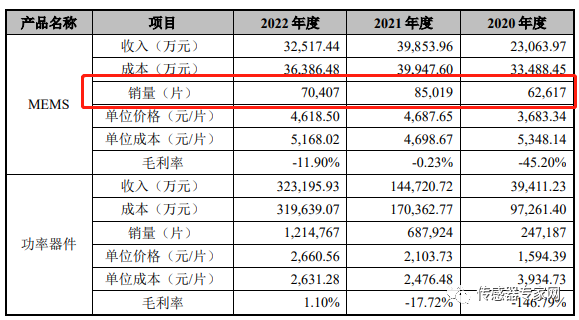

MEMS晶圓代工業務2020、2021及2022年營收分別為23063.97萬元、39853.96萬元、32,517.44萬元,3年內MEMS晶圓代工業務平均占總晶圓代工業務的比例為20%。

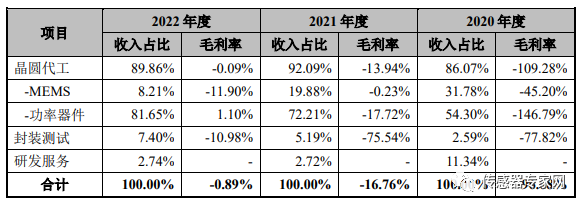

▲中芯集成業務構成(來源:中芯集成招股書)

成長迅速,虧損縮小,產能利用率超90%,這條“燒錢”的晶圓產線預計2026年盈利

從中芯集成的財務報表中,我們可以看到是晶圓制造是一個成長非常迅速,但卻又非常“燒錢”的產業。

由于成立時間較短、生產尚未形成規模效應,加之前期制造設備所需要的長周期巨額攤銷,中芯集成的業績仍在不斷虧損中——2020年至2022年,中芯集成的營業收入分別為7.39億元、20.24億元和46.06億元,同期歸母凈利潤分別為-13.66億元、-12.36億元和-10.88億元。

然而因為晶圓代工產業的快速成長,規模化效應逐步顯現,中芯集成在2020-2022年的主營業務毛利率分別為-96.08%、-16.76%及-0.89%,呈快速減少趨勢。

▲中芯集成毛利率等財務數據(來源:中芯集成招股書)

其中,MEMS晶圓代工方面,2020-2021年度毛利率為-45.20%、-0.23%,大幅上升,主要系單位成本快速下降,以及 2021 年單位價格上升較多所致。

但2022年,MEMS毛利率回落,主要受消費電子行業市場景氣度影響,公司部分 MEMS 產品銷售價格下降,同時產銷量減少使得單位成本上升。

▲MEMS晶圓代工細分財務數據(來源:中芯集成招股書)

而中芯集成另一主要晶圓代工業務,功率器件毛利率呈現快速改善趨勢,2022年毛利率更是提高到-0.03%,離盈利一步之遙。主要是2020 年下半年以來,受電動車市場等影響,IGBT等功率器件市場景氣度較高,公司根據市場行情調高價格,2021 年以來,公司功率器件單位價格呈現上升趨勢。

中芯集成現有產線產能利用率已達90%以上,2020-2022年,產能利用率分別為81.03%、93.36%及90.9%,可以看到中芯集成的晶圓代工產能一直處于快速爬坡狀態,且目前產能接近飽和。

▲MEMS&功率半導體器件晶圓產能數據(來源:中芯集成招股書)

隨著中芯集成現有晶圓產線產能爬坡結束,其芯片代工規模化效應顯現,現有產線將逐步產生盈利。

根據中芯集成的測算,預計公司一期晶圓制造項目(含封裝測試產線)整體在2023 年 10 月首次實現盈虧平衡,預計公司二期晶圓制造項目于 2025 年 10 月首次實現盈虧平衡,在公司不進行其他資本性投入增加生產線的前提下,則預計公司 2026 年可實現盈利。

被證監會問詢!中芯集成幕后:中芯國際全力扶持,存在專利授權、同業競爭憂慮

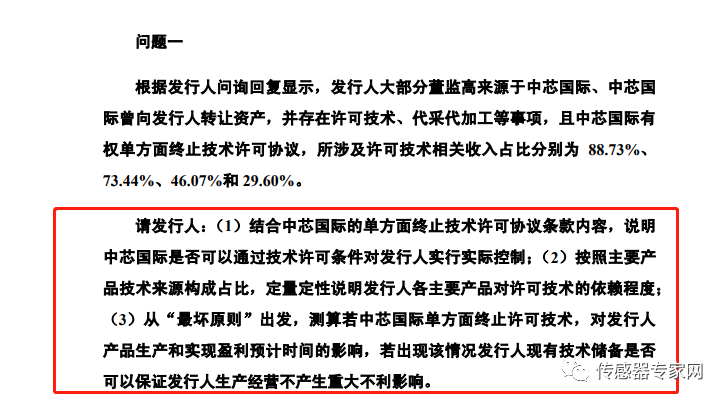

在中芯集成提交注冊環節,中國證券監督管理委員會特別問詢了中芯集成于中芯國際之間的專利授權、同業競爭等關系,這與中芯集成的成立幕后有關。

▲上海證券交易所

2018年3月,由中芯國際(中芯控股)、紹興市政府(越城基金)、盛洋集團共同出資設立中芯集成電路制造(紹興)有限公司。

同年5月,總投資58.8億元的中芯集成電路制造(紹興)項目開工奠基,該項目用地207.6畝,新建14.65萬平米的廠房,建設一條集成電路8寸芯片制造生產線和一條模組封裝生產線。

截止2021年12月,中芯集成一期8英寸晶圓月產能已達10萬片,達成規劃目標。

中芯集成的建設,受到中芯國際的全力支持和孵化。

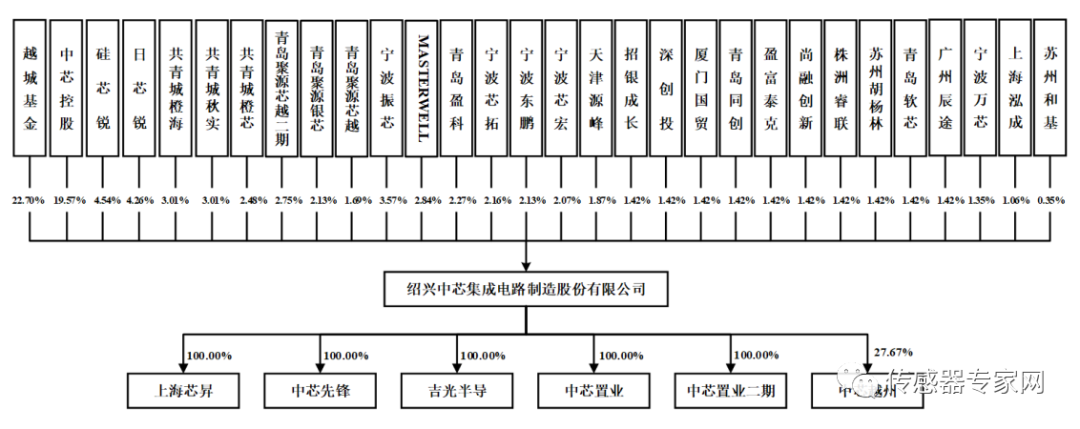

根據中芯集成招股書披露,截止申報前,越城基金控股22.70%,中芯國際的中芯控股持股19.57%,為最大的兩家股東。

中芯集成吸引了眾多私募股權投資機構的入伙,在中芯集成的30名股東中,有25名股東屬于私募股權投資機構,合計持股比例高達68.44%,而這些機構的背后更是蟄伏著數家上市公司、知名的產業基金等。

▲中芯集成股權結構(來源:中芯國際招股書)

中芯集成成立至今才4年多時間,卻獲得了這么快速的發展,與第二大股東中芯國際的全力支持密不可分。

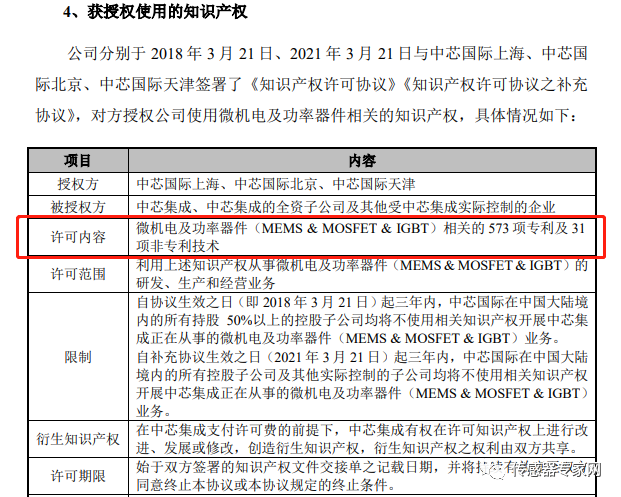

中芯集成在微機電以及功率器件領域(MEMS&MOSFET&IGBT)所擁有的573項專利和31項非專利技術,均來自中芯國際的授權。

▲中芯集成專利授權情況(來源:中芯國際招股書)

并且,該協議非常“優厚”,據授權協議安排,自2018年3月中芯集成設立起,中芯國際在中國大陸內持股比例超過50%的控股子公司,均不再開展與其授權中芯集成專利所涉足的業務。

也即是說,中芯國際在中國大陸境內的相關MEMS和功率器件的制造業務,全部拱手讓給中芯集成去做,在中國大陸境內不構成競爭關系。

同時,該授權協議周期為“三年一簽”,期間除非出現中芯集成破產等特殊事件才會終止。

可見,中芯集成得到了中芯國際不遺余力的扶持。

中芯集成回應與中芯國際同業競爭、專利授權問題

正因為中芯集成和中芯國際間有這么密切的關系,許多MEMS、IGBT功率器件專利都直接來自中芯國際,而中芯集成與中芯國際的限制競爭條款于 2024 年 3 月20 日到期后不再續期,因此同業競爭和專利授權等問題成為上交所上市委問詢的關鍵問題之一。

在中芯集成之前回復上交所第二輪問詢函中,回應了相關問題。

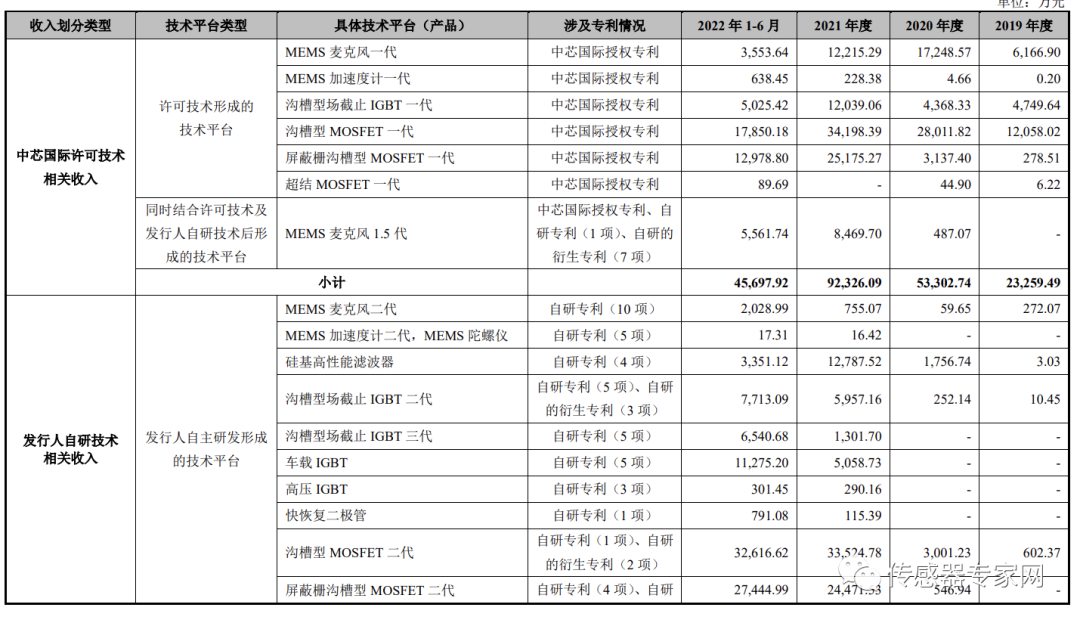

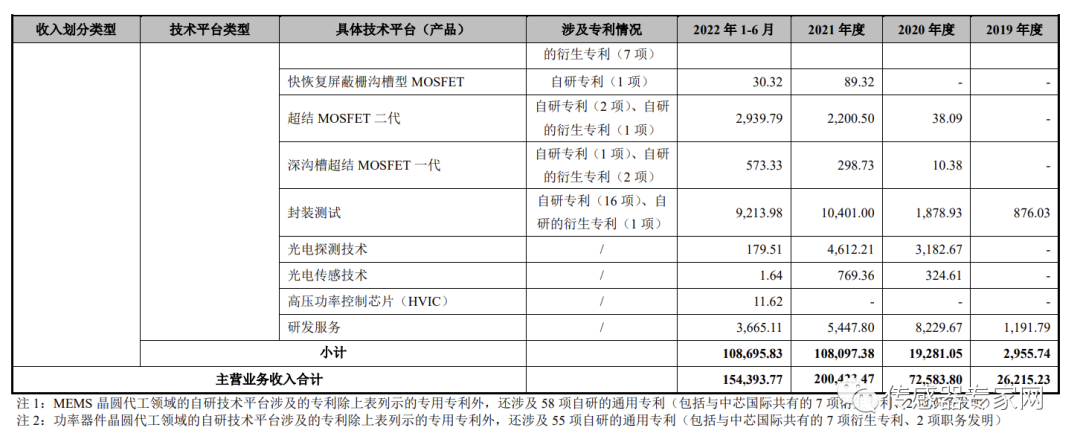

中芯國際專利授權方面

根據中芯集成問詢函披露,其許可技術平臺,如 MEMS 麥克風一代、溝槽型場截止 IGBT 一代、屏蔽柵溝槽型 MOSFET 一代等,主要面向消費電子和工業電子領域,代工產品更多應用于較為基礎的產品類型,市場競爭較為激烈。

中芯集成的自研技術平臺,是基于市場發展趨勢及客戶需求升級而搭建的,包括第二代、第三代技術平臺,以及車載 IGBT、高壓 IGBT、深溝槽超結 MOSFET等中高端技術平臺,未來中高端產品需求旺盛。

截至2022年6月30日,中芯集成發行人主營業務在手訂單金額合計111,742.20萬元,其中許可技術、自研技術在手訂單分別為 23,398.99 萬元、88,343.21 萬元,占在手訂單比例分別為 20.94%、79.06%,未來許可技術的收入占比將進一步下降。

▲中芯集成自研與來自中芯國際專利授權情況對比(來源:中芯集成回復上交所問詢函)

與中芯國際同業競爭方面

中芯集成初期MEMS和IGBT等專利來自于中芯國際,同時,為了扶持中芯集成,早期中芯國際與中芯集成簽有限制競爭條款,但到期后將不續簽,因此存在與中芯國際的同業競爭關系。

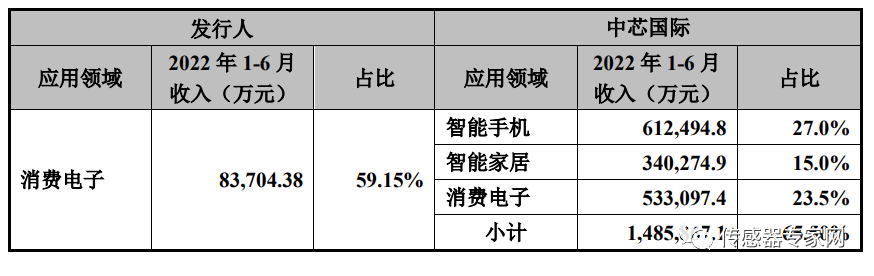

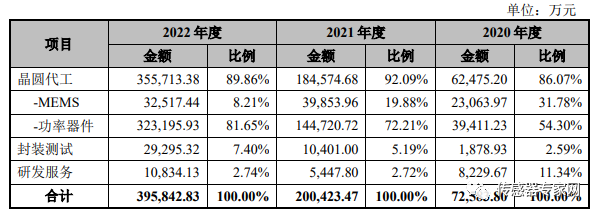

中芯集成在回復函中披露,發行人與中芯國際在消費電子領域(含智能手機、智能家居)存在重疊,重疊應用領域收入占發行人全部晶圓代工收入比例為 59.15%,占中芯國際全部晶圓代工收入比例為 65.50%。

但是,發行人與中芯國際在重疊應用領域制造的產品存在顯著差異。以智能

手機領域為例,發行人制造的產品包括 MEMS 麥克風芯片、射頻濾波器、用于鋰電池保護的 MOSFET 器件等,而中芯國際制造的產品包括處理器芯片、存儲芯片、圖像傳感器芯片等。發行人與中芯國際制造的產品屬于智能手機中的不同功能芯片。

因此,發行人與中芯國際的下游應用領域雖然存在部分重疊,但是發行人與

中芯國際制造的產品屬于不同類型的部件,存在顯著差異,不具有替代性、競爭性,發行人與中芯國際不存在利益沖突。

此外,二者的客戶重疊度較低,可見下表數據統計信息。

▲中芯集成與中芯國際同業競爭情況(來源:中芯集成回復上交所問詢函)

假設中芯國際自 2024 年 3 月限制競爭期限到期后立即開始 MEMS 和功率器件業務線的建設,并按照公司自身的業務建設周期計算,則預計中芯國際大約在 2026 年末左右可以達到 5 萬片/月的規模量產狀態。按照公司相似產品單價測算,預計其在該產能下的月收入約為 1.5 億元,對應年收入約為 18 億元。相對應地,在不進行其他資本性投入增加生產線的前提下,公司預計自身 2026年度主營業務收入將達到約 80~90 億元。屆時,公司與中芯國際在 MEMS 和功率器件領域存在正當競爭的可能。

中芯集成MEMS產線情況:涵蓋四大類傳感器

中芯集成擁有國內規模最大、技術最先進的 MEMS 晶圓代工廠,牽頭承擔了國家科技部十四五規劃重點專項“MEMS 傳感器批量制造平臺”項目。

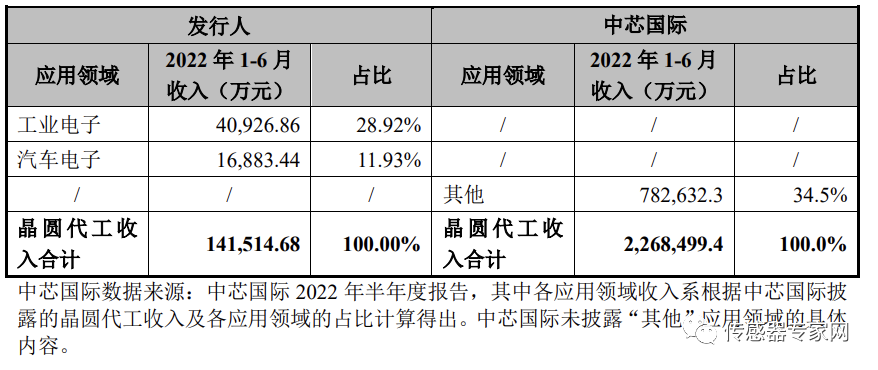

其具備體硅和表面硅工藝能力,針對主流應用開發了標準化成套制造工藝,重點研究攻 克了高精度膜層沉積/生長、高強度鍵合技術、高兼容度的敏感元件低溫工藝、 無損集成器件的 MEMS 犧牲層釋放技術等一系列共性關鍵技術。

目前,中芯集成的 MEMS 產品已廣泛進入了通訊類和消費類應用,多項先進車載傳感器進入了新能源汽車供應鏈。公司的 MEMS 工藝平臺布局完整,覆蓋了主流商業化產品應用和車載應用,現主要涵蓋四大類,包括 MEMS 麥克風傳感器、慣性傳感器、射頻器件、壓力傳感器。

①MEMS麥克風傳感器

MEMS 麥克風傳感器是基于 MEMS 技術制造的麥克風,它采用表貼工藝進 行制造,具有更好的噪聲消除性能。公司已經實現硅基麥克風傳感器的大規模量 產,技術水平進入國際第一梯隊,客戶群體覆蓋全球頭部消費類手機品牌,產品應用范圍從手機市場延伸到智能語音家電市場。

②慣性傳感器

慣性傳感器是對物理運動做出反應的器件,如線性位移或角度旋轉,并將這種反應轉換成電信號,通過電子電路進行放大和處理。目前公司已經實現 MEMS 加速度計傳感器的量產。公司也同步開發高精度 MEMS 慣性產品的工藝平臺, 產品應用于無人機和車載電子領域。

③射頻器件

射頻器件主要用于手機和通信基站,它能夠將射頻信號和數字信號進行轉化, 來實現通信功能。公司率先在 4G、5G 多個頻段的高頻濾波器芯片制造工藝方面和集成系統模組取得突破,實現了高良率、高可靠性的大規模量產,制造的產品性能國內領先,進入了主流移動通訊市場。

④壓力傳感器

壓力傳感器通常由壓力敏感元件和信號處理單元組成。按不同的測試壓力類 型,壓力傳感器可分為絕壓式和差壓式兩種。目前公司生產和研發的壓力傳感器 涵蓋上述兩種類型,產品應用于汽車電子、消費電子、工業控制以及醫療等領域。

功率器件等其他晶圓代工情況:中國車規級功率芯片主要供應商

毫無疑問,從全球范圍內看,MEMS具有更廣闊的市場前景和發展空間。根據著名半導體產業咨詢公司Yole的統計:

2020 年全球 MEMS 行業市場規模為 120 億美元,預計2026年市場規模將達到 183 億美元,2020-2026 年均復合增長率為 7.3%;2020 年全球IGBT 市場規模為 54 億美元,預計 2026 年市場規模將達到 84 億美元,2020-2026年均復合增長率為 7.6%;2020 年全球 MOSFET 市場規模為 76 億美元,預計 2026年市場規模將達到 95 億美元,2020-2026 年均復合增長率為 3.8%,MEMS、IGBT、MOSFET 市場規模均呈穩步增長趨勢。

顯然,MEMS行業市場規模和增速都非常高,2020年為120億美元,IGBT為54億美元,MOSFET為76億美元。無論是當前市場規模,還是5年成長規模,MEMS都是最大的市場。

但是受限于國內目前MEMS傳感器產業的羸弱,下游市場需求少,因此反映到中芯集成的營業收入中,MEMS近三年內營收平均只占總晶圓代工業務的25%,其余75%為IGBT、MOSFET等功率器件。

目前,中芯集成除了是國內規模最大的MEMS晶圓代工廠外,也是中國少數能夠提供車規級IGBT芯片的晶圓代工企業之一。同時,中芯集成正在進行碳化硅、氮化鎵等寬禁帶半導體的工藝研發。

在功率器件方面,2020、2021及2022年,中芯集成的晶圓代工收入分別為3.94億元、14.47億元及32.32億元,占比分別為54.30%、72.21%及81.65%。可以說是中芯集成主要營收來源。

▲中芯集成功率器件業務營收數據(來源:中芯國際招股書)

從目前本土企業的產業鏈布局來看,對比企業時代電氣和比亞迪半導體均已實現IDM的一體化模式,對IGBT芯片設計到最下游的電控系統均有所布局。

中芯集成則與華虹半導體的模式比較類似,僅從事純粹的IGBT代工。不過和華虹半導體比起來,中芯集成在IGBT的制程尺寸工藝上仍然有一定差距。

目前華虹半導體已與斯達半導體聯手實現12英寸車規級IGBT量產,并且相關產能還在持續擴張。

而中芯集成當前代工制程仍以8英寸為主,出于企業戰略考慮,此次IPO慕資建設的二期產線,也將會是8英寸晶圓產線。

結語

中芯集成本次IPO過會,意味著中國傳感&半導體產業又一標志性融資事件誕生,對整個產業具有提振意義。

中芯集成本質上是中芯國際的MEMS和功率器件項目,成立4年多來,得益于中芯國際的扶持和中國芯片產業需求前所未有的旺盛,中芯集成成長迅速。同時,未來也存在專利授權、同業競爭等問題需要面對。

如今,中芯集成已經成為中國大陸本土MEMS晶圓生產規模最大的企業。

然而,雖然從全球范圍上看MEMS器件前景最為廣闊,但受累于國內MEMS產業的羸弱,下游企業需求相對較少,已經消費電子業務的疲軟,因此中芯集成目前MEMS晶圓代工業務僅占20%左右。

但無疑,伴隨國內 MEMS 及功率器件行業進口替代的發展趨勢,未來國內 MEMS 和功率器件行業規模將繼續保持增長,而MEMS器件在中芯集成的晶圓代工比例也將進一步提高。

傳感器產業上下游,已經進入投融資爆發期。

本文引用數據主要來自中芯集成招股書,如需該資料,可在傳感器專家網微信公眾號對話框回復關鍵詞【中芯集成招股書】獲取。

您對本文有什么看法?歡迎在傳感器專家網公眾號本內容底下留言討論,或在中國最大的傳感社區:傳感交流圈中進行交流。

您對本文有什么看法?歡迎留言分享!

順手轉發&點擊在看,將中國傳感產業動態傳遞給更多人了解!

審核編輯黃宇

-

傳感器

+關注

關注

2551文章

51147瀏覽量

754000 -

mems

+關注

關注

129文章

3937瀏覽量

190697

發布評論請先 登錄

相關推薦

Uber大漲特斯拉大跌 特斯拉市值一夜蒸發超4700億

3C配件廠商綠聯創業板上市!市值超180億,三年凈賺10億

蘋果總市值反超英偉達

暴漲:英偉達市值一夜漲1.6萬億元 特斯拉市值一夜暴漲2700億

瑞迪智驅創業板成功上市!開盤漲超171%,募資3.57億擴能電磁制動器

美國純MEMS代工廠RVM宣布新建12英寸MEMS晶圓代工產線

2024年最新全球EMS代工廠50強(TOP 50)

汽車鋁合金車輪“小巨人”創業板上市,宏鑫科技開盤漲超275%

燦芯半導體科創板上市!開盤漲超176%,成功募資5.96億元

中國大陸最大規模MEMS代工廠,2023年營收53.24億元,同比增長15.59%!

電機制造商星德勝滬主板成功上市!開盤漲超82%,總市值逾69億元

特斯拉股價跌超5% 特斯拉市值一夜蒸發3300億

虧損超22億元?國內規模最大的MEMS傳感器芯片代工企業今日發布業績預告!營收或超53億元!

阿里巴巴漲超3% 財報或超預期

艾羅能源敲響開年第一鐘!開盤漲超76%,總市值逾154億

漲超10%!國內最大MEMS代工廠成功上市!市值超400億!

漲超10%!國內最大MEMS代工廠成功上市!市值超400億!

評論