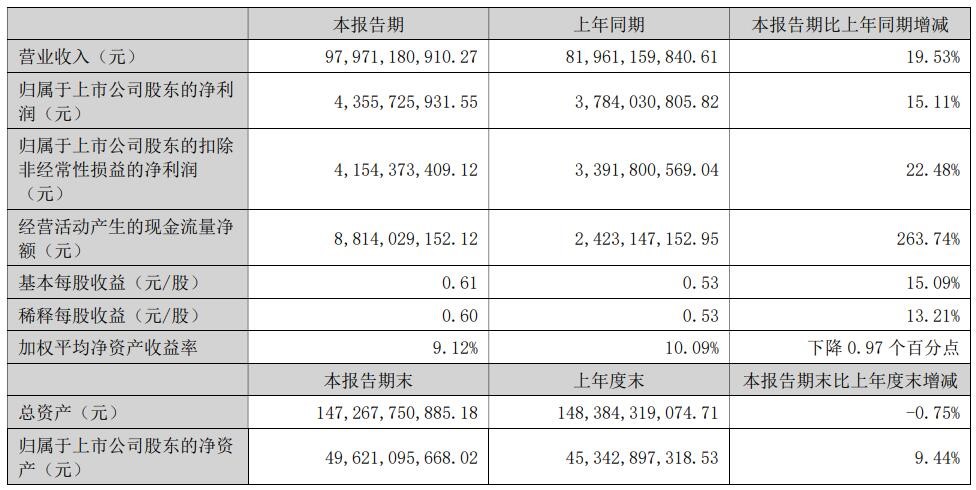

(電子發燒友網報道 文/ 章鷹)8月28日晚間,立訊精密發布2023年半年報。立訊精密上半年實現營業收入979.71億元,同比增長19.53%;實現歸屬于上市公司股東的凈利潤43.56億元,同比增長15.11%。2023Q2 立訊精密營收480.29 億元,同比增長19.0%;歸母凈利潤23.38 億元,同比增長18.0%。

隨著蘋果逐漸將訂單挪向立訊精密,大摩看好立訊未來的業務增長。據大摩最新的投資報告顯示,立訊精密獲得主要消費產品客戶的供應訂單,并拓展汽車電子與通訊領域新業務,獲得了長期成長動能。預計立訊今年利潤年增率將達25%,因此維持“增持”評級。

業務逆勢增長,凈現金流和毛利率同比上升

上半年,公司經營活動產生現金流凈額為88.14億元,同比增長263.74%。研發投入為37.3億元,同比增長2.40%。上半年毛利率為10.64%,其中第一季度毛利率為10.03%,第二季度毛利率為11.27%,環比增長超1個百分點。

立訊精密持續加大對研發的投入,努力革新傳統制造工藝,不斷提升自動化生產水平,將各段精密制造工藝平臺化。此外,公司高度重視在底層材料及創新生產技術的長期耕耘,研發團隊持續深入技術前端。

四大業務增長各異,汽車互聯和通訊互聯產品增速超50%

從立訊精密的業務布局來看,今年上半年消費性電子營收達到828.56億元,同比增長18.5%,占據整體營收84.57%的份額。上半年公司消費電子營收增量來源于立鎧增長(上半年營收328 億,同比增長約40 億元)、Airpods Pro2 份額提升(歌爾轉單)、手表組裝業務的ASP 提升等。但因低毛利率的組裝業務營收占比提升,公司消費電子業務的毛利率同比下降2個百分點至9.5%。

第二大業務是電腦互聯產品及精密組件。上半年這塊業務的營收達41.88 億元,同比-4.8%。受過去三年“宅經濟”透支需求的影響,PC 相關業務出現負增長。但隨著需求逐漸復蘇,該負面影響正逐漸消除,公司該項業務Q2 已恢復至同比增長態勢。

除此之外,公司以“工藝+底層技術”為能力底座,依托在零部件、模組及系統解決方案的垂直整合與高效協同能力,在核心消費電子的新、老產品及不同客戶上,均取得出色的業績表現。

第三大類業務是汽車互聯產品及精密組件。立訊精密的汽車相關業務營收32.07億元,同比增長51.9%。這家公司通過與汽車品牌客戶建立戰略協同關系;并構建涵蓋線束、連接器、智能座艙等完備的產品矩陣,公司汽車業務持續高速成長有保障。

立訊的目標是 2022到2025 年的汽車電子收入年復合成長率大于 50%,2023年上半年已經做到,下半年還要繼續加油。到了2024年將超過人民幣100 億元,并在 2026 年后有進一步的成長。

第四大類業務是通訊互聯產品及精密組件。通訊相關業務上半年營收61.37 億元,同比增長68.4%。公司在“核心零部件+系統級產品”的戰略指引下,以通訊核心零部件為基礎,打通電連接、光鏈接、電源、散熱等各模塊技術,獲得海內外客戶高度認可。未來公司通訊業務有望受5G、AI 等趨勢持續增長。

其他連接器及其他業務上半年營收達15.84億元,其中MR 業務有望貢獻未來增量。據悉蘋果于2023 年6 月發布下一代空間計算平臺Vision Pro 產品,公司拿下組裝訂單。據維深XR,2027 年全球VR/MR出貨量有望增至4500 萬臺,未來空間遠大。隨著2024 年春季Vision Pro 正式開售,該項業務將有望逐漸貢獻不斷增長的營收與利潤。

Q3季度業績預測

在發布半年報的同時,立訊精密還發布了今年三季報預告。公司預計前三季度凈利潤70.4億元-76.8億元,同比增長10%-20%。預計扣非凈利潤為67.6億元–75.6億元,同比增長13.05%-26.43%。

立訊精密預計,第三季度盈利26.8億元–33.2億元,同比增長2.61%-27.08%。與第二季度的凈利潤23.38億元相比,環比有較大增長。

在樂觀的同時,立訊精密對未來也有清晰的認知。他們表示,現階段,國際地緣政治緊張局勢未見緩和,全球經濟尚處弱復蘇態勢。2023年第三季度,受歐美通脹、海外需求階段性疲軟等因素影響,中國電子產業供應鏈預計仍將承壓前行。

本文由電子發燒友原創,轉載請注明以上來源。微信號zy1052625525。需入群交流,請添加微信elecfans999,投稿爆料采訪需求,請發郵箱zhangying@huaqiu.com。

-

蘋果

+關注

關注

61文章

24411瀏覽量

198749 -

立訊精密

+關注

關注

5文章

152瀏覽量

12948

發布評論請先 登錄

相關推薦

立訊精密預計2024年凈利潤131.43億-136.91億同比增長20%-25%

高通2024財年Q4財報亮眼:營收與凈利潤大幅增長

法拉電子Q3營收13.22億,凈利潤增幅達31.04%

Alphabet第三季度財報亮眼,營收與凈利潤雙增長

甲骨文第一財季業績亮眼,凈利潤同比增長21%

蘋果2024財年第三季度業績亮眼,營收與利潤雙增長

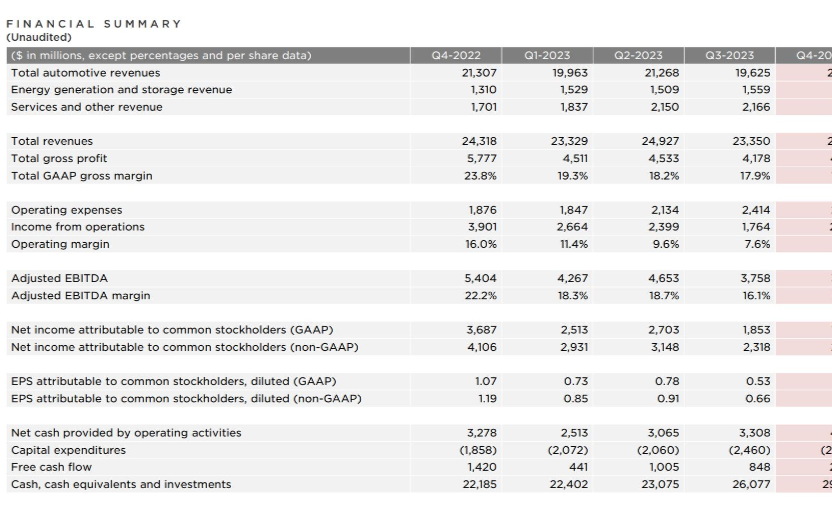

特斯拉二季度財報發布:營收穩健增長,凈利潤受支出增加影響下滑

季度營收創歷史新高 AI芯片大廠英偉達Q1凈利潤大漲6倍

IBM一季度營收144.6億美元 凈利潤16.05億美元同比增長73%

歌爾股份Q1營收193.12億 凈利潤3.8億同比增長257.47%

藍思科技Q1凈利潤增長379% 凈利潤達3.09億

華為2023年財報出爐:凈利潤大增144%至870億,終端業務營收增長17.3%

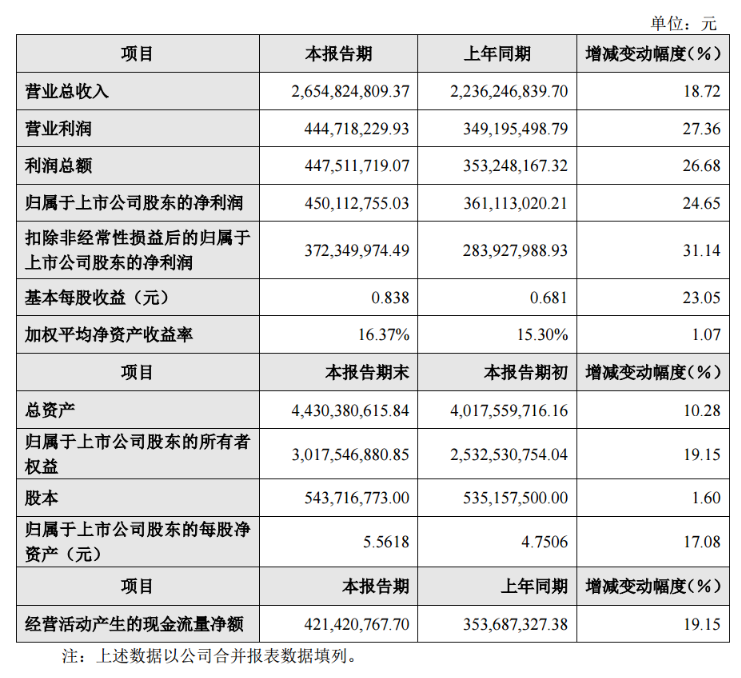

華測導航2023年業績報告:營收同比增長18.72%,凈利潤同比增長24.6%

受益于蘋果下單!立訊精密1H營收凈利潤雙增長 汽車產品表現亮眼

受益于蘋果下單!立訊精密1H營收凈利潤雙增長 汽車產品表現亮眼

評論