越南目前的投資環境、市場狀況及行業發展趨勢如何?是否值得磁性元件企業投資?協會帶你實地考察一探究竟!

2024年7月15日,由廣東省磁性元器件行業協會、深圳市連接器行業協會、深圳市機器人特種線纜協會聯合組織、會員企業組成的代表團成功舉行了為期六天的夏季越南投資商務考察活動。

越南作為東亞地區的重要經濟體,近年來因持續的經濟增長而成為全球投資者的關注焦點。越南政府積極推動經濟改革,優化投資環境,并通過一系列優惠政策和便利措施吸引外資。此外,越南地理位置優越,與中國接壤,為國際貿易和合作提供了極大的區位優勢。

當然,這是官話。

本次考察的主要目的是為會員企業提供實地投資環境的全面了解,權衡越南到底是否值得磁性元件企業投資,幫助其做出更明智的投資決策。

02 實地考察隊伍龐大

此次考察團先后考察參觀了銘普光磁、寶龍達、易德龍、瀛通通訊等7家工業企業的越南生產基地,并就越南當前的工人薪資水平、工業廠房租金、招商優惠政策及工業布局情況進行了交流,深入了解越南的工業投資環境、工業市場狀況及工業發展趨勢。

銘普光磁(002902)

在銘普光磁楊董的熱情支持下,考察團首先參觀了銘普光磁越南工業生產基地。

東莞銘普光磁股份有限公司是國內通信磁性元器件、通信光電部件以及通信供電系統設備的領先供應商。

銘普光磁越南工業生產基地

銘普光磁于2019年在越南設立工業制造基地,實用面積11000平方米,廠房面積8400平方米,主要生產充電器、適配器、PCBA、變壓器、電感、光器件/模塊以及小電器、燈具的OEM代工,其中變壓器、電感10000k/M、電源1400k/M、光模塊234k/M、光器件650k/M,均是全自動化工業產線。

寶龍達集團

寶龍達集團(1992年其前身北京海淀萬道電子技術開發部在中關村成立)擁有多項自主工業知識產權,多項工業技術為國內首創,達到業界領先水平,主要合作伙伴為國內外各大知名工業制造企業,是國內筆記本電腦及板卡ODM龍頭工業制造企業,2019年建立越南海外制造中心,年底投入使用,一期年產能200萬臺。

考察團參觀寶龍達集團越南工業生產基地

易德龍(603380)

蘇州易德龍科技股份有限公司成立于2001年5月31日,前身為蘇州市易德龍電器有限公司,是一家專注于為全球高端客戶提供電子制造服務的公司,主要在通訊、工業控制、消費電子、醫療電子和汽車電子等領域提供全方位的工業生產解決方案。

2022年易德龍在越南設立工業生產基地,并計劃投入5條產線,至2022年底,已有3條工業生產線建成,并完成了首批工業樣品的生產。

考察團參觀易德龍越南工業生產基地

易德龍越南工業生產基地車間

易德龍產AI服務器

瀛通通訊(002861)

瀛通通訊股份有限公司成立于2010年10月23日,是一家專注于智能音頻和電子傳輸產品的工業制造與銷售的工業企業,主要從事線材制造、加工及數據線&耳機等工業成品生產,2017年在深圳證券交易所成功上市。

2016年,瀛通通訊出資800萬美元(100%出資)在越南永福省設立工業生產基地,該工業生產基地占地面積超過1.3萬平方米,員工數量550人,主要生產TWS耳機、頭戴式耳機、數據線、暖風機和風扇等小家電產品。

瀛通通訊越南工業生產基地

03 全方位考察,多維度分析

接下來,我們聊聊此次越南工業制造考察的收獲與感受。

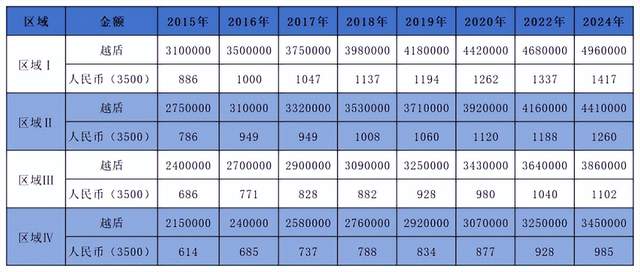

越南的工人薪資情況

總體而言,越南的法定最低薪資標準劃分為四個等級,按照2024年7月份最新公布的薪資標準看,Ⅰ、Ⅱ、Ⅲ、Ⅳ類區域最低薪資標準折合人民幣分別為1417、1260、1102、985元,最高的Ⅰ類區域薪資水平大概只去到國內一線工業類城市的60%左右(東莞法定最低薪資為2360元/月)。

越南法定最低薪資標準及趨勢

此次考察的永福省,薪資水平總體處于Ⅱ類區域,部分縣屬于Ⅲ類區域。

按照越南的慣例,最低薪資標準每年會調整一次,2021年受疫情影響政府沒有要求調整;2023年也沒有對最低薪資標準進行調整。

從最近的5次調整情況看,每次調整基本會上調5%-6%,雖然目前越南的人力成本確實比國內低不少,但也呈逐年攀升的態勢。

越南的廠房租金情況

除了人力成本,廠房也是工業制造企業投資設廠支出重頭。根據此次考察工業制造企業所透露的信息來看,目前越南的工業廠房租金均價約5-7美元/方(約36-50元/方),根據網上公開信息看,東莞工業廠房租金均價大概是十幾元/方(其中最高的南城區約25-30元/方,最低的大朗鎮約8-15元/方),工業廠房整體租金價格比國內珠三角地區還高。

土地購買方面,不同區域、地段價格也差異較大,比如最貴的北寧約150美元/方,太平省約80美元/方,偏遠地方則更低一些。

此次所考察的均為各領域頭部型工業制造企業,據他們介紹,其越南的工業生產基地基本上都經歷了租賃廠房-自建小廠房-自建大廠房這一發展過程,同時這也是他們給想去越南投資的工業制造企業之建議。

越南設廠的固定支出

此外,越南設廠還有一些其他的固定工業支出,如:

1

工業生產環評報告(工業生產項目開展前辦理):具體費用不詳;

工業制造環境方面維護:工業制造環境測量,工作環境測量,工業廢棄物處理,建立工業廢水系統、工業廢氣系統,工業制造環境保護工程驗收,具體費用不詳;

2

消防費用:消防演習(每年一次)約4280-5740元;強制性控火保險按參保金額*系數(不同企業不同系數,比如此次考察的某一家工業制造企業,其系數為0.2);

工廠大小改造的審批-安裝-驗收工作,費用不定;

3

消防年檢(一年一次):約1.4萬-2.8萬;

保險費用:公司繳納21.5%(按繳納社保基數繳納);

4

工會費用:公司繳納2%(按繳納社保基數繳納);

員工體檢(每年最少一次):約37元;

5

勞動安全培訓(每年一次):請機構到公司培訓,約4280元,化學品培訓約1428元;

保安服務費:約1714元/人;

6

配餐:約6.2-8.5元/餐;

越南設廠的部分優惠政策

以永福省為例,根據自身工業生產水平和特點,永福省也推出了不少優惠政策:

高科技工業制造企業:在工業生產期間15年內,營業所得稅稅率為10%;可享4免9減半的優惠;

本工業區內的工業制造投資企業:自2014年2月15日起,營業所得稅可享2免4減半優惠,自2016年1月1日起,營業說的稅稅率為20%;

100%工業生產出口加工企業:工業生產進口原物料、工業設備及工業耗材都可免進口增值稅及出口關稅;

非高科技工業制造企業、非100%工業生產出口加工的一般企業所得稅:進口越南當地無法生產的工業設備及建材可免進口稅,為期5年。

據了解,永福省規劃19個工業區,到2022年已設立16個工業區,其中9個已投入運營,合計外資項目共347個。

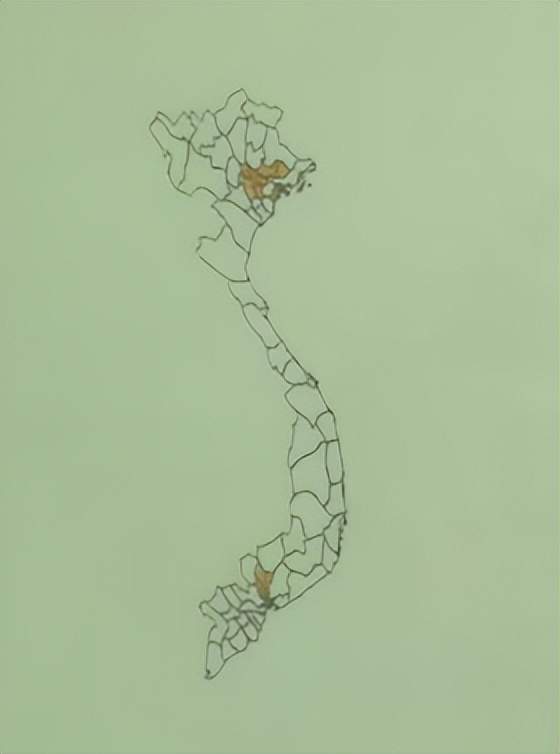

越南的制造業情況及布局

越南主要電子產業位于北越之北寧省、北江省、永福省、河內市,海防以及南越之胡志明市、平陽省,形成了北越出口導向、南越主攻內需的消費型電子產業布局,南方以輕工業為主導,北方以加工型重工業為主,中部以采掘型、原料加工型重工業為主的工業生產布局。

不過,越南制造業很多生產設備仍需由中國進口。

比如今年5月份華南磁性元件峰會期間,我們在采訪深圳市星特科技有限公司銷售總監曹永成時他就提到過這么一個案例,韓國三星和LG的某越南供應商,與其第一次接觸便下了40萬美元的工業生產訂單,不到一個月下單100多萬美金購買了三條工業產線,前后加起來接近200萬美元的變壓器、磁環自動化產線。

而這種情形,恰恰是不少越南工業制造商的縮影和真實寫照。

2023年,越南外資投資總額同比增長3.5%,前六名分別為新加坡、日本、中國香港、中國、韓國和中國臺灣,前六名合計占總投資額的81.4%。

整體而言,越南以電子、電腦及零配件、手機及零配件、機械設備、紡織服裝等制造業為主,這些產業支撐了越南主要的出口份額。

2016-2022年,電子產品和手機出口額的增長完美地反映了越南出口型導向經濟的特征。其中電子產品價值較2016年增長193%,手機價值較2016年增長68%,機械價值較2016年增長336%。

而主要工業生產出口市場增長方面,美國出口額較2016年增長184%,中國出口額較2016年增長163%,歐盟出口額較2016年增長38%。

基礎設施相對薄弱

這里我們以電力工業為例做個簡單說明。

據報道,2024年3月,越南總理范明政立下“軍令狀”,今年不會再出現電力短缺問題。可剛過了5月份,越南就被曝出讓制造業大廠“自愿”減少用電需求,比例高達30-50%。

2023年越南的斷電天數目前尚無確切的數據,但可以肯定的是,這一年越南經歷了嚴重的工業電力短缺問題。

從2023年初開始,越南便遭遇了異常的高溫天氣,導致居民和工業用電需求激增。特別是在4月至5月期間,越南北部地區多次出現大規模停電事件,迫使包括首都河內在內的多地關閉夜間公共照明以節省電力。在越南南部,由于同樣的高溫和水電產出下降,多個工業園區也出現了輪流停電的情況。

再往前的2022年,越南全國出現了約450起用電限制事件,2016年的數據則顯示,越南的斷電天數為46天,世界排名第34位。

2020年國內的限電相信大家都印象深刻,而在越南,斷電情況時有發生,這對工業制造企業的正常生產勢必造成嚴重影響,大大降低工業制造企業生產效率。

不過,2023年中國重新啟動了對越南供電,未來越南電力問題有望得到改善。但目前越南電力的穩定性依然存在一定問題,需要工業制造企業自備發電機避免電網波動及斷電對工業制造企業生產效率的影響,包括此次考察的工業制造企業,也均自備了工業發電機。

04 結語

與國內相反,越南整體上是人力成本低、工業廠房租金高,以東莞為例,人力成本大概是東莞的60%左右(法定最低薪資),工業廠房租金卻是東莞的1-2.4倍左右,高出不少。

大家千萬不要忘記,近幾年越南之所以能夠在一定程度上崛起,主要得益于中美沖突這股外力作用,而非內生因素的驅動使然,這也注定了越南在諸多方面存在著先天的不足,重工業缺乏、基建相對落后、工業鏈殘缺等等,都在不同程度抬高越南工業制造的成本。

根據考察工業制造企業反饋的情況看,在越南設廠,或者說越南工業制造綜合成本要比國內高出10%左右。

當然,這些工業生產轉移已經發生或正在發生,也就意味著經過博弈后高出部分工業生產成本已被接受。從另一個角度而言,越南也可視作中美博弈的緩沖地帶,可在一定程度上幫助中國工業制造企業避免沖突的影響。

因此,我們認為,在有訂單保證的前提下,越南確實為中國工業制造企業避免沖突影響提供了新選項,這也是當前大部分投資越南的中國工業制造企業之真實寫照;

而沒有工業生產訂單加持的工業制造企業,投資越南需更加謹慎,不能將其視為突破工業制造企業困境的救命稻草,畢竟工業生產綜合成本比國內更高,缺乏訂單的工業制造企業盲目到越南,也許會讓本不富裕的生活更加雪上加霜。

本文為嗶哥嗶特資訊原創文章,未經允許和授權,不得轉載

審核編輯 黃宇

-

磁性元件

+關注

關注

3文章

113瀏覽量

14609

發布評論請先 登錄

相關推薦

株洲市副市長楊勝躍一行蒞臨科倫特考察調研

廣東制造業500強揭曉 磁性元件企業大放異彩

產業"內卷化"下磁性元件面臨的機遇與挑戰

華誼集團蒞臨大華股份考察調研

吉利、陽光電源等巨頭齊聚華東磁性元件峰會

聯發科攜手越南企業共推“越南制造”芯片

銅價飆升!鋁電感將會成為磁性元件行業的“救星”?

磁性元件降本高達30%,磁極是如何實現的?

內遷是磁性元件企業發展的歸宿嗎?

新入圍企業翻倍 芯片電感助力磁性元件破卷

實地考察:越南,真值得磁性元件企業去嗎?

實地考察:越南,真值得磁性元件企業去嗎?

評論