隨著全球汽車電動化滲透率的不斷提高,驅動電機行業將會迎來整體規模的迅速擴張。在這一過程當中,具備規模效應和技術優勢的第三方電機制造商將有機會迅速擴大市場份額,收獲業績的大幅增長。

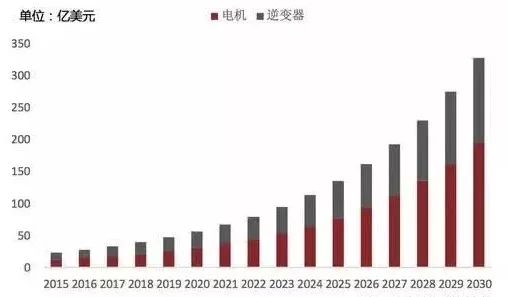

”1全球驅動電機市場趨勢根據估測,隨著全球汽車電動化快速推進,新能源汽車電機系統市場將隨之快速擴張,市場規模有望從2015年的$23億增長到2030年的$318億。

新能源汽車電機系統主要包括電動機和逆變器兩部分,雖然同其他大部分汽車零部件一樣,這兩部分部件長期都面臨降價壓力,但是由于新能源汽車總量的上升,行業總體還是具備較大上升空間。我們預期到2030年市場規模年均增速將在18%-20%左右。

系統單價方面,電機系統整體往高功率方向發展的同時也帶來了裝配價格的提升。

根據估測,在中性假設條件下,2030年電動車銷量將達到2000萬臺,約占當年乘用車總銷量的16%-18%。然而,如果放到樂觀情景下,即電池價格大幅下滑,且環保政策更加嚴厲的條件下,電動車銷量增長的速度有可能大幅上升,我們預期在樂觀情況下新能源汽車年銷總量有可能達到3000萬臺的水平,約占當年汽車銷量的25%-27%。

預計單電機混動車的功率需求大約在30kw左右(平均價格約$200-$300),雙電機插電混功率約為50-100kw(平均價格$800-$1000),純電動車的電機功率約為200kw(平均價格$1000-$1500)。

燃油車的插電混、純電動、混動車 2015-2030銷量

(百萬臺)

來源:中汽協,莫尼塔整理

2電動機市場情況我們預計到2030年電動機(不包括逆變器)的銷量年均增速將達到18%,到2030年行業整體銷量達到$195億,相較2015年$12億的水平擴展近17倍。

預期電動機的銷量將從2015年的360萬上升到2030年的4900萬,同時,單車電機數量預計將有所下滑,從1.8下降到1.4,主要是由于單電機的純電動車銷量占比提升。

但電動機單價方面我們預期將進一步提升,從目前的$350上升至$380,主要是受高價大功率電機的更廣泛應用所拉動。

電機、逆變器銷量(2015-2030銷售收入)

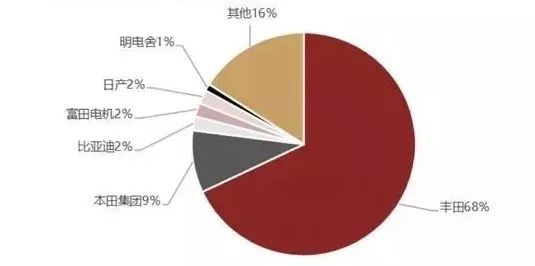

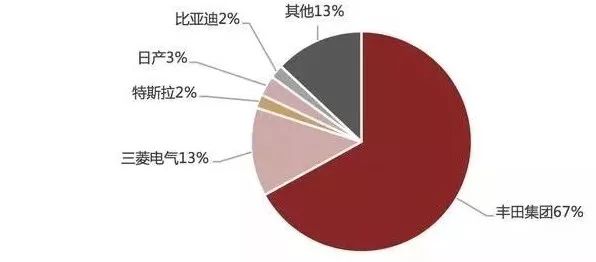

從市場份額情況看,豐田集團在2016年的數據中遙遙領先(集團主要生產電機的公司包括電裝公司和愛信精機),本田集團位居第二,而同時這兩大集團也都在混動領域占據全球領先地位。之后是比亞迪以及給特斯拉供貨的***電機制造商富田電機。

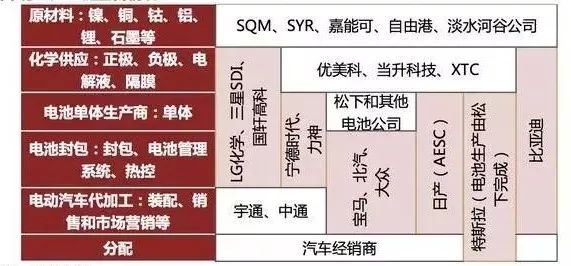

電機行業在長期發展過程中,第三方供應商崛起將是大勢所趨。如果我們觀察當前日本汽車行業產業鏈情況,不難發現占據龍頭地位的前三強(豐田、本田、日產)都傾向于自供電機產品,這除了和日本制造企業的傳統基因相關外,也同行業發展的階段有關。

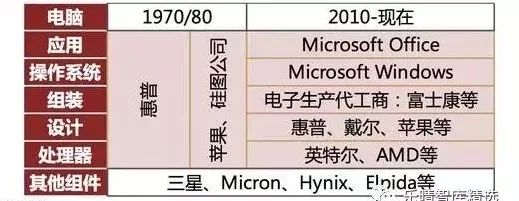

如果對照一下PC和手機行業的發展史,我們不難發現,這兩個行業在初期都是高度上下游整合生產,無論是PC行業的惠普、蘋果、硅圖公司,還是手機行業的諾基亞、摩托羅拉都在產業鏈中高度整合生產,因為在初期產品更新換代速度較快,需要上游零部件供應商迅速做出反應相互配合,所以整合生產的模式具備較高的性價比;

然而到了行業發展中后期,由于整個市場規模擴充,同時產品更新換代速度不需要像初期那樣快,此時第三方供應商以整個市場為客戶對象的規模效應便體現出來,這也催生了富士康、美光、海力士等一系列第三方供應商的崛起。

新能源汽車電機行業也不例外,從當前時點看,本田已經宣布將與日立合作生產電機。同時日產也在投資者交流會上提到將來可能開始外采電機。

2017年10月,三菱電機宣布將為戴姆勒奔馳提供電機和逆變器。隨著第三方電機廠商高效能、低成本產品的普及,電機行業市場份額從主機廠自供向第三方企業轉移是大勢所趨。

目前日本的電機企業已經相繼開始對電動化所帶來的趨勢轉變做出了應對。我們預期電裝和愛信精機將會首先利用他們現有的規模優勢,用較低的成本占有市場份額,而緊隨其后的電產和明電舍也將迅速跟進。

目前電機行業的平均毛利率在30%左右,而生產規模是決定毛利率高低的主要因素之一。

汽車行業產業鏈整合情況

來源:網絡資料,莫尼塔整理

PC產業鏈整合情況

來源:網絡資料,莫尼塔整理

手機產業鏈整合情況

來源:網絡資料,莫尼塔整理

2017全球電機行業分會份額占比圖

來源:網絡資料,莫尼塔整理

主機廠與對應電機供應商

來源:網絡資料,莫尼塔整理

3逆變器行業情況我們預測逆變器行業也將迎來高速增長,根據估測,逆變器市場銷售收入規模將從2015年的$12億上升至2030年的133億。

從銷量上來看,因為逆變器與電機的比例基本是1:1,所以預計其銷售總量將從2015年的360萬上升到2030年的4900萬。

同時單車配套價格將從$300-$400下降到$200-$300,主要是來自于上量之后的成本規模效應。

2017全球逆變器行業分企業份額占比圖

來源:網絡資料,莫尼塔整理

主機廠與對應逆變器供應商

來源:網絡資料,莫尼塔整理

與電機領域相似,在逆變器行業豐田集團目前同樣也是居于領先地位。同時豐田集團下屬的電裝集團目前正在大規模擴展其逆變器客戶。在豐田之后,三菱電機也占據相當大的市場份額。

4技術演變

從電機的分類來看,主要有直流、交流感應、永磁同步和開關磁阻四種,新能源汽車電機主要用到后三種。

目前,永磁同步由于其較優的性能,是主流的電機類型。交流異步電機的價格適中,但性能稍差,在美國及中國有部分廠商使用。而開關磁阻電機的主要優勢在于其較低的價格,但同時也存在著雜音和震動的技術問題,如果這些問題能夠解決的話,開關磁阻電機將具備很大的市場。

交流異步電機:雖然從目前看,交流異步電機(額定功率在79-85左右)相比永磁同步功率方面不具備優勢,但是其成本較永磁同步電機低出不少。在體積方面,交流異步電機比永磁同步電機更大,主要是受設計構造的限制。

永磁同步電機:電機內部有包裹永磁體的轉子,整體系統功率較大(在90-92左右),同時體積較小。造價方面較為昂貴,主要由于永磁材料價格較高。目前關于降低永磁體使用的研究正在開展,研究同時也關注提升磁體的輸出效能。永磁電機是當前電動車電機行業中應用最廣泛的電機類型。

開關磁阻電機:開關磁阻電機價格非常具有競爭力,主要由于其轉子中沒有高成本的永磁體,同時其功率適中(額定功率在80-86左右)。由于是利用定子和轉子的拉力來提供動力,過程中導致的震動和噪音是其主要問題。由于電動車電機目前正處在迅速上量的時間段,我們相信需求的提升會加快技術的革新替代。

5電機技術提升方向通過研究過去20年電機的技術演進趨勢,我們發現電機技術還有較大的繼續提升的空間。首先看機芯用鋼的厚度情況。對于定子和轉子來說,其主要是由薄電磁鋼層疊加組成,1997年第一代的豐田普銳斯使用的是0.35mm的鋼層,隨后減到0.3mm,最近2016年降到0.25mm。一般來說,薄鋼層數的提升能夠增加電機效率,同時也對控制電機溫度有幫助。

目前,制造薄鋼是行業的一大技術難題。主要的難點在于控制壓鑄中的回彈,以及鋼片材料的一致性保持。從當前情況來看,旋鍛加工技術由于其成本和生產效率方面的優勢將會越來越成為行業的主流制造方式。

其次,在繞線密度方面,總體上定子中繞線的量是決定電機功率大小的重要因素。而決定繞線量的則主要是在有限空間內銅線可以繞機芯的圈數。技術方面目前插入器的使用由于適合高功率的定子加工,并有逐漸成為行業生產標配的趨勢。

而線圈類型方面,主要有方形和圓形兩種,目前主流廠商使用的是圓形,但是方形技術由于具備較高的空間利用率,正逐漸替代圓形成為行業大方向,而豐田和本田目前已經開始批量采用方形繞線技術。其他廠商這邊,安川電機已經開始研發電子繞線技術,目的是提升控制和效率(馬自達已經開始試用)。

最后,在冷卻系統方面,分電機和逆變器兩部分:電機這塊,由于隨著電機溫度升高永磁電機的磁力會減弱,所以冷卻系統的效率對于電機高功率運行至關重要。

主要電機、逆變器生產廠商

來源:網絡資料,莫尼塔整理

從技術演變趨勢看,主流的冷卻技術已經從風冷、水冷,發展到目前油冷的階段。其主要技術手段是將電機浸入到油冷室中來達到降溫的目的。雖然有專家認為與油的摩擦會降低電機的效率,但是綜合各方面情況,油冷依舊是目前技術條件下最有效的冷卻模式。

逆變器方面,冷卻系統對于逆變器的表現也同樣重要,日產最近聲稱在聆風2017新車型中,依靠提升逆變器冷卻系統,將電機的輸出功率從80kw提升至110kw,而電機其他部分均和上一代相同。

這體現出了逆變器冷卻系統的重要性。雖然碳化硅的使用將會使得電機的抗熱和抗壓性有所提升,但是其較高的成本,其大規模應用的時間點可能很難在短期內到來。

-

汽車電子

+關注

關注

3026文章

7955瀏覽量

167046 -

逆變器

+關注

關注

283文章

4722瀏覽量

206832 -

驅動電機

+關注

關注

9文章

410瀏覽量

30730

原文標題:市場丨新能源汽車核心部件:驅動電機的全球趨勢

文章出處:【微信號:gh_f5227855ca21,微信公眾號:中汽汽車電子電器信息】歡迎添加關注!文章轉載請注明出處。

發布評論請先 登錄

相關推薦

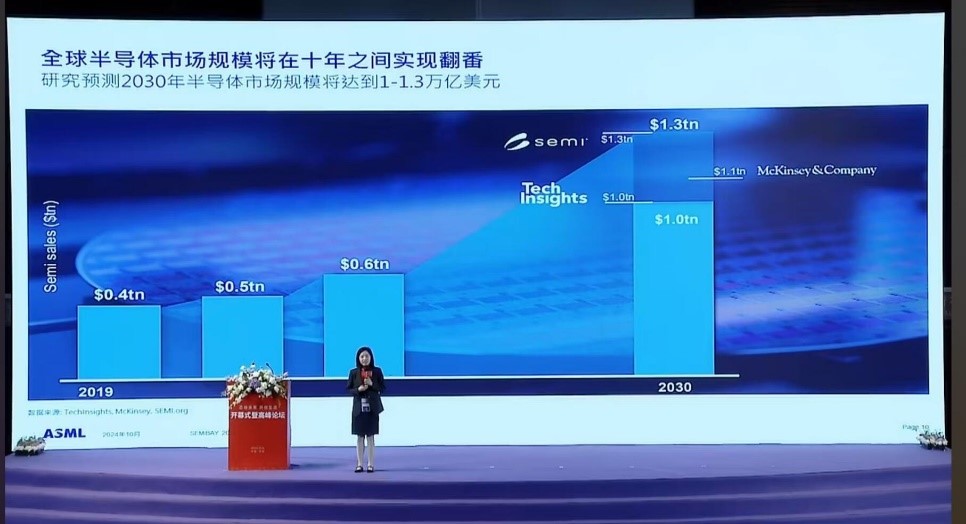

全球半導體市場規模預測

液壓市場規模穩健增長,博科測試IPO上市迎發展良機

2024年全球芯片市場規模將達6298億美元

最新2024年全球激光加工市場規模將增至240.2億美元

2030年全球半導體市場規模破萬億美元!汽車、AI數據中心和工業三大驅動力

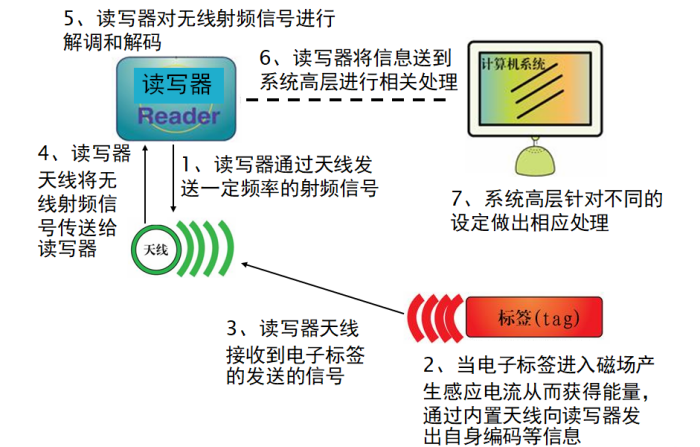

RFID電子標簽預計在2030年全球市場規模將達到75.1億美元

SoC芯片,市場規模大漲

2030年全球驅動電機市場規模年均增速將在18%-20%

2030年全球驅動電機市場規模年均增速將在18%-20%

評論