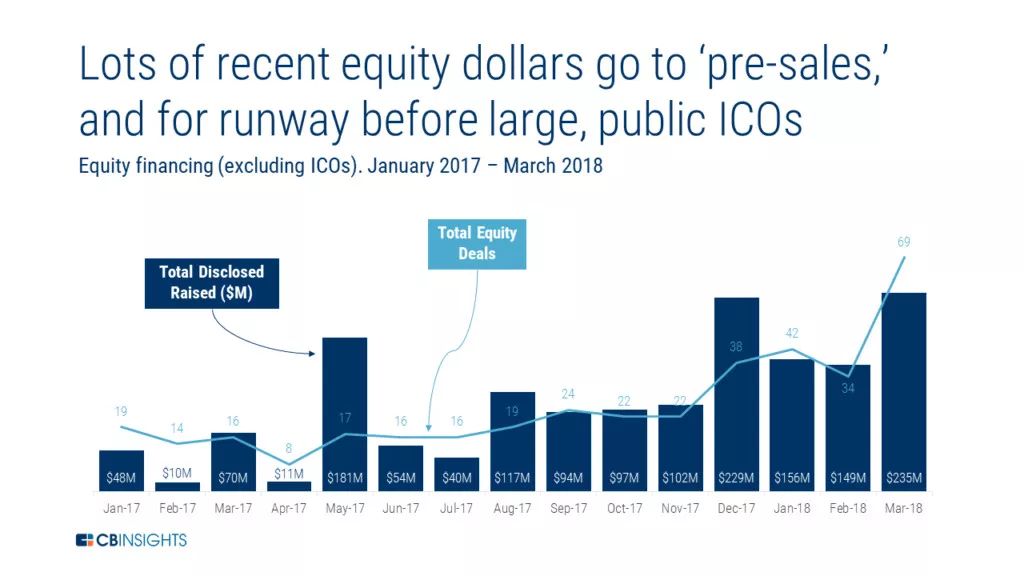

CB Insigh日前發表了一份關于區塊鏈技術的研究報告,結合區塊鏈目前的發展現狀,提出了區塊鏈技術未來發展的8個趨勢。雖然加密貨幣和加密資產的價格已從2017年的峰值回落,但區塊鏈創業公司的股權投資,在2018年正步入歷史高點。

盡管圍繞該行業的媒體風暴已經平息,但監管機構仍在采取更積極、更果斷的行動,向不良行為者發出傳票,并為好的行為者提供指導。此外,盡管谷歌搜索“比特幣”和“區塊鏈”指數有所下滑,但2017年ICO熱潮、加密貨幣價格上漲和風險資本投資帶來的現金依然充裕,而且正在投入使用。

換句話說,雖然投機炒作基本上已經消失,但工程師正在努力開發,團隊正在組建起來,區塊鏈技術的發展仍在快速進行中。

在本報告中,我們將深入探討影響區塊鏈未來的八大趨勢。

具體來說,我們將討論:

ICO:

風險投資公司如何越來越多地投資曾被視為禁忌的代幣和ICO?

監管活動,以及它如何成為行業參與者的雙刃劍

風險投資活動:

頂級風投在區塊鏈領域下注——從基礎設施到加密貓

證券代幣作為一種獨特的資產類別興起

2017年的贏家如何變成了資金經理、風險投資者和收購者

企業活動:

哪些大公司可能會在財報電話會議上虛張聲勢

投資增長和既視感的負面案例

盡管面臨挑戰,哪些聯盟仍在向前邁進?

ICO

ICO,是希望籌集資金的區塊鏈公司出售代幣的行為。根據持有ICO的團隊的說法,代幣提供了對去中心化生態系統的訪問權,或在去中心化生態系統中的效用。代幣是稀缺的,如果需求大于供給,代幣的價值可能會上升。

例如,如果是一個去中心化的社交網絡,代幣可能會授予訪問權限。如果有更多的人想要訪問這個網絡,那么代幣的價值可能會隨著人們購買和出售他們的代幣而上升。

在這種情況下,讓我們深入探討一些關鍵趨勢。

ICO與股權融資之間的界限日益模糊

在風投用現金換股權的地方,ICO投資者正在用現金換代幣。

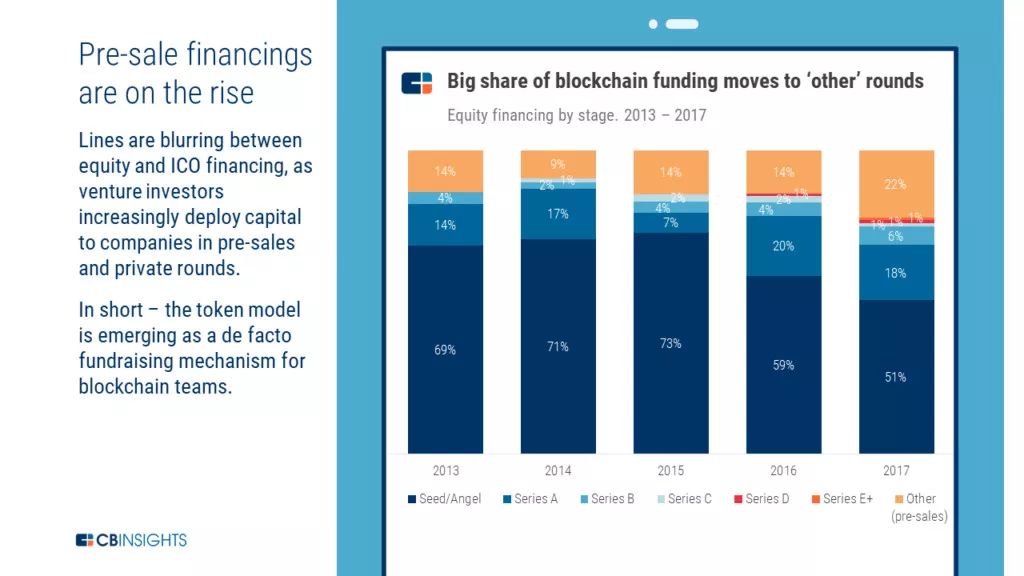

股權融資與 ICO 之間的界限日益模糊。傳統的股權投資者,正在投資那些計劃在自己的商業模式中使用代幣的公司。它們正通過預售、 SAFT 合約(如下所述)和符合監管規定的發行方式直接獲取代幣,這在幾個月前似乎是不可能的。

預售是在大型的公開ICO之前舉行的。它們不遵循統一的結構。在某些情況下,預售向早期投資者(經認證和未經認證)提供折扣的代幣。在另一些情況下,團隊在ICO前出售少量股權以換取資金。ICO價格昂貴,經常需要法律、營銷和咨詢費用。向風險投資預售,可以在通過ICO獲取現金之前支付這些費用。

在其他情況下,經認證的投資者通過加密貨幣購買協議購買代幣。一個常見的版本是SAFT (Safe Agreement for Future Tokens)。SAFT充當代幣的未來合約,合約在部署有功能的網絡后進行轉換。因此,創業公司并不出售股權,而是出售其網絡中購買某些代幣的權利。這種轉換可能發生在首次出售后數年。

預售和SAFT的興起,反映出風險基金希望從代幣經濟中獲利。回想一下,2017年上市的風投支持的科技公司從首次融資到IPO之間時間約為9年。代幣通常在網絡啟動之前就能在交易所交易,并提供近乎即時的流動性。至于SAFT,代幣轉換可能在一兩年內發生,也為風險投資者提供了快速的流動性。

此外,許多風險公司都有規定,要求它們投資于特定資產類別。SAFT和某些預售,可能是一種在符合要求的情況下投資代幣的方式,相比之下,通過交易所或直接通過ICO購買代幣可能不符合這些要求。

向預售的轉變在數據中得到了證實,風險投資呈上升趨勢,純粹的ICO則呈下降趨勢。

根據TokenData的數據,今年2月,ICO通過私人融資和預售籌集了近60 %的資金。以下是一些數據,其中“其他”風險投資股權交易在區塊鏈交易中的份額大幅上升。其中包括一些私人投資和預售。

更多證據顯示,純ICO交易和價格均出現下跌;3月,113家ICO的收盤價約為5億美元,低于2月份的121家的12億美元。換句話說,2月份收盤的ICO平均籌資約1000萬美元,3月份平均籌資450萬美元。作為提醒,這些數字有些滯后——我們只計算已完成的ICO,沒計算仍在進行的ICO。

一個值得關注的預售例子是Telegram,其舉行了非常大規模的預售,以至于它取消了公開發售的計劃。這個加密信息服務提供商,通過出售“加密貨幣購買協議”(而不是股票),在兩輪獨立的私人交易中,從175名私人投資者那里籌集到17億美元。

另一個區塊鏈團隊,Basis,從2018年第一季度末開始,通過的SAFT銷售,從225名投資者那里籌集到了1.25億美元。Basis正在構建一種“穩定的貨幣(stablecoin)”,這種貨幣的波動性要小于其他加密貨幣。

預售就是一個混合包。一方面,它們仍然有相當大的風險,監管機構仍未充分介入。另一方面,它們將風險轉移到經認證的風險投資者身上,這對消費者和監管機構來說都是好事。隨著監管機構繼續打擊公共ICO,我們預計這種向預售和私下銷售的轉變將繼續下去。

監管活動是一把雙刃劍——對ICO不利,對其他的形式有利

ICO傳道者喜歡爭辯說,ICO是新的金融工具,需要新的立法和監管機構。到目前為止,美國監管機構似乎并不同意這種說法。包括SEC、CFTC和FinCEN在內的美國監管機構,對新的融資機制普遍表現出懷疑和不滿。與此同時,監管機構對該行業日益嚴格的審查,實際上是在鼓勵新公司進入該行業。

SEC、CFTC和FinCEN (以及其他政府機構)似乎正以不同的方式與該行業打交道。

SEC 認為,大多數代幣都是證券。2017年11月,SEC主席杰伊·克萊頓(Jay Clayton)表示:“我還沒有看到一個有足夠多的安全標志的ICO。”三個月后,也就是今年2月,克萊頓在國會面前說:“我想回到分離ICO和加密貨幣的問題上來。ICO是證券發行,我們應該像監管證券發行一樣監管它們。”與此同時,SEC也傳喚了一些持有ICO的組織和持有加密貨幣的對沖基金。

從其言論和活動來看,SEC似乎正在將ICO視為證券。這對持有它們的團隊或它們的法律顧問來說不是什么好兆頭。這些公司現在可能會面臨法律后果。與此同時,SEC似乎正在將一些現有的加密資產視為貨幣或大宗商品,而不是證券。

美國財政部金融犯罪執法網絡FinCEN,在3月份給參議員羅恩·懷登(Ron Wyden,參議院金融委員會的成員)寫了一封信,信中寫道:“開發商出售可轉換的虛擬貨幣,或者以ICO或代幣的形式,來兌換另一種代替貨幣的價值,是貨幣發行者,必須遵守相關的規定。”這種將加密貨幣視為貨幣的觀點,與CFTC將加密貨幣定義為商品的定義形成了鮮明對比。FinCEN的結論,使發行代幣的團隊可能面臨被罰款或其他影響的重大風險。

最重要的是,這三種不同的定義,突出了監管上的分歧和混亂。行業政策組織(如Coin Center)已經迅速向立法者和監管者提供有關區塊鏈技術的教育資源。著名的風投Andreessen Horowitz和Union Square Ventures,甚至私下約見SEC,尋求虛構貨幣的避風港。

另一方面,監管聲明也導致了一些關鍵行業的轉變。如上所述,SEC明顯區分了作為貨幣和證券的加密資產,這有助于兩方面的發展。

首先,SEC加強了監管審查,導致許多加密公司在融資方面采取了更加謹慎的做法。合法的加密公司正在轉向風險投資和避免純粹的ICO,而其他公司則在追求ICO,但要確保他們的代幣發行符合要求。一個提供合規解決方案的平臺是Templum,它分兩輪籌集了近1300萬美元。Templum為代幣化的資產產品(作為證券的ICOs)和后續二級交易提供“符合法規的解決方案”。

在SEC文件中,也有其他自我監管的嘗試;公司正在更頻繁地提交這些文件。在一項分析中,2017年有12家與“加密”和“區塊鏈”相關的公司向SEC提交了文件,2018年已有23家提交了文件。

SEC立場的第二個影響,以及更廣泛的監管透明度,鼓勵了一些傳統的企業在該行業采取第一步行動。Square 的 Cash 應用程序現在允許用戶交易比特幣,而Robinhood則開始提供一些加密資產的交易。5月初,高盛宣布將開設比特幣交易業務。

最終,監管似乎對未受監管的公開ICO造成了破壞,但對其他大多數公司來說,這是福音。預計監管機構將對ICO進行越來越頻繁的打擊,包括罰款和起訴。與此同時,推動行業自律的努力令人鼓舞。期望行業參與者和監管機構就更明確的立法和監管達成一致。

風險投資活動

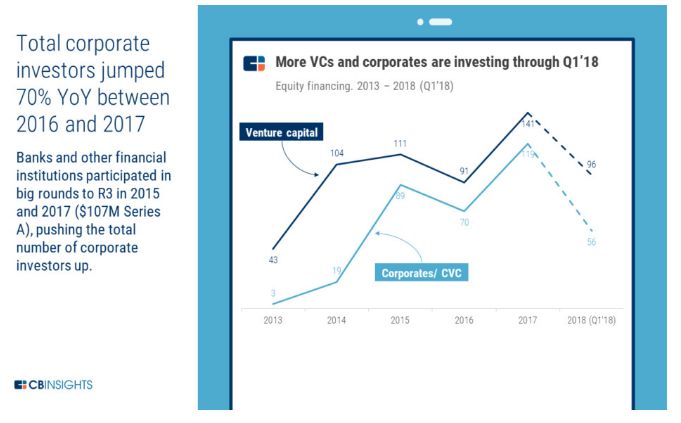

2017年,與區塊鏈公司有關的風險投資活動——股權融資,而非ICO——達到了最高點:230多宗交易,超過10億美元的資金,分別來自于141家風投公司、119家企業和它們的風險投資部門。

下面,我們將探討影響該行業風險投資的三個趨勢。

頂級風投正在接受代幣,從“區塊鏈”轉向“加密貨幣”

ICO的興起促使風投重新考慮其傳統的融資機制。正如弗雷德·威爾遜(Fred Wilson)(Union Square Ventures的著名合伙人)在其博客上寫道,“在新模式、代幣剛剛起步的時候,它提出了一個問題,即它將如何影響我們的投資方式。”

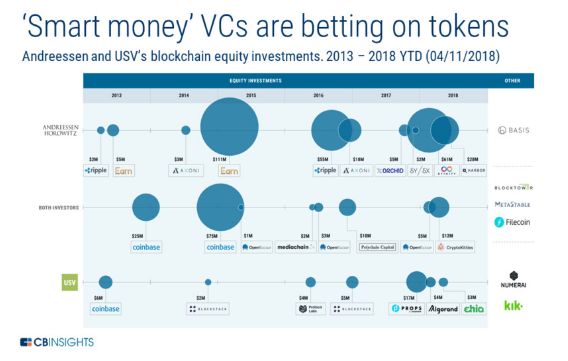

事實上,風險公司正越來越多地投資代幣。有證據表明,該行業最活躍的兩家風險投資公司——Andreessen Horowitz和Union Square Ventures——正越來越廣泛地投資于公共區塊鏈和加密資產。

兩家公司都以股權投資者(Polychain Capital)和有限合伙人(MetaStable)的身份投資了加密貨幣對沖基金。據報道,Andreessen還準備成立一個專門的加密資產基金。此外,兩家公司的投資組合中的公司都持有或計劃持有代幣銷售。

下面,我們將展示它們在這一領域的投資戰略是如何演變的。我們重點介紹股權投資、對加密貨幣對沖基金的投資以及相關的投資組合公司。兩家公司最近的投資都反映出向“加密貨幣”而不是“區塊鏈技術”的轉變。其中的一些投資,比如Andreessen對Basis的投資,使用了SAFT合約。

來看看Union Square Ventures,弗雷德·威爾遜在最近的一篇博客文章中提出了他的觀點:“如果2016年下半年和2017年全年都是關于籌集資金以資助開發工作(并對所有這些進行推測)的,那么我們肯定會覺得,2018年是我們開始獲得去中心化應用程序的一年。”

事實上,Union Square Ventures在該領域的一些投資與去中心化應用程序有關。例如,CryptoKitties就是一種去中心化應用程序。Andreessen也參與了其1200萬美元的A輪融資。另一個例子是OpenBazaar,它正在建立一個去中心化的市場。OpenBazaar已經從這兩個投資者那里獲得了連續的投資。

Union Square Ventures還投資了兩家希望與比特幣競爭的加密貨幣團隊。今年2月,由于比特幣面臨交易延遲,Algorand籌集了400萬美元種子資金,來構建一個高速的支付協議。Chia是一種新的“綠色”加密貨幣,它使用比比特幣的“工作量證明”更節能的共識機制。公司在3月底籌集了340萬美元的種子資金。

轉到Andreessen Horowitz,隨著時間的推移,該公司更明確地改變了在該領域的投資戰略。

Andreessen早期的投資集中在比特幣和加密貨幣交易上。該公司參加了Earn的多輪融資,這是第一個比特幣采礦公司,后來被Coinbase收購。Andreessen隨后轉向了企業用例,投資了Axoni和Ripple。

相比之下,Andreessen最近在區塊鏈的投資偏向于基礎設施建設。Dfinity希望成為Ethereum的競爭對手,而Orchid,旨在創建更具包容性的、不受約束的互聯網。Harbor正在部署一個“證券代幣”協議(下面將詳細介紹)。

值得注意的是,Dfinity在2017年2月舉辦了一個“種子階段”的ICO,僅在后來從Polychain Capital和Andresen Horowitz籌集了6100萬美元。該公司首席執行官多米尼克·威廉姆斯( Dominic Williams )表示,鑒于監管活動,該公司對舉行另一次公開ICO持謹慎態度。

總之,Andreessen的戰略經歷了一個明確的轉變——從比特幣到區塊鏈,再到加密貨幣。Union Square Ventures的轉變較少,該公司從未投資企業區塊鏈供應商。兩家公司都轉向代幣,首先是通過加密貨幣對沖基金,現在是通過更直接的投資,這是值得注意的,紅杉資本、Bain Capital Ventures和Founders Fund等公司也在進行投資。考慮到涉及的名字類別,這種趨勢很可能會持續下去。

投資者的興趣正在增加

法規也催生了一批新的公司,來構建證券代幣平臺。

證券代幣就是它們聽起來的樣子;區塊鏈上的證券。證券代幣可以數字化地代表任何數量的現實世界資產,從房地產或車輛所有權到公司的股票。這些代幣與實用的工具代幣明顯不同,實用的工具代幣表示給定網絡的訪問權或網絡內的實用工具。最重要的是,證券代幣必須遵守證券法規。

證券代幣也是“可編程的”。這意味著代碼可以決定如何使用它們。例如,以數字形式表示的貸款,可以根據商定的還款時間表自動償還。這種代碼可以在不使用傳統中間人(如銀行)的情況下執行。

另一個優勢是流動性。將缺乏流動性的資產(如風險基金或汽車)代幣化,可以使通過網絡交易這些資產變得更容易,流動性也會提高,進而減少交易的障礙。

Harbor就是一家從事這方面工作的公司。Andreessen Horowitz和Founders Fund參與了Harbor在4月份進行的2800萬美元B輪融資。Harbor的“R -代幣標準”將代幣中的規則編碼。這些規則只允許合格的投資者投資,并要求他們遵守KYC(充分了解你的客戶)和AML(反洗錢)規則。

Polymath也是這一領域的公司。Polymath希望幫助“數萬億美元的金融證券轉移到區塊鏈上。”在其發布時,該公司的POLY 代幣還希望優化現有的規則,如KYC / AML。

其他研究證券代幣的團隊還有Overstock的tZero、CoinList 和 Securitize。總而言之,證券代幣在法律上似乎沒有ICO那么模糊不清,尤其是在監管調查中。頂級投資者也贊同這種做法,我們預計將會出現更多證券化的代幣公司。

現金充裕的加密貨幣公司正在變成資金管理公司、風險投資者和收購者

加密貨幣擬議的使用案例,從去中心化的支付網絡到用戶控制的社交網絡,再到預測市場等,尚未得到實質性的用戶支持。

許多盈利能力非常強、資金充足的區塊鏈公司都從投機活動中獲利,而不是從實際的運用中。這些包括交易,如 Coinbase,或者基礎層協議,比如 Ethereum。

由于2017年的狂熱,這些公司賺了很多錢。現在,他們正在投資風險資本,瘋狂收購,或者建立“生態系統基金”。所有公司都在努力尋找用例和用戶。

交易所意識到了猖獗的投機行為,并正通過風險投資尋找真正的投資案例。Coinbase推出了自己的風險投資部門Coinbase Ventures 。5月初,一家中國交易所火幣宣布成立一支10億美元的基金,用于開發亞洲區塊鏈生態系統。Binance——按交易量計算最大的交易所——也宣布為百慕大區塊鏈生態系統投資1500萬美元。

基礎層協議仍在構建工作平臺。為了激勵去中心化應用程序的發展,一些公司正在啟動“生態系統基金”。“Dfinity將與Ethereum展開競爭,今年2月從 Andreessen 和 Polychain 獲得了6100萬美元的資金。大部分資金將用于激勵開發人員在Dfinity協議的基礎上進行開發。同樣,Blockstack去年8月宣布成立一支2500萬美元的基金,用于在其平臺之上構建應用生態系統。而且,在5月初,IOTA啟動了IOTA生態系統,以鼓勵其物聯網集中協議的開發。

企業也變得越來越“貪婪”。今年2月,二月份,OTC服務商Circle 以4億美元的價格收購了加密貨幣交易所 Poloniex。Circle過去一直與美國監管機構密切合作,這對 Poloniex 的未來有極大的幫助。按交易量計算,Poloniex是全球的頂級交易所之一。

4月13日,Coinbase收購了去中心化應用瀏覽器和加密錢包Cipher。幾天后,該交易所獲收購了Earn(據報道為1.2億美元),并任命其首席執行官巴拉吉·斯里尼瓦桑( Balaji Srinivasan )擔任Coinbase新的首席技術官。Earn經歷了多次迭代——該公司最初是一家比特幣礦商,然后是一家芯片制造商,最后是一個社交網絡,用戶可以通過付費(用加密貨幣)來回復電子郵件。目前還不清楚Coinbase 將如何把Earn整合到自己的業務中。不過,這筆交易表明,除了投機之外,Coinbase還在押注于行業的使用案例。

再加上監管方面的考慮,我們預計,資金充裕的公司將繼續投資于新的令人興奮的用例。有監管風險的盈利公司可能會大舉收購,Circle收購Poloniex就是例證。突然獲得大量現金的團隊將把錢花在開發各自的生態系統上。所有因2017年的投機狂潮而暴富的公司,都將會繼續部署資金,尋找區塊鏈的殺手級應用。

企業活動

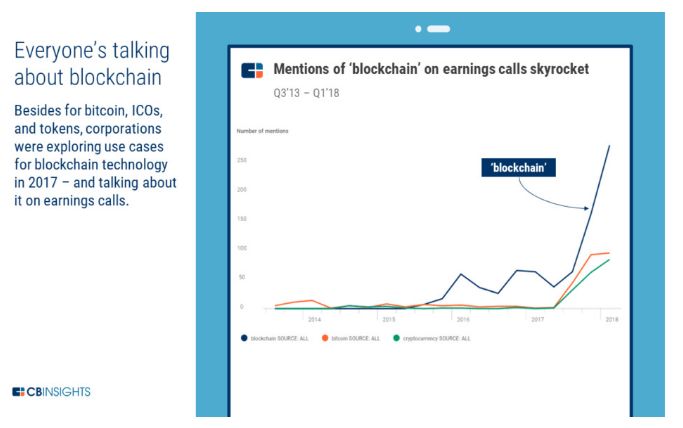

在財報電話會議上提到“區塊鏈”的次數快速增長

截至4月底,在2018年第一季度財報電話會議上,“區塊鏈”已經被提及近300次。這表明,企業和分析師對這項技術有著真正的興趣。

從納斯達克到聯邦快遞,各個垂直行業的公司都在財報電話會議中提到了這項技術。一些公司甚至表示要在核心產品上采用這種技術,然后股票價格就出現了迷之飆升。

不過,最近的飆升并不令人意外。或許更值得注意的是,其中一些公司已經在2015年開始談論這項技術了,遠遠早于去年的狂熱。

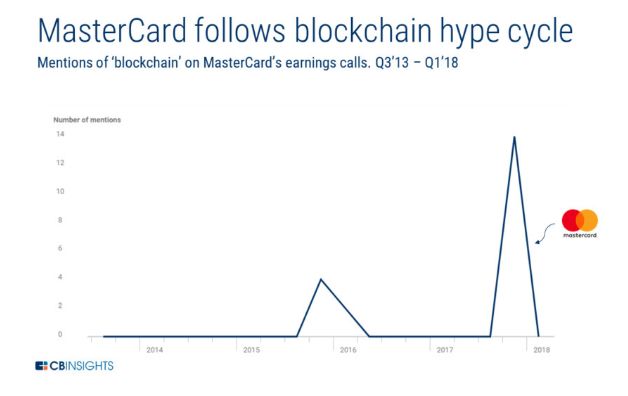

萬事達卡首席執行官阿賈伊·班加(Ajay Banga)在2015年第4季度財報電話會議上強調了公司對這項技術的興趣。“我們已經在這個領域進行了一段時間的實驗,并申請了專利,進行了風險投資。”

兩年后,在2017年第4季度,班加詳細地談到了區塊鏈。“我們這個領域有很多事情要做:虛擬卡片、萬事達信用卡、 Vocalink,所有這些都是為了支持跨境和國內的 B2B 支付流。這就是我們對區塊鏈的想法。”

然而,在這兩次財報電話會議之間的兩年時間里,萬事達一次都沒有提及區塊鏈技術。此外,該公司在2018年第1季度的財報電話會議中,頁沒有提及區塊鏈技術。這表明該公司對該技術的投入尚未成熟,或者是隨著市場的廣泛炒作而拿捏不定。

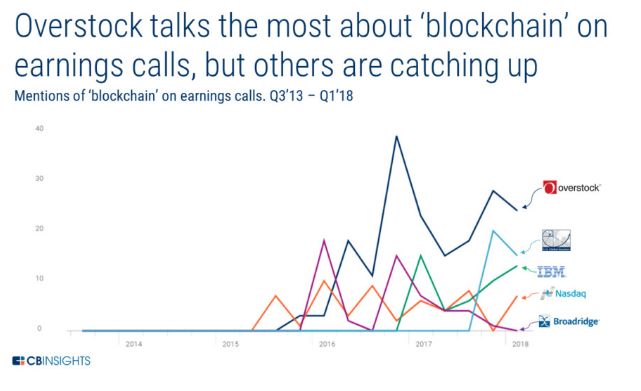

其他公司則表現出更加持續的關注。自2013年以來,在財報電話會議中提及區塊鏈最多的公司是:Overstock( 182次)、納斯達克( 57次)、Broadridge Financial Solutions( 51次)、IBM ( 48次)和US Global Investors( 35次)。除了US Global Investors,所有這些公司都連續幾個季度談到了區塊鏈技術。

Overstock正在all in。該公司的核心業務仍然是其電子商務市場,但首席執行官帕特里克·伯恩(Patrick Byrne)則專注于區塊鏈技術。Overstock宣布于2014年9月接受比特幣付款。2017年8月,它宣布接受其他加密貨幣(如以太幣和萊特幣 )。接受加密貨幣使 Overstock 成為一個特例;加密貨幣的交易用途仍然有限,特別是在頂級電子商務交易中。

伯恩甚至在2016年第4季度財報電話會議中,將Overstock描述為一家“控股公司”。“想象一下(Overstock)是一家控股公司,也是一家[……]每年虧損7500萬美元互聯網零售公司。另一面是Medici Ventures,它在區塊鏈和和金融技術方面有很多投資。”

另一家經常談論區塊鏈技術的公司是納斯達克。該公司在私人股票交易平臺 Nasdaq Private Market產品中測試了這種技術,但財報電話會議記錄和其他數據點都顯示,這種技術的部署有些滯后。

在2015年第2季度,納斯達克表示,它正在“探索區塊鏈技術在Nasdaq Private Market的應用,并計劃在2015年第4季度首次推出這項技術。”隨著這項技術的測試,NPM和區塊鏈在幾個季度內都齊頭并進。

到了2016年第1季度,財報電話會議中稱這項技術已經獲得了成功。“我們會繼續以嶄新和創新的方法優化這個平臺,以減低私營機構現在所面對的行政復雜性和成本。這一成功,是繼上個季度在私有領域成功執行第一個啟用區塊鏈的交易之后的又一次成功。”

在接下來的幾個季度中,納斯達克同時提到NPM和區塊鏈的頻率變低。相反,它更經常提到它的新產品納斯達克金融框架(Nasdaq Financial Framework,NFF )。NFF于2016年推出,幫助客戶將清算和結算等業務流程與新技術相結合。NFF是納斯達克向金融科技更廣泛轉變的一部分。到2017年,納斯達克的10-K文件完全沒有提到區塊鏈技術與NPM的關系。所有這一切可能表明推動力和部署有限,或者向NFF產品的全面戰略轉變。

與此同時,納斯達克對加密貨幣和加密貨幣交易采取了更為慎重的態度。正如納斯達克總裁兼首席執行官阿迪納·弗里德曼( Adena Friedman )在4月接受采訪時所說:“我相信,數字貨幣將繼續存在……這只是一個問題,即需要多長時間才能成熟……一旦你看到它,就會說,‘我們想為它提供一個受監管的市場嗎?’當然,納斯達克會考慮的。”

盡管如此,發出聲明并不需要太多成本。什么公司真正感興趣,什么不是,還有待觀察。衡量公司真正興趣的一個標準可能是投資活動,我們將在下一個趨勢中深入探討這一點。

公司投資和合作伙伴關系激增,但我們以前也經歷過

2017年,有119家公司和公司的風投部門投資了區塊鏈技術,這是迄今為止最多的一年。此外,2018年第一季度的數量接近這一數字的一半,這意味著2018年將是該行業公司交易的一個重要年份。

最近的這一激增,可能意味著公司正在參與其中了,但許多公司已經參與其中相當一段時間了。事實上,一些早期的、備受吹捧的伙伴關系已經停滯不前,或者完全瓦解,這表明新的伙伴關系可能面臨類似的考驗。

2017年1月,Du Telecom與NMC Healthcare合作,探索基于區塊鏈的醫療記錄。然而,Du Telecom的前項目負責人已經離開了公司,后來也沒有關于該項目的進一步聲明。該項目本計劃于2018年初啟動。

礦業公司BHP Billiton也上演了類似的故事。BHP Billiton于2016年啟動了區塊鏈項目,以加強安全性,并跟蹤實時采礦數據。2017年4月,BHP Billiton的項目負責人離開,加入了Consensys ( 一家Ethereum開發公司),目前還沒有關于該項目的進一步消息。

金融服務公司也受到了挑戰。有傳言稱,摩根大通正在考慮分拆其內部的區塊鏈項目Quorum。該項目負責人安珀·鮑德( Amber Baldet )于4月初離開了公司。英國《金融時報》報道稱,摩根大通不愿使用由競爭對手銀行運行的分布式分類賬來獲取關鍵的數據。

其他公司正在關注的,不僅僅是聯盟和公司用例的范疇。2017年第4季度,Theta Labs從索尼創新基金和貝塔斯曼數字媒體投資公司(以及其他公司)獲得了800萬美元的種子資金。Theta 實驗室正在建立一個去中心化的視頻流平臺,并使用本地代幣(Theta)。這是這兩家投資者首次在區塊鏈技術領域進行投資。

隨著越來越多的公司參與其中,我們預計許多公司會發現一些熟悉的問題。在本報告中,一個貫穿始終的主題是,區塊鏈技術并不新鮮,但它的重要性日益突出。由于價格大幅上漲,更多的利益相關方坐到了談判桌前。問題仍然是:區塊鏈技術的殺手級應用程序是什么?在部署可能的解決方案之前,企業應該三思而后行。

雖然聯盟領先,但問題依然存在

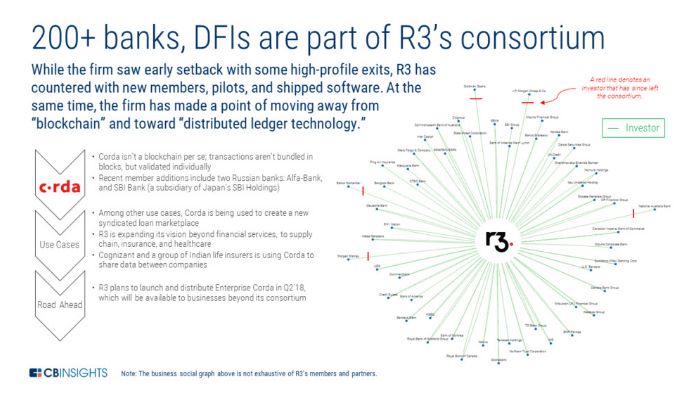

如上所述,2017年,119家公司向區塊鏈公司注入了資本。其中39家參加了向金融服務軟件提供商和R3聯盟的1.07億美元的A輪融資。值得注意的是,2015年也出現了類似的情況: 89家公司在該行業進行了直接股權投資,42家公司投資了R3。

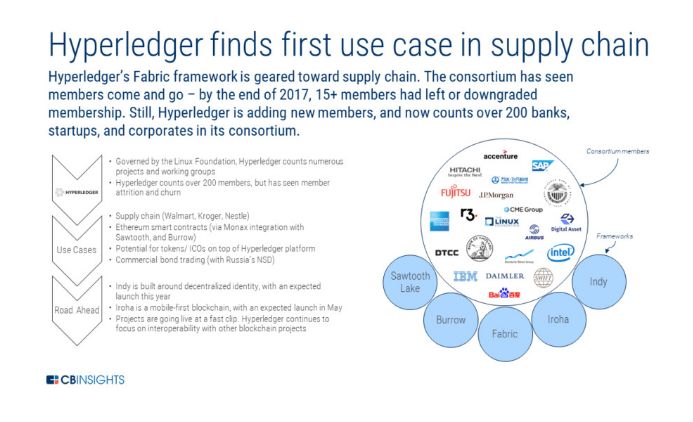

雖然其他聯盟——特別是Hyperledger和Enterprise Ethereum Alliance( EEA )——出現并成為頭條新聞,但聯盟的努力仍然沒有什么可展示的。成員繼續波動,試點項目和概念證明已經大張旗鼓地開始,然后慢慢地從公眾視線中消失。聯盟尚未將區塊鏈和分布式分類帳解決方案,有意義地集成到公司IT堆棧中。

理論上來說,聯盟應把同一個垂直的組織納入分布式數據庫,從而為傳統上具有競爭力的公司建立一個合作中立的基礎。在實踐中,促進市場參與者之間的合作具有挑戰性。分布式分類帳是協作工具,競爭對手通常不喜歡協作。

R3既是軟件提供商,也可能是最知名的金融服務集團。該公司正在構建Corda :開源、分布式分類帳軟件,主要面向金融服務機構。為了鼓勵采用,R3組建了一個由付費會員組成的私人聯盟,其中大多數是銀行。

如上所述,R3自2015年以來的幾輪融資中已籌到1億多美元。第一次融資三年后,R3宣布了一些試點項目,并發布了Corda的公開版本。然而,該聯盟仍面臨諸多挑戰。

在DTCC的金融科技研討會上,R3 Todd McDonald的聯合創始人談到了一些試點項目面臨的一些法律問題,盡管該技術本身如所希望的那樣發揮了作用。“從法律的角度來看,一筆交易,大約有七、九張紙需要簽署……這一切都不容易。我們需要引入現有的法律架構。還有很多工作要做。”

盡管如此,R3現在有200多個成員,其試點項目盡管數量有限,規模較小,但已經(宣稱)獲得了一些成功。該公司為銀團貸款(與Finastra合作)以及跨境支付部署了解決方案。

Enterprise Ethereum Alliance是另一個聯盟,擁有500多個成員。雖然成立于一年多前,但該聯盟一直保持沉默,只是剛剛公布了其第一份“路線圖”,概述了它的開放標準工作。

由Linux基金會管理的Hyperledger是一項開源的跨行業聯盟,旨在為企業創建分布式分類帳框架。該聯盟現在有200多個成員和各種工作組正在探索分布式分類賬用例。盡管Hyperledger在2017年看到一些成員流失,但它還增加了60個成員和3個新框架:Burrow,Indy和Quilt。

一些IT咨詢公司在自己的區塊鏈產品中使用Hyperledger。IBM區塊鏈是一個商業版的分類帳。去年,沃爾瑪、克羅格和雀巢利用IBM區塊鏈公司跟蹤供應鏈中的食品。最近,中國科技巨頭華為宣布了一個以分類賬為動力的區塊鏈。這將允許客戶圍繞供應鏈以及其他使用情形構建智能合約應用程序。

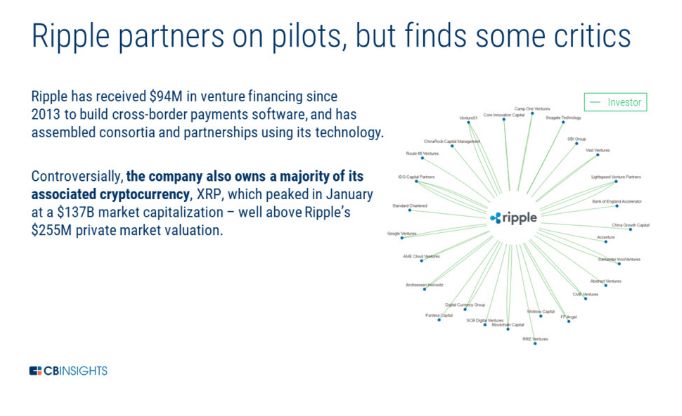

Ripple是這個群體中的一個異類;它不是一個聯盟,而是組裝使用其軟件的聯盟。Ripple獲得了9400萬美元的風險融資,用于構建跨境支付解決方案。今年3月,Ripple表示,它正在構建一個去中心化的支付應用程序,用于60多家日本銀行之間的快速交易。

Ripple的加密貨幣XRP引起了一些爭議。雖然Ripple的私人市場估值約為2.55億美元(截至2016年9月的5500萬美元B輪融資),但XRP的市值為260億美元(截至2018月4月17日)。市場對Ripple軟件的估值遠低于其相關的加密貨幣。這兩種估值之間的巨大差異表明市場發生了更廣泛的變化,因為投資者現在關注的是加密貨幣(如XRP ),而不是區塊鏈軟件(如Ripple)。

Ripple擁有大部分XRP,并以意想不到的方式部署了它。有一次,該公司投資2500萬美元用于家庭存儲和租賃創業公司Omni。在另一個項目中,它向 Blockchain Capital 投資了2500萬美元,這是該公司自己的投資者之一。

面對這一切,以企業為中心的聯盟正面臨一場硬仗。

一些公司得出結論,區塊鏈技術可能是一個正在尋找問題的解決方案。DTCC最近以更便宜的替代方案為由,擱置了區塊鏈的回購協議交易。去年,區塊鏈供應商 Paxos與Euroclear之間的合作關系破裂。

對于R3、EEA、Hyperledger和Ripple來說,2017年是一個重要的年份——但問題依然存在:這些聯盟中的哪一個將是首批推出大規模實用產品的?

與此同時,隨著聯盟加強其隊伍并探索用例,它們還應該關注互操作性。對于以合作為基礎的技術來說,它很可能不會是一個贏家通吃的場景。

結語:前方的道路

2018年將是區塊鏈技術的又一個突破年。盡管監管還沒有給出明確的結論,但投資者仍在向該行業投入大量資本,團隊正在吸引人才并挖掘新的使用案例。

不過,投資者應保持謹慎。畢竟,大多數問題可能不需要區塊鏈的解決方案。不過,2017年大量現金的注入,將為各個團隊尋找區塊鏈殺手級應用提供跑道。

-

ICO

+關注

關注

0文章

23瀏覽量

8273 -

區塊鏈

+關注

關注

111文章

15562瀏覽量

106057

原文標題:深度分析:區塊鏈技術未來發展的 8 個趨勢

文章出處:【微信號:AItists,微信公眾號:人工智能學家】歡迎添加關注!文章轉載請注明出處。

發布評論請先 登錄

相關推薦

未來物流發展趨勢與TMS的關系

未來的ar技術發展趨勢

淺談自動駕駛技術的現狀及發展趨勢

變阻器的未來發展趨勢和前景如何?是否有替代品出現?

激光軟釬焊技術:SMT領域內的現狀與未來發展趨勢(下)

激光軟釬焊技術:SMT領域內的現狀與未來發展趨勢(上)

嵌入式系統的未來趨勢有哪些?

萬兆電口模塊的產業發展現狀與前景展望

乘用車一體化電池的發展現狀和未來趨勢

區塊鏈技術現狀與未來發展的8個趨勢

區塊鏈技術現狀與未來發展的8個趨勢

評論