全球半導體產業不確定因素涌現,在市場需求方面,包括智能手機出貨難見增長,新芯片市場規模不明等,蘋果(Apple)9月登場的iPhone新機,將牽動臺積電及相關供應鏈營運動能,在產能競爭方面,大陸8英寸、12英寸新廠將自2018年底起掀起一波投產潮,大陸搶單實力、有效產能迄今難以預估,對于設備業而言是地雷、還是活水甚難預料,而美中貿易戰的影響恐將超乎預期。

穩居全球晶圓代工龍頭的臺積電,日前調降全年營收增幅,臺積電指出,主要是受到虛擬貨幣價格崩跌,ASIC芯片及GPU礦機需求大幅降溫影響。二線晶圓代工廠中芯國際第2季繳出獲利年增逾4成佳績,并宣布14納米制程已獲客戶導入,但保守看待第3季旺季展望,營收與毛利率都將衰退。而全球市佔排名第三的聯電同樣對第3季展望保守,晶圓出貨量持平。

全球晶圓代工產業看似蓬勃發展,包括以AI為主體的高效能運算(HPC)芯片、車用電子、5G、物聯網等相關新應用芯片需求大增,可望彌補智能手機需求動能趨緩,然半導體業者表示,目前智能手機芯片仍是晶圓代工產業最大營收來源,銷售動能減弱已可預見,目前觀察AI等各式新應用芯片需求,尚未如預期展現強大爆發動能。

近期在挖礦潮退燒與AI芯片訂單不明下,臺積電、聯電與三星電子(SamsungElectronics)晶圓代工業績明顯受到影響,而未來各式新芯片需求是否足以維持7納米等先進制程微縮及有效產能,仍有待觀察。

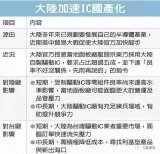

終端應用需求影響晶圓代工產業業績成長動能,而接下來的產業競局,更令眾廠坐立難安,大陸在2016~2017年新建及規劃的8英寸、12英寸晶圓廠共約28座,其中12英寸約有20座,多數投產時間落在2018年,其中,大陸12英寸晶圓月產能將接近70萬片,較2017年底成長逾4成,大陸新產能陸續開出,對于聯電、世界先進、臺積電及GlobalFoundries將帶來搶單激戰。

半導體業者指出,大陸大基金重金扶植的半導體晶圓制造產業漸成形,然而近期不少問題已開始涌現,包括晶圓代工為高技術與高資本密集產業,大陸多座晶圓新廠政策性設立,資本連續性投入的不確定性高,加上客戶關係薄弱致使產能利用率偏低,良率、技術亦有待考驗,同時折舊成本高昂、專業人才難覓等問題,都將是生存關鍵。

值得注意的是,硅晶圓缺貨與漲價更成為大陸新晶圓廠能否立足關鍵,日前市佔排名第三的環球晶圓已表示,12英寸、8英寸及6英寸晶圓需求強勁,完全超乎預期,產能至2020年已全訂滿,長約討論現更進入2021~2025年,價格無下調空間。市佔第二大的日本Sumco亦表示,2018年12英寸硅晶圓價格應會揚升約20%,2019年價格續漲,目前已開始簽定2021年后的長約。

半導體業者指出,包括英特爾、三星、臺積電、GF、聯電、世界先進等晶圓大廠已陸續與硅晶圓業者簽定長約,目前5大硅晶圓廠力守賣方市場,加上大陸新晶圓廠有效產能難估下,對于產能擴充并不積極,甫加入戰場的大陸新晶圓廠恐須加價方能取得硅晶圓,成本將明顯拉高。

目前8英寸晶圓代工產能滿載,但12英寸晶圓廠產能利用率卻未如預期,眾廠亦未能讓客戶將8英寸產品線轉向12英寸晶圓廠投片。半導體業者指出,眾廠全面擴充12英寸廠產能,對比之下,隨著IDM廠逐年關閉或削減自有8英寸廠產能,亦未見新投資,使得8英寸廠的數量明顯減少。

不過,并非所有芯片都需要采用先進制程,包括指紋辨識IC、車用電子及物聯網IC等需求強勁的芯片,采用6英寸及8英寸晶圓代工才是最佳的生產成本甜蜜點,因此,近年8英寸晶圓代工超乎預期完全供不應求,預估8英寸廠產能吃緊狀況將持續至2020年,接下來眾廠如何提升12英寸廠產能利用率,且維持8英寸廠產能滿載,將是關注焦點。

大陸晶圓廠產能數據

12寸線大舉擴張中,中芯國際、華虹領跑,臺積電、聯電、華力等均有投入;存儲器方面,武漢新芯建成后產能將超過三星、海力士。

數據來源: PDF Solution(中國)

注:黑色數字代表現有產能(已投產),綠色數字代表在建產能(計劃中)

中芯國際的大舉擴張

目前,中芯國際在國內已經擁有3條12英寸晶圓產線,其中北京2條、上海1條。不過,在國內集成電路產業快速發展下,晶圓需求量也快速攀升。

中芯國際啟動此次大幅擴張策略的信心來自哪里呢?首先,中芯國際是國內芯片制造業的領頭羊。其次,中芯國際股價大幅上揚。 再次,中芯國際2020年有望進入全球代工前三。最后,中芯國際的產能擴充效果明顯。 因此,現階段對中芯國際而言,可能擴充產能是提高銷售額的有效方法之一,銷售額的提升將有利于中芯國際的折舊能力提高,可以使其負擔更大的投資。

在全球代工廠中,排在前四位的依然是臺積電、三星、GlobalFoundries和聯電,而中芯國際緊隨其后,排在第5位。前些天,IC Insights發布了2016年全球前20大半導體公司的排名預測,其中聯電排在第20位,處于臨界點,如果中芯國際以目前的勢頭發展下去的話,雖然短時期內還難以排進全球前20強半導體公司,但在代工廠的角逐中,其在短期內超越聯電還是很有希望的。

臺積電南京工廠的擴容能否滿足市場需求?

再來看看全球晶圓制造老大——臺積電TSMC的產能數據情況。

從12英寸計,目前臺積電的月產能約是100萬片,但是依然供不應求,產能相當吃緊。臺積電在南京市建設的12寸生產線,產能規劃為2萬片/月,預計于2018年量產16納米制程,但是理論上來說,這樣的產能擴充,似乎還不能滿足大陸客戶日益增長的市場需求,據稱后續產能可能會擴到4萬片。

盡管臺積電的10納米和7納米先進制程研發相對順利,少數IC設計巨頭用早期PDK進行自己的產品開發,但是對于大多數設計公司來說,16納米以上的工藝已經過于昂貴,還不能判斷是否足夠經濟的節點。

華力微電子官網資料顯示,華虹六廠是該司的第二個12英寸晶圓生產線,設計月產能4萬片,工藝技術從28nm起步,最終將具備14nm三圍工藝的高性能芯片生產能力。

另外,根據賽迪顧問的統計,按照銷售額,上海華虹位列2017年國內十大集成電路制造企業第五位。

-

集成電路

+關注

關注

5391文章

11593瀏覽量

362530 -

晶圓

+關注

關注

52文章

4948瀏覽量

128142

原文標題:大陸新晶圓廠投產潮將臨 搶單大戰即將開始?

文章出處:【微信號:bandaotiguancha,微信公眾號:半導體觀察IC】歡迎添加關注!文章轉載請注明出處。

發布評論請先 登錄

相關推薦

臺積電董事長張忠謀:美中貿易戰這次不會友善

美中貿易戰加快 臺灣廠商是受害者還是受益者?

大陸新晶圓廠掀起投產潮 美中貿易戰影響超預期

大陸新晶圓廠掀起投產潮 美中貿易戰影響超預期

評論